目次

ライフサイクル仮説と現実

経済学の世界では、ライフサイクル仮説というものがあります。

ライフサイクル仮説とは、人が一生に稼ぐ所得の総合計を人的資本として捉え、若い時は老後に備えるため消費を抑制し貯蓄を行い、所得を得ることが出来なくなった(つまり退職後)時に、その貯蓄を取り崩して消費を行う行動のことを言います。

一生分の労働力と所得の関係を大雑把に捉えた仮説です。

この理論によると、若い時に貯蓄をして、老後は貯蓄を取り崩すため、若い時に貯蓄を投資などのリスク資産に回し、さらにリスク資産のウエイトを上げることで、複利の効果を最大限に活用でき、資産形成も有利となります。

投資期間が長くなるほど、元本および利息が増加する期間も増えるためです。

しかし、現実は結婚や子育て、住宅の購入など、人生の大イベントが若い時に続き、貯金どころか多額の負債(住宅ローンなど)を抱えることがほとんどです。

昔に比べて住宅ローン金利は下がり、共働きも増えてはいますが、その分借入額も増えており、貯金はできても投資に回す資金はないというのが現実です。

今年から始まったジュニアNISAも開設数が伸び悩んでいることからも、若い時からの投資は難しいという現状が見えてきます。

投資スタートは退職金をもらってから

そのため、投資をスタートするのは子育ても終わり、退職金をもらってからという人が多いようです。

この場合、リスク資産へのウエイトを高くし過ぎると、もし保有株が急落した場合、塩漬け株を抱え続けるという最悪の結果もありえます。

若い時は損失を自分の給料や昇給でカバーできますが、退職後は働いてお金を得るという選択ができません。

そのため、一度の失敗が老後の人生を決めてしまう恐ろしさも含んでしまうのです。

定年後から資産を増やす株式投資の仕方

定年から株式投資を始めて資産を増やしたい場合、どうすれば良いのでしょうか?

私からの提案としては、リスク資産への投資はしても大丈夫ですが、投資ウエイトを上げ過ぎてはいけません。

マイナス金利となった今では、利息はほとんどありませんが、資産の50%以上は定期預金や国債など元本保証のある資産で保有しておくべきです。

残りの半分を、株式などのリスク資産で保有しておくべきです。

続いてリスク資産への投資ですが、具体的に成長株と高配当株、それぞれ最低5銘柄ずつ分散投資するようにしましょう。

自信があっても集中投資するこという行為は、それだけで高リスクに直結します。

業種や為替の影響など、一つの要素が業績と株価に与える影響を事前に考えてから銘柄を検討していきましょう。

分散投資をすると資産拡大スピードが遅くなるという意見もありますが、5銘柄中1銘柄でも大幅上昇する銘柄を掴めれば、トータルリターンはかなり良くなります。

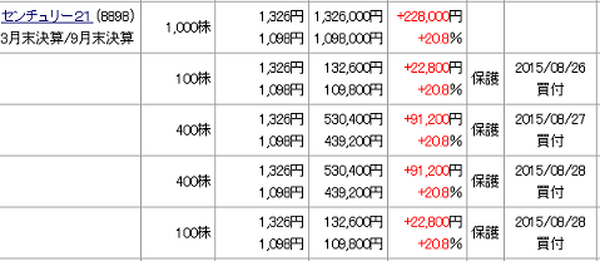

上記画像の銘柄は高配当株という位置付けで2015年8月に複数回に分けて分割購入し、投資額は110万円ほどでしたが、現在20万円ほどの利益になっています。

さらに1株配当金が45円あるため、購入時の株価で計算した配当利回りは4%を超えています。

無理にリターン得ようと焦ることはありません。

高配当株でも有望株を適切なタイミング保有することにより、リターンと配当金を同時に手にすることができます。(執筆者:坂本 彰)