目次

「住宅ローン控除」還付申告(追加)

住宅ローン控除は初年度では確定申告が必須になり、2年目以降でも年末調整の段階で住宅ローン控除の申告書提出が間に合わなければ、確定申告を行います。

住宅ローン控除は、医療費控除やふるさと納税などとは次元の異なる特別な税制優遇という位置づけがあり、手続き面で下記の制約があることを押さえておいてください。

注意点は2つ

1. できれば期限内、遅くとも住民税決定時までには申告しておきたい

2. 控除漏れで確定申告すると更正の請求ができない

1. できれば期限内、遅くとも住民税決定時までには申告しておきたい

確定申告期間は3月15日までですので、期限内申告をしておくに越したことはないのですが、一方で還付申告は5年間の有効期間があります。

確定申告の手引きにおいて「市区町村からのお知らせ」で注意喚起がされていますが、住民税においても住宅ローン控除を活用するためには、年末調整もしくは3月15日までの期限内申告が必要とされています。

です。

給与から住民税が徴収されるサラリーマンであれば、ゴールデンウィーク明けには住民税が決定され、納税通知書送達となります。

確定申告で所得税額から完全に控除(所得税が全額還付)された場合に住民税からも控除され、そうでない場合は納税通知書送達日を意識する必要はありません。

しかし確定申告の手続きで住宅ローン控除の計算をしてみないとわからないことです。

期限内申告ができなかったとしても、(平成29年分については平成30年の)ゴールデンウィークに入る前までには、住宅ローン控除の還付申告をしておきましょう。

2. 控除漏れで確定申告すると更正の請求ができない

確定申告で住宅ローン控除を適用すると強く意識していれば起こり得ないことですが、控除漏れがあるとやっかいです。

申告期限以降に確定申告の控除漏れを追加適用する場合は、更正の請求という手続きが必要です。

更正の請求で医療費控除や扶養控除等の追加は可能ですが、住宅ローン控除の追加適用はできません。

住宅ローン控除の書類がそろわないからと言って、住宅ローン控除の書類なしに一度確定申告するようなことは避けましょう。

住民税決定後まで申告を先延ばししないほうがいいですが、あわてて申告すると大損します。

その他住民税の控除に関する注意点

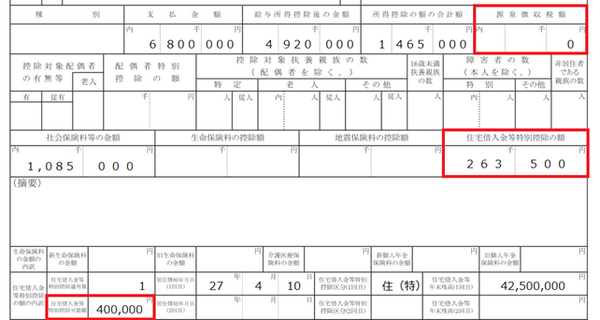

住宅ローン控除は年末調整で済ませていて、その段階で所得税が全額還付(源泉徴収票上の源泉所得税額が0円)となっている場合、源泉徴収票上には

が記載されており、この場合には住民税の住宅ローン控除が活用できます。

住宅ローンの年末調整が行われた後に、医療費控除やふるさと納税の申告を行う場合は、所得税還付金は0円で住民税額の引き下げだけが目的ですので、住民税の申告でも良いように思えます。

ただ年末調整段階と所得税の課税所得が変わり、さらに源泉徴収票に記載された「住宅借入金等特別控除の額」(上記の例では26万3,500円)と確定申告書上の数字が変わります。

住民税の住宅ローン控除は、所得税の住宅ローン控除額と課税所得を考慮して計算されますので、再計算のため確定申告書の提出が必要ですので注意しましょう。(執筆者:石谷 彰彦)