目次

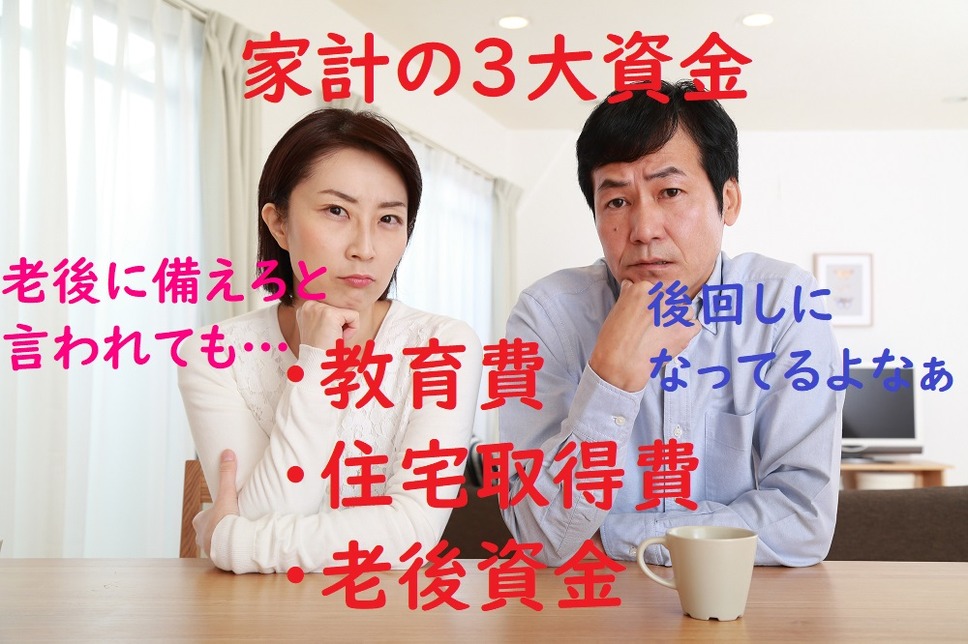

家計の3大資金

・ 教育費

・ 住宅取得費

・ 老後資金

そのうち老後資金への備えはライフステージの後半にやってくるためその準備が後回しになっているのが実状でしょうか。

自分の投資に対するリスク認識を知り、それに合った運用資産と投資期間を提示して資産形成に必要な基本的な投資スタンスを年代別・リスク許容度別に紹介します。

資産形成を行うための年代共通項目は?

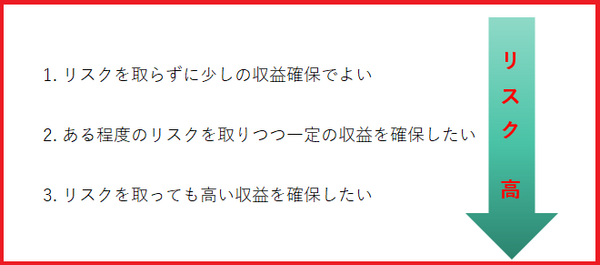

(1) 自分のリスク許容度を確認する

リスクは元本が保証される安全型資産である預貯金と異なり、投資対象の金融商品の価格・為替・金利などが変動する幅です。

たとえば、高利回りや高配当を期待する金融商品は、裏を返せばその分マイナスの変動幅も大きくなります。

「ハイリターン(高いもうけ)とハイリスクは一対」といえます。

したがって、昨今の投資詐欺にあるように「元本保証と高配当」はあり得ません。

まずは自分のリスクに対する考え方に一番近い度合いを確認してください。

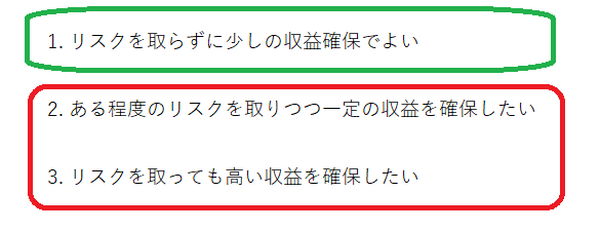

上記のうち2. と3. を選んだ人はリスクを取っても運用したい積極派です。

1. を選んだ人はリスクを求めない慎重派です。

1. を選んだ場合はあえてリスクを冒してまで運用をする必要はありませんが、ただ1つだけ注意が必要です。

それは日銀が5~6年前からずっと宣言している2%のインフレターゲット(インフレ目標)のことで、将来インフレになればお金が目減りするからです。

たとえば、先月1万円したマフラーが、今月1万1,000円であった場合、今月は先月よりお金を1,000円多く払わないと買えません。

普通預金を下ろしてマフラーを買った場合で考えると、お金は1,000円目減りします。

(2) 資産形成をどういうやり方で築くか

老後資金を貯めるために必要な運用期間は、10年以上の長期投資および分散投資が適しています。

長期投資はテクニカルな専門知識を要する短期投資と比べ、政治、経済(金利や外国為替等の動き)、企業業績等の一般的な知識を基に投資対象の金融商品を長期間にわたり保有し長期的なリターンを目指します。

分散投資は集中投資と比べリスクが分散できます。

分散投資には主に時間分散と資産分散があります。

時間分散は一定期間、継続的に積立投資を行うことで長期的に安定した収益を目指せます。

資産分散には国内株式・海外債券などの資産カテゴリー別と銘柄別の分散があり、またその両方もあります。

その代表的な投資対象商品は投資信託とETF(上場投資信託)です。

投資信託

投資信託には株式や国債・社債などの公社債を対象としている株式投資信託と国債や社債等の債券(株式には原則投資しません)を中心に運用する公社債投資信託の2つがあります。

投資信託は、現在6,000本を超えるファンド数があると言われています。

投資対象となる商品カテゴリーには、大きく分けて国内外の債券、国内外の株式、リートと呼ばれる国内外の不動産投信、原油・金・小麦などの商品に投資するコモディティなどがあります。

異なる商品カテゴリーを組合せたバランス型ファンドもあります。

このファンドはさまざまな商品カテゴリーへバランスよく分散投資することで、運用リスクの軽減や運用収益の確保を目指すファンドです。

ETF

ETFは上場投資信託とも呼ばれているとおり、投資信託を一つの銘柄として株式市場に上場して、日経平均やTOPIXなどの株価指数(インデックス)と連動した値動きを目指した金融商品です。

投資対象となる商品カテゴリーには、国内および世界各国の株式、債券などの資産カテゴリー毎の市場指数を組合せたポートフォリオ(株式や債券などさまざまな資産の組み合わせと配分)によって有利な分散投資を目指したファンドです。

投資信託とETFそれぞれのメリット・デメリットについては次のとおりです。

メリット

・ 分散投資によるリスク軽減が期待できる(共通)

・ 少額から積み立てての購入が可能なので長期投資に適している(共通)

・ 運用管理費(信託報酬)が投資信託と比べ安い(ETF)

デメリット

・ 元本が保証されないリスク資産である(共通)

・ 運用管理費(信託報酬)や購入時の販売手数料(通常3.24%)がETFと比べ高い、ただし、販売手数料が無料(ノーロード)のファンドも増えている(投資信託)

・ ファンド数が投資信託と比べ圧倒的に少ない(ETF)

つみたてNISAとiDeCo

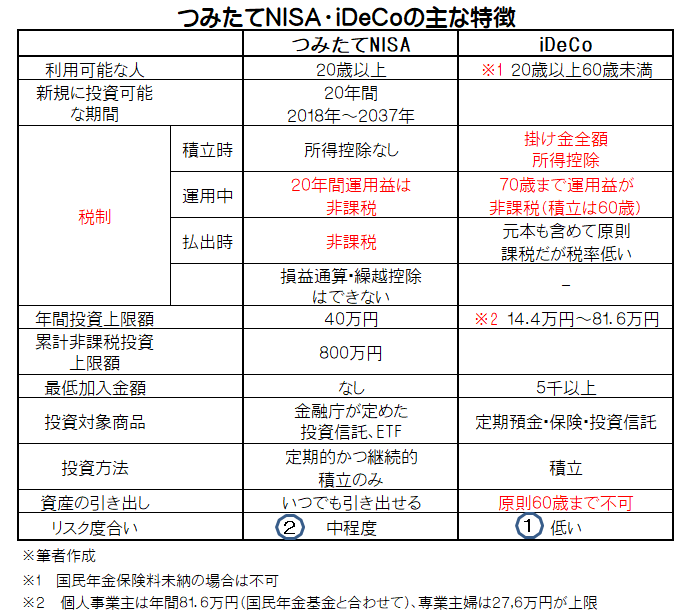

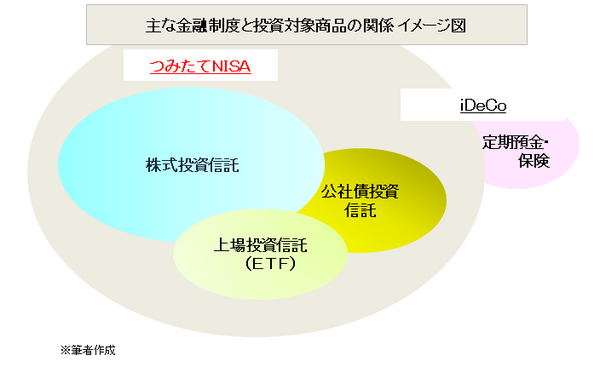

つみたてNISAとiDeCoは、株式、投資信託、ETFといった金融商品でなく金融制度です。

次の表のとおり、投資対象商品が投資信託やETFなどを中心とした分散投資や税制面での優遇などが大きなポイントです。

(3) 年代別の資産運用

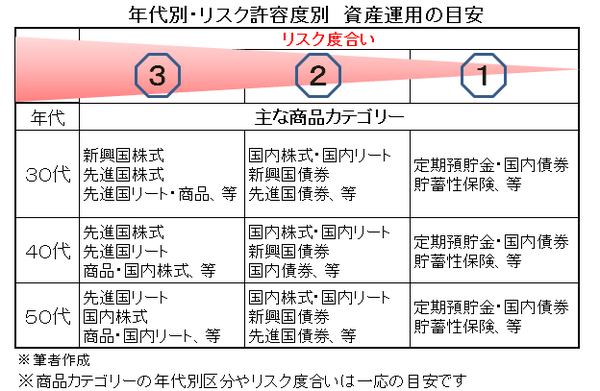

下の図表は、商品カテゴリーを組合せた投資信託やETFなどを年代別、リスク許容度別に表したもので、長期投資と分散投資を前提としています。

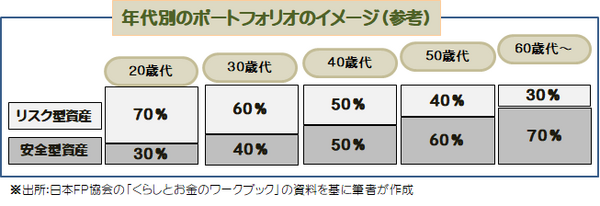

資産運用は若い年代ほど所得を稼ぐ期間が長いため、リスク型資産の配分を多く取っており、年代が進む程リスク型資産の割合を少なくしています。

運用資産の購入方法は3つのパターンを考えてみます。

・ 商品カテゴリーを単体で購入する

・ 各商品カテゴリーを組合せた投資信託やETFを購入する

・ NISAやiDeCoの金融制度を活用して投資信託やETFを購入する

30歳代の人

30歳代は老後を65歳とした場合、例えば30歳の人は後35年間もあります。

リスク許容度が2 、3 の場合はさまざまな幅広い選択肢があり、投資期間も長いので少ない資金で積極的な投資が可能です。

リスク許容度が1 の場合は60歳になるまで加入可能なiDeCoがお勧めです。

定期預金や国債の組合せでは元本は確保できてもお金はほとんど増えません。

しかし貯蓄性保険のうち終身保険は一生涯の保障と貯蓄を合わせ持っており長期間加入すれば元本以上の運用収益も十分期待できます。

また、単体での購入については、たとえば国内の大企業が発行する社債のなかには年2%近い利回りもあるなど安全型資産の割には運用収益が期待できるものもあります。

さらに投資期間は3年から5年間なので全ての年代でも対応可能です。

40歳代の人

40歳代は、たとえば40歳の人の場合65歳まであと25年間ですが、この年代は住宅ローン返済や子供の教育費などの家計負担が一番重くなる時期でもあります。

この時期は家計をやり繰りしてたとえ投資額を減らしても老後資金をなんとか捻出して投資を継続することが肝心です。

50歳代の人

50歳代は、いよいよ老後が視野に入ってくる時期でもあります。

この時期は、仮に大きな損失が発生しても損失を回復する時間が短いため、リスク資産への配分を安全資産にシフトするなどの対応も必要かと思います。

リスク許容度にかかわらず、お金を貯めるには基本的なお金のしくみをよく理解しておくことが必要です。

この図表は、配分割合を保証するものでなく一応の目安ですが、年代別のポートフォリオで、資産運用総額を100%として安全型資産を「年齢+10%」の配分で表したものです。(執筆者:小林 仁志)