減税や非課税を受けるにあたって、所得制限がついているものは複数あります。

贈与税の非課税特例を巡っては、所得制限に引っかかっているにもかかわらず申告していた案件に対して、国税庁のチェック漏れが100件ほど(2013年~16年分の4年間)ありました。

またどの程度の所得で扶養の範囲内にあたるかに関しては、「103万円の壁」、「150万円の壁」と言った年収の目安を表す言葉もありますが、所得の種類によっては複雑になるケースもあります。

2018年からは配偶者(特別)控除の改正で、年末調整で合計所得金額の見積を要求された方もいらっしゃると思います。

所得制限にひっかかっているかの確認として、「合計所得金額」を正しく確認することがカギになります。

目次

自動的なチェックがされない合計所得金額

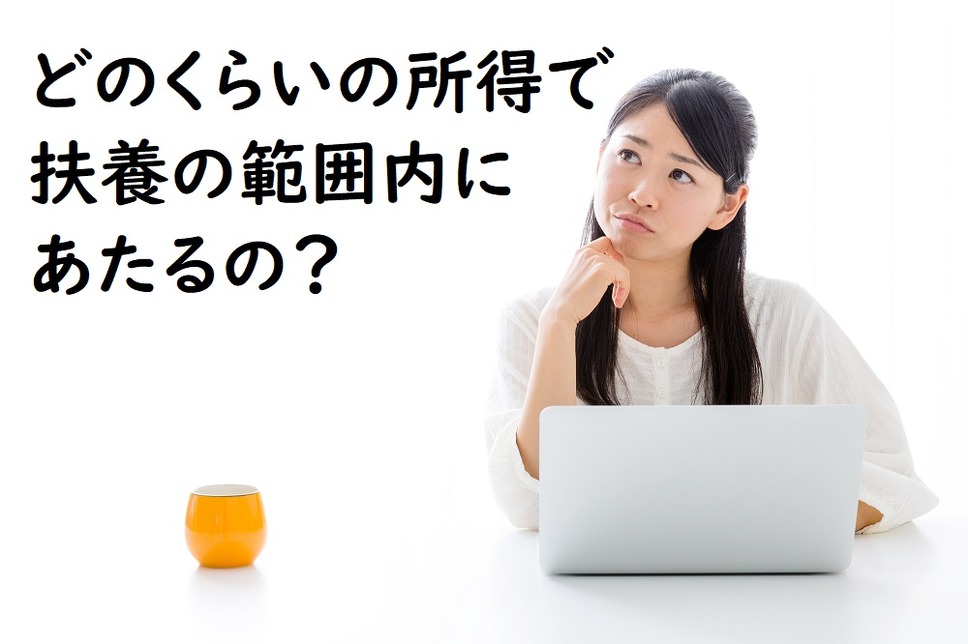

国税庁が是正していくとした3ケースの住宅特例誤申告のうち2ケースに関しては、確定申告書等作成コーナーの利用により防ぐことが可能です。(参考:親からの住宅資金贈与非課税とともに、住宅ローン控除を確定申告する場合のチェックポイント)

ただ「住宅取得等資金の贈与の特例」の所得制限に関しては、所得制限の質問にはい・いいえをつけるだけであり、所得税のデータとは連動しません。

この所得制限にひっかかる方はそうそういないでしょうが、ここのチェックで申告の間違いを防げるかと言えば難しいと言わざるを得ないです。

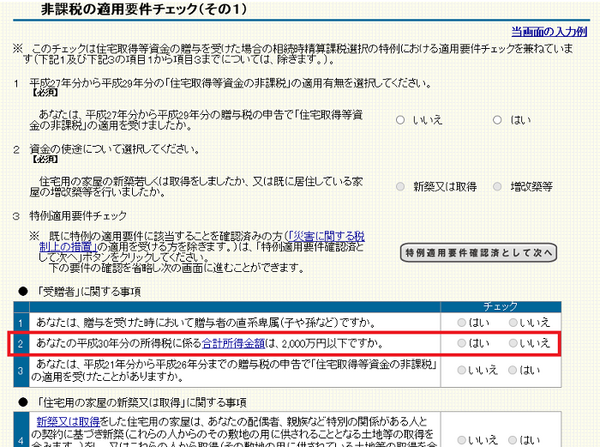

また配偶者(特別)控除の額は、申告者と配偶者の合計所得金額により変わるので、配偶者(特別)控除の申告にあたっては配偶者の所得入力欄がありますが、給与や年金以外の所得がある際に、計算が難しい場合があります。

かといって、配偶者の申告データを取り込めるわけでもありません。本人の合計所得金額は自動チェックされますが、配偶者はそうはいきません。

「合計所得金額」の計算が難しいケースでは、確定申告の対象となる場合が多いですが、確定申告書のいったいどこを参照すればいいでしょうか?

第一表「所得金額」の「合計」= 合計所得金額?

確定申告書B第一表には、所得金額の合計(9)欄(A様式の場合は(5)欄)があります。

確定申告書等作成コーナーを使えば、必要事項を入力するだけで申告書データは発行されますし、所得金額の合計欄も自動計算されます。

常識的に考えれば、この所得金額の合計欄が合計所得金額じゃないの? と思うでしょうが、その理解でいいのでしょうか?

これはYesでありNoでもあります。確定申告書控PDFを見て、下記3点をチェックしてみてください。

2. 第三表(分離課税用)が発行されている

3. 第四表(損失申告用)が発行されている

1~3のいずれにもあてはまらないケースであれば、第一表所得金額の合計欄が合計所得金額となり、これで計算は終わりです。

A様式の所得しかない場合は、合計(5)欄が確実に当てはまります。

例えば配偶者の合計所得金額を入力する場合、給与や年金があっても「配偶者の上記以外の所得金額」だけに、所得金額の「合計」欄を入力してもかまいません。

1~3のどれか1つでも当てはまれば、以下に解説する計算方法で合計所得金額がわかります。

特に「居住用不動産を売却した場合の3,000万円控除の特例」に代表される、不動産譲渡の特例を使った場合はよく注意する必要があります。

第一表(54)に数字がある場合

第三表・第四表が発行されていなければ合計所得金額は、(9)欄 + (54)欄です。記入例では82万1,365円 + 300万円 = 382万1,365円です。

前年以前に、事業所得・不動産所得で損失が発生していた場合(青色申告に限る)や、不動産譲渡の特例で譲渡損失が生じていた場合などは、税額計算上繰越損失を相殺できます。

この場合、合計(9)欄は(1)~(8)の合計から繰越損失を差し引いた形で記載されますが、合計所得金額は繰越控除前で計算するために(54)欄を足します。

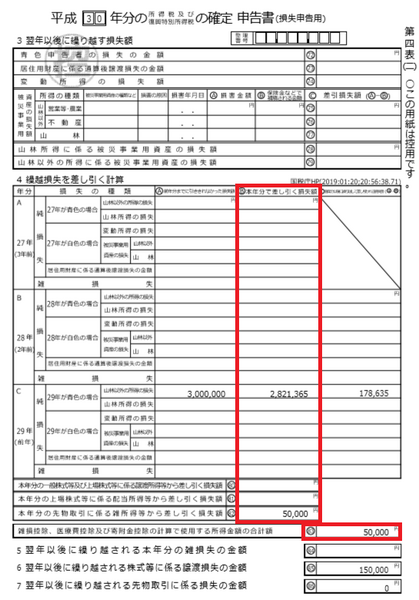

第四表がある場合

第四表が発行されている場合は、第四表(二)の「4 繰越損失を差し引く計算」「B 本年分で差し引く損失額」を、所得金額の合計額(83)欄にプラスします。

例えば(83)欄:5万円で、「B 本年分で差し引く損失額」に合計287万1,365円が記載されている場合、合計所得金額は292万1,365円です。

第三表がある場合

第三表があると合計所得金額の計算が複雑になるので、簡単にチェックする方法を紹介します。

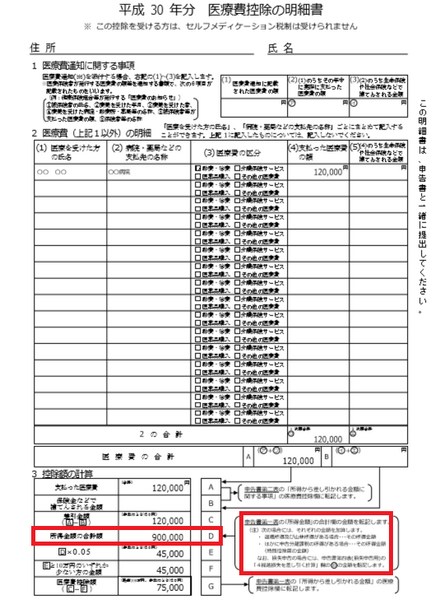

医療費控除を受けている場合は、医療費控除の明細書の「3 控除額の計算」D「所得金額の合計額」の数字をまず確認します。 ここが、第四表(83)欄に相当する所得合計額です

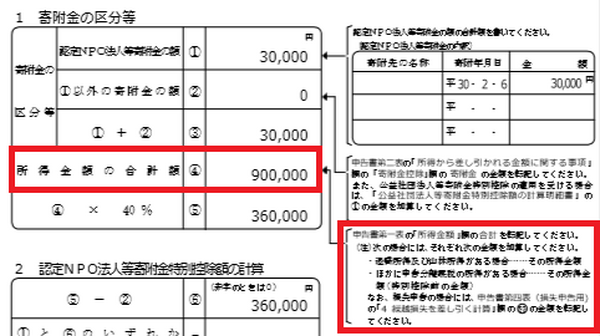

認定NPO法人・公益法人・政党などに寄附し寄附金特別控除(税額控除)を受けた場合は、寄附金特別控除の計算明細書「1 寄附金の区分等」「4 所得金額の合計額」を参照します。

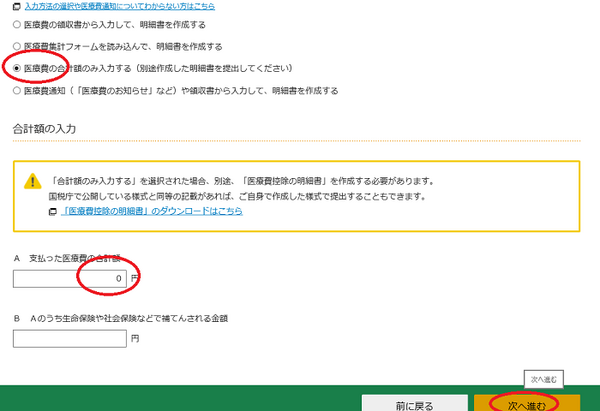

医療費控除・寄附金特別控除をともに受けていない場合は、確定申告書等作成コーナーで全ての所得が入力された状態で、医療費控除の入力を選択します。

入力方法の選択では「医療費の合計額のみ入力する」を選択した上で、医療費の合計額に0を入力し次の画面に進めば、「所得金額の合計額」を確認できます(あくまでも所得合計の数字を確認するための操作です)。

繰越控除の適用を受けていなければこの金額が合計所得金額ですが、受けている場合はこの数字にさらに調整が必要です。

所得金額の合計額に(87)・(89)・(90)欄(株式等・配当等・先物取引から差し引いた繰越損失)をプラスします。

第一表(54)欄に数字があれば、これも足します。

例えば、

所得金額の合計額 : 137万1,365円

第一表(54)欄 : 200万円

第三表(90)欄 : 5万円

であれば、合計所得金額は342万1,365円です。

所得はマイナンバーでチェックされる

マイナポータルでご自身の情報を参照されている方はご存じかもしれませんが、申告後7月頃にはマイナンバーに住民税の課税情報が記録され、合計所得金額も参照できます。

これならば確定申告の段階で合計所得金額も一目で参照できるといいのですが、それはさておき所得制限をオーバーしているかは、マイナンバーで簡単にわかります。

マイナンバー制度導入後も贈与税特例で所得制限のチェック漏れが相当数あったことは不思議な話でもありますが、今後所得制限の審査が厳しくなるので合計所得金額には気をつけるべきでしょう。(執筆者:AFP、2級FP技能士 石谷 彰彦)