確定申告の受付期限は3月15日までということは、皆さんよくご存知ですが、贈与税の「申告書の提出および納税の期限」も3月15日までということご存知でしたか?

贈与税も期限を過ぎてしまうと「申告漏れ」、「申告しなかった」、「隠蔽や詐称した」などのケースで延滞税や加算税が課せられますので注意が必要です。

最近は、相続税の改定で「生前贈与」を検討される方も増えているようです。

一方で「贈与をしても税務署にわからなければ、別になにもしなくていいのでは?」と口にされる方もいます。

しかし税務署もその辺は心得ていて、税務調査のタイミングを相続時などに遡って行うことも多いようです。

あとで税務署から指摘を受けて、「こんなはずじゃなかった」と後悔しないように、正しいルールを知っておくことが大切です。

目次

贈与とは

贈与とは、民法で定められた契約の一つで、「当事者の一方が自己の財産を無償で相手方に与えるという意思を表示し、相手方がこれを受諾することによって成立する(民法549⦅贈与⦆)。」つまり、お互いの意思があることが重要です。

また、贈与税の申告には、「暦年課税」という一般的な贈与と「相続時精算課税」の2つのケースがあり、特例として配偶者控除、住宅取得等資金、結婚・子育て資金、教育資金などの贈与税の非課税があります。

今回は、「暦年課税」のポイントや注意点についてまとめました。

1. 暦年課税の申告および納税

・申告・納税が必要な人は、「1月1日から12月31日までの1年間に贈与を受けた金額が、基礎控除額110万円を超えている」人で、夫婦間、家族間の贈与であっても申告・納税は必要です。

・贈与を受けた人「本人」が贈与税申告及び納税を行います(成年被後見人等を除く)。

・贈与をした人は、何人にいくらあげても申告・納税の義務はありません。

2. ポイント

(1) 贈与金額の把握に注意

・1年間に2人以上から贈与を受けた

などの場合、合計が110万円を超えれば申告が必要です。

110万円以内であれば何人から贈与を受けても申告は必要ないと勘違いして、「申告しなかった」と税務署から判断されないよう注意してください。

(2) 「未成年者」に注意

贈与を受けた人が「未成年者」の場合でも、110万円を超えたら贈与税の申告をする必要があります。

「親権者」が代理人となって贈与税の申告をし、納税は「未成年者」が支払います。

「未成年者」は、「親権者」の扶養である場合がほとんどなので、申告する必要がないと考えがちです。

また、贈与税がかからない場合でも「贈与」としての対策は必要です。

また、年齢は、申告する日になりますので、贈与を受けた日が「未成年」でも申告時に成人していれば、もちろん本人が申告するようになります。

ちなみに、速算表(一般贈与財産用or特定贈与財産用)や相続時精算課税の判定では贈与を受けた年の1月1日において20歳未満の場合は「未成年者」となります。

(3) 「名義預金」に注意

例えば「親」が「子」に、110万円の範囲内で現金を贈与した場合、贈与税はかからないので申告をしません。

ところが、「親」が亡くなり相続が発生した時点で、問題となることがあります。

贈与したお金の預金口座の名義は「子」になってはいますが、「親」が通帳や印鑑を管理し、贈与を受けた「子」本人が自由に預金を使ってない、預金口座の存在を知らなかったなどの場合です。

このような場合、そもそも贈与がなかったと税務署に判断される可能性が高く、贈与をした方(亡くなった方)の相続財産に加算され、相続税が追徴されることがあります。

(4) 生命保険の保険料負担に注意

終身保険や個人年金保険の契約者や被保険者・受取人を「子」にして、保険料を「親」が負担する場合なども注意が必要です。

この方法は、「保険料生前贈与プラン」といって保険を活用した相続対策の一つです。

ただし、以下3つのポイントを押さえておく必要があります。

2. 「親」の預金口座から「子」の預金口座に振り込み、「子」の預金口座から保険料を引き落とすようにすること

3. 「親」が「保険料生前贈与プラン」の生命保険料控除を受けていないこと

もしこのポイントを違えたら、将来、保険契約を解約し解約返戻金を受け取る、保険金を受け取るなどの時、税務署から「暦年贈与」によるものと認めてもらえず、解約返戻金や保険金に対して課税されることになります。

(5) 基礎控除範囲内での毎年贈与に注意

基礎控除の範囲内である金額を毎年贈与する場合、贈与者(贈与をした人)と受贈者(贈与を受けた人)の意思を毎年確認しておくことが大切です。

毎年、同じ人に都度贈与し続けることを「連年贈与」といいますが、もしこのような贈与をする場合、毎年「贈与契約書」を作成し、金融機関を通じて贈与するという方法が有効です。

また「連年贈与」と似たものに「定期贈与」があります。

「定期贈与」は、贈与契約時に贈与金額を決めて、複数年・複数回にわたって分割して実行するというものです。

贈与契約時に契約書を交わすだけなので、契約時の贈与金額に対して贈与税が算出されます。

結果として毎月100万円ずつ10年間贈与していても、毎年都度、贈与契約書を作成する「連年贈与」は無税、贈与契約時だけ契約書を作成する「定期贈与」は贈与税がかかることになりますので、注意が必要です。

(6)その他

1.扶養下にある家族に対して支払った生活費や学費などは「贈与」とみなされませんが、使わずに貯金していたような場合、贈与税がかかる可能性がありますので注意しましょう。

2.貸したお金を「もう返さなくて良い」と借金の免除をしてあげることは、同額のお金を新たに無償であげるのと同じとみなされます。

ただし、「子」が多額の借金を負い「親」が肩代わりし、「子」が「親」への弁済が不可能であると判断された場合、贈与税は免除されます。

3.所有しているものを、市場価格よりもかなり安い値段で売り渡したような場合には、その安くした金額の分だけ贈与があったものと判断される可能性があります。

4.「親」が所有している土地の上に、「子」がマイホームを建てるような場合、無償で土地を使っていると贈与税が発生する可能性が有ります。

土地の借地料として、地域でどのぐらいの借地料が通常設定されているのかなどを参考にしておく必要があります。

3. 対 策

(1) 申告不要だがあえて申告する

基礎控除の範囲内なら申告は不要だが、「生前贈与の証拠を残すためにあえて申告する」という方法です。

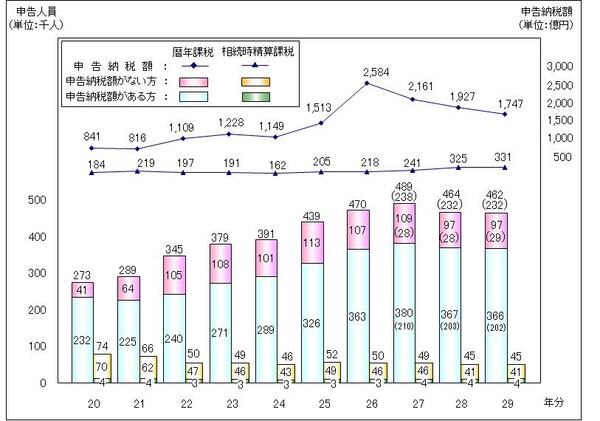

国税庁の平成29年分の確定申告のまとめでも、「贈与の申告をした人」が約46万人のうち「納税はしていないが申告だけした人」は約10万人と約20%を占めます。

(注)

1. 翌年3月末日までに提出された申告書の計数である。

2. 平成27年分以降の申告人員グラフのかっこ書は、特例税率に係る贈与の人員である。

3. 相続時精算課税に係る人員には、暦年課税との併用者を含んでいる。

(参考:国税庁・平成29年分の所得税等、消費税及び贈与税の確定申告状況等について)

(2) 贈与契約書を作成する

贈与は契約書がなくても、贈与者(贈与をした人)と受贈者(贈与を受けた人)が合意していれば成り立ちますが、口頭では証拠がありません。

贈与契約書を作成しておくことで、税務署に贈与の事実を証明することが可能になります。

贈与契約書には

「契約日」

「贈与時期」

「贈与者の住所・氏名・捺印(実印)」

「受贈者(未成年なら受贈者と親権者)の住所・氏名・捺印(実印)」

「贈与対象」

「贈与条件」

「贈与方法」

などを記載します。書面全体はパソコンで作成しますが、署名は自筆の方が良いでしょう。

(3) 預金口座からの振込によって贈与する

金融機関を通じて、贈与者の預金口座から受贈者の預金口座に振込をしておくことで、資金の移動を客観的に証明することが可能になります。

(4) 贈与税の申告は、必ず本人(未成年の場合は親権者)が行う

贈与税の申告は、本来、贈与を受けた「子や孫」がしなければいけないにも関わらず、贈与をした「親」が、「子や孫」の名前で、勝手に贈与税の申告書を提出してしまっている場合があります。

この場合、提出された申告書の筆跡を見れば「本人」が書いたかどうかわかりますので、かえって税務調査の可能性を高めることになりかねません。注意してください。

「贈与」は、〝もろ刃の剣〞とある税理士さんから伺ったことがあります。

これは、正しいルールを守って利用するとメリットは大きいが、ルールを誤るとデメリットがさらに大きくなるということだと思います。

正しいルールを守って、贈与のメリットを最大限に活用することをお勧めします。

また、税金や法律などが関わってきますので、相続や贈与に詳しいFPや税理士、弁護士などの専門家に相談することも検討してみてはいかがでしょうか。(執筆者:京極 佐和野)