通常、配当金の確定申告というと「所得税(国税)の確定申告をするか、それとも申告不要にするか」という選択肢しかないとみられています。

「住民税(地方税)については検討の余地なし」と思う方がほとんどです。

実際には所得税・住民税で課税方式を別々に選択できます。

別々にすることで節税できる人もいます。

目次

平成29年税制改正で配当金は所得税・住民税で異なる課税方式を選択可能に

上場株式の配当については従来、所得税で選んだ課税方式が自動的に住民税に適用されていました。

しかし、平成29年の税制改正で所得税と住民税の課税方式を別々に選べるようになりました。

上場株式の配当金や譲渡所得に関する課税方式には、所得税・住民税について、次の3つがあります。

申告分離課税:他の所得と分けて申告、税率は原則20%

申告不要制度:源泉徴収されたまま終了

多くの投資家の方は特定口座を利用し、申告不要制度で済ませていることでしょう。

ただ、所得状況によっては、配当金の所得税については確定申告をし、住民税は申告不要を選択した方が節税になります。

「所得税は総合課税」、「住民税は申告不要」にすると節税になるのはこんな人

では、どのような所得状況であれば「所得税は総合課税で申告」、「住民税は申告不要を選択」で節税になるのでしょうか。

ざっくりいうと「課税所得額が900万円以下の人」です。

課税所得額とは所得税の税率を乗じる対象となる金額です。

この金額がいくらかで税率が変わります。

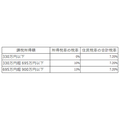

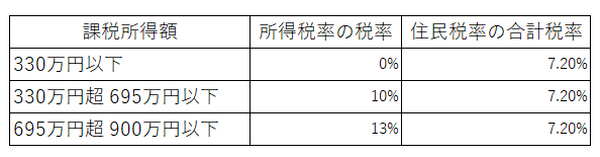

総合課税を選択した場合、具体的には次のようになります(復興特別所得税を除く)。

配当金を総合課税で申告した場合、配当控除が適用され、10%の税率が差し引かれます。

一方、申告不要制度を選択すると、所得税15%住民税5%の合計税率20%により、配当の都度、税金が源泉徴収されます(復興特別所得税を除く)。

課税所得金額800万円の人が配当金を受け取った場合

例えば、課税所得金額800万円の人が配当金を受け取った場合、適用される税率(所得税・住民税の合計)は次のように分けられます(復興特別所得税を除く)。

「所得税も住民税も総合課税で申告」:20.2%(13%+7.2%)

「所得税では総合課税で申告、住民税は申告不要制度を選択」:18%(13%+5%)

この中でもっとも税率が低くなるのは18%、つまり「所得税は総合課税で申告し、住民税は申告不要制度を選択」したパターンになります。

これはより低い所得についても同じことが言えます。

税率の差を上手に活用して節税しよう

なぜこのような節税ができるのでしょうか。それぞれのパターンの税率に注目してみましょう。

申告不要制度を選択した場合の税率は課税所得金額900万円以下の人の場合であっても「所得税率15%、住民税率5%」です。

一方、総合課税を選択した場合、所得税率は配当控除により申告不要制度の時より税率が低くなるものの、住民税率は申告不要制度を選んだ時よりも高くなります。

この差に着目し、「所得税は総合課税、住民税は申告不要」とすれば節税できます。

この節税をするための手続きは各自治体の窓口で行います。

市区町村によって異なりますが、一般的には専用書類に記入する、あるいは住民税申告書にチェックを入れる作業を行います。

住民税の課税所得金額は国民健康保険や保育料などにも影響します。

トータルの税金負担を考慮した上で検討してみてもよいかもしれません。(執筆者:鈴木 まゆ子)