昨年は大雨や地震などによる災害が相次いだ1年でした。

今もこの被害の影響が生活に残っている方もいるかもしれません。

確定申告がこれからという方、あるいは一度出したけど大丈夫かな…という被災地の方には、これからお伝えする税金上の救済措置を検討していただきたいと思います。

目次

災害で家財に被害を受けたら税制上の優遇がある

地震や風水害などといった災害により住居や家財が被災した場合、被害の状況が深刻であればあるほど生活を立て直すことが難しくなりますし、より多くの資金が必要です。

しかし、税金は待ってくれませんし安くもなりません。税法通りに動きます。

とはいえ、やむを得ない状況でも税金のルールを守れというのは酷なことです。

そこで、災害など個人の意思ではどうにもならない状況で被害を受けた場合、条件を満たすことで税制上の優遇を受けられます。

所得税の雑損控除または災害減免法による税金の軽減免除

個人が税制上で優遇を受ける方法には2つあります。

「災害減免法による所得税の軽減免除」

です。

こちらは同時に適用を受けることはできません。

どちらか一方を選択して適用を受けられます。

また、年間の所得金額が1,000万円を超える方については、雑損控除のみ活用ができます。

(1) 所得税の雑損控除

所得税では、その生活資産などが被災したことで損失を被った場合、雑損控除という形で一定金額を所得控除できます。

ここでいう一定額とは次の金額のうちいずれか多い金額を言います。

被災した年分だけで引き切れない場合は、翌年以後3年間を限度に、各年の所得金額から差し引けます。

・(差引損失額のうち災害関連支出の金額(※))-5万円

(※)災害関連の支出とは災害により滅失した住宅や家財などの除去や取り壊しにかかった費用などをいいます。

なお、この雑損控除の対象となる資産は、納税者のものの他、納税者と生計を一にする配偶者や親族で、被災した年の総所得金額等が38万円以下の人が保有するものもOKとなっています。

ただし、どんな資産でも対象になるわけではありません。

棚卸資産や事業用資産、生活に通常必要でないと認められる資産(別荘や絵画などいわゆる贅沢品)が被害を受けても雑損控除の対象にはなりません。

あくまで生活に必要な資産、たとえば住居や家財、衣類や現金などが対象です。

(2) 災害減免法による所得税の軽減免除

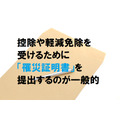

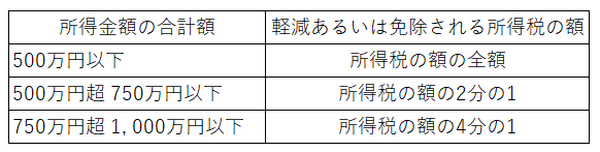

被災による住宅や家財の損失金額が時価の2分の1以上であり、かつ、被災した年の所得金額の合計額が1,000万円以下の場合には災害減免法による所得税の軽減免除で税金を軽くできます。

軽減あるいは免除される金額は、次のように所得金額の合計額によって異なります。

なお、こちらの軽減免除対象となる資産はあくまでも住宅と家財に限られます。

控除や軽減免除を受けるために必要な手続き

(1)及び(2)については、それぞれ確定申告書に控除金額だけでなく、被害状況や損害金額についても記載することが必要です。

さらに(1)については、詳細についての資料や領収書を添付することも要件となっています。

被災したことを客観的に示すために罹災証明書を求められるのが一般的です。

「被害は受けたけど証拠写真は撮ってない」という方は、一度、管轄の税務署に相談してみるとよいかもしれません。

また、給与所得者であれば、給与所得の源泉徴収票の添付が、公的年金等の受給者ならば公的年金等の源泉徴収票が必要です。

こういった制度を活用することで、税金が還付あるいは低くなる可能性があります。

気になる方は、管轄の税務署に相談してみるとよいでしょう。(執筆者:鈴木 まゆ子)