住宅金融支援機構では、毎年借り換えを行った方のデータを集計し、その動向を公表しています。

今回は2017年度に、借り換えを行った事例が公表されていますので、解説していきましょう。

参考:住宅金融支援機構 民間住宅ローン借換の実態調査 2017年度(pdf)

目次

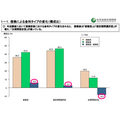

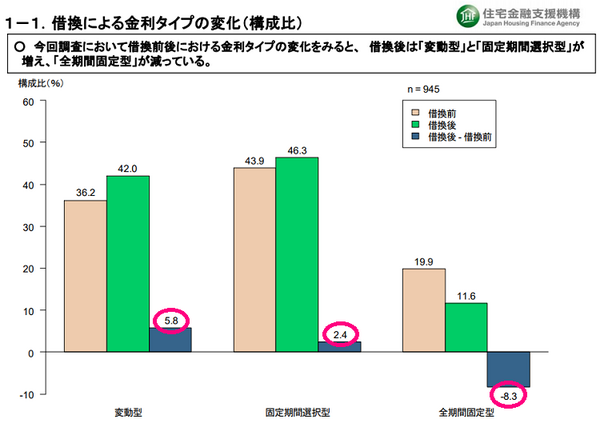

借り換えにより、「変動型」と「固定期間選択型」が増加

まず、借り換えによる金利タイプの変化を見ていくと、借り換え後は「変動型」が5.8%、「固定金利選択型」が2.4%増加しているのに対し、「全期間固定型」は8.3%減少しています。

これは、住宅ローン金利がかなり低い水準で推移する中、「全期間固定型」を選択していた債務者が、「変動型」や「固定金利選択型」に流れたことを表しています。

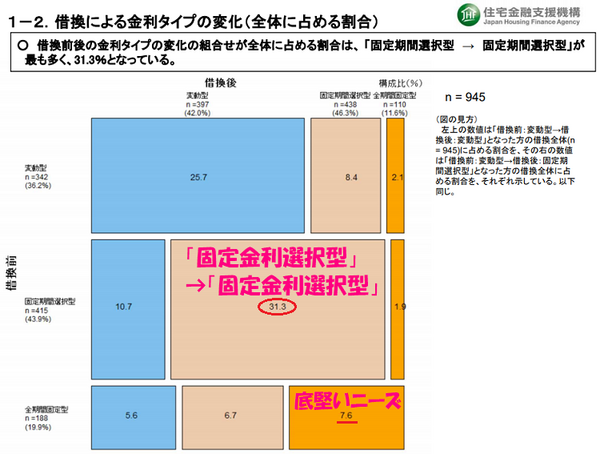

ただし、借り換え前後の金利タイプの組み合わせでは、「固定金利選択型」→「固定金利選択型」が31.3%で最も多いです。

またその中でも固定期間10年への借り換えが最多となっていることから、変動金利上昇のリスクは意識されているようです。

また、「全期間固定型」への需要は減少しているとは言うものの、「全期間固定型」→「全期間固定型」への借り換えは、底堅いニーズがあります。

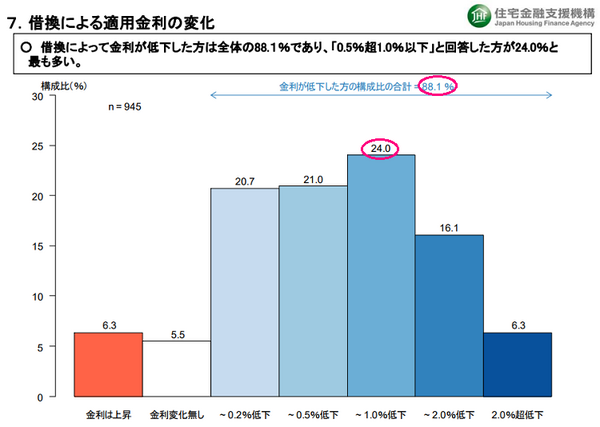

借り換えにより金利が低下した債務者は全体の88.1%に上り、金利が「0.5%超1.0%以下」低下した債務者が24.0%、返済期間は「0年超5年以下短期化」が31.5%となり、いずれも最多となっています。

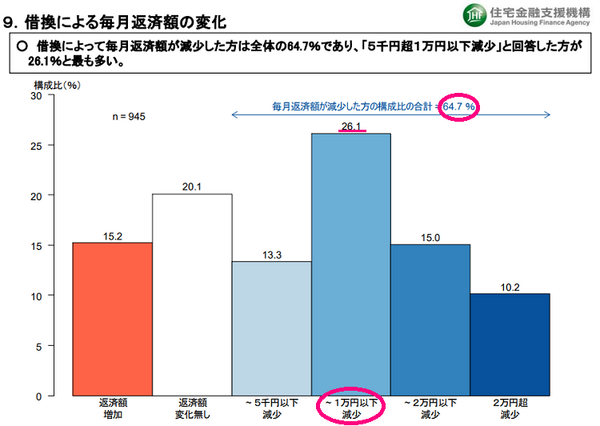

毎月返済額は、全体の64.7%の債務者が減少し、「5,000円超1万円以下」が26.1%で最多となっており、減少分の使途は「生活費」、「貯蓄」、「教育資金」となっています。

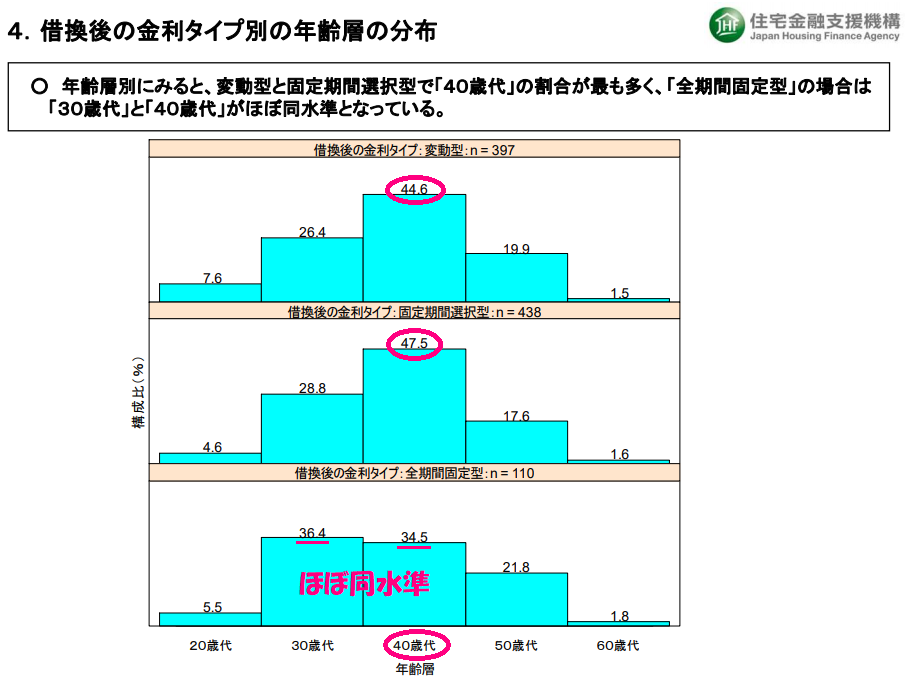

なお、金利タイプ別の年齢層の分布を見ると、「変動型」は40歳代が44.6%、「固定金利選択型」も40歳代が47.5%で最多ですが、「全期間固定型」は30歳代が36.4%、40歳代が34.5%とほぼ同水準となっています。

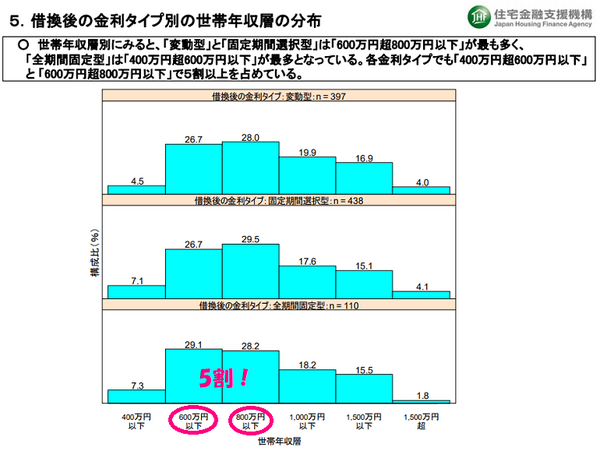

また、世帯年収別の年齢層の分布を見ると、「変動型」と「固定金利選択型」は「600万円超800万円以下」が最も多く、「全期間固定型」は「400万円超600万円以下」が最も多くなっています。

ただし、どの金利タイプでも「400万円超600万円以下」と、「600万円超800万円以下」で5割以上を占めています。

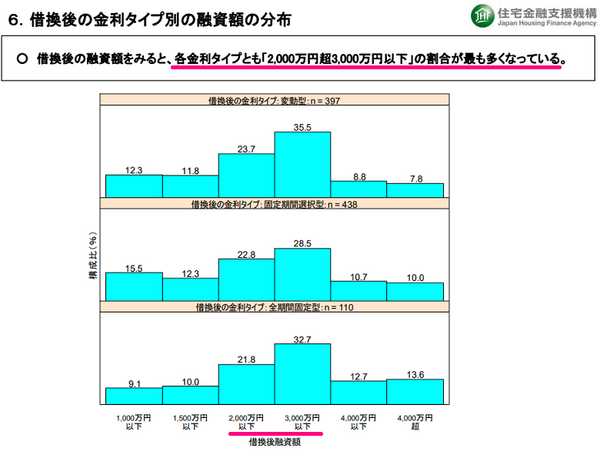

また、借り換え後の融資額は、どの金利タイプでも「2,000万円超3,000万円以下」の割合が最も多くなっています。

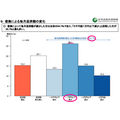

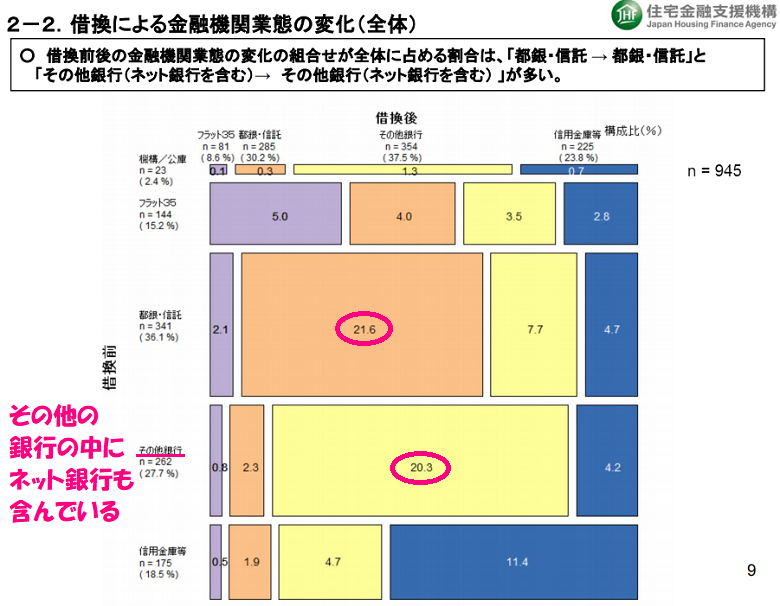

借り換え先は、「都銀・信託」と「その他銀行(ネット銀行を含む)」で全体の4割

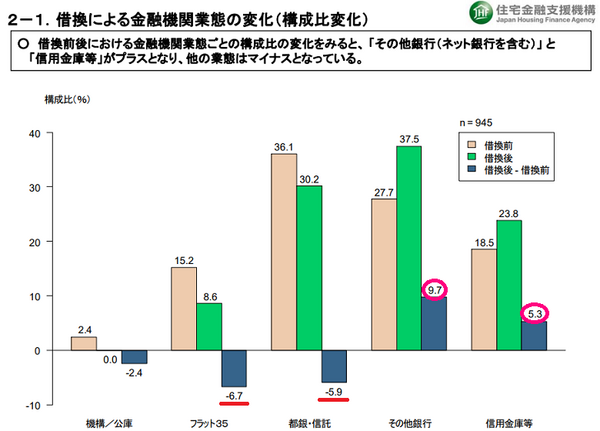

借り換えによる金融機関業態の変化を見ていくことにします。

借り換え前後のシェアを見ていくと、「その他銀行(ネット銀行を含む)」が9.7%増加、「信用金庫等」が5.3%増加しています。

一方で、「フラット35」が6.7%減少、「都銀・信託」も5.9%減少しています。

また、借り換え前後の組合せは

「都銀・信託」→「都銀・信託」

「その他銀行(ネット銀行を含む)」→「その他銀行(ネット銀行を含む)」

ここ2つで全体の4割を占めています。

これらのデータを分析すると、「都銀・信託」の存在感はあるものの、それ以上に「その他銀行(ネット銀行を含む)」が存在感を増していることがわかります。

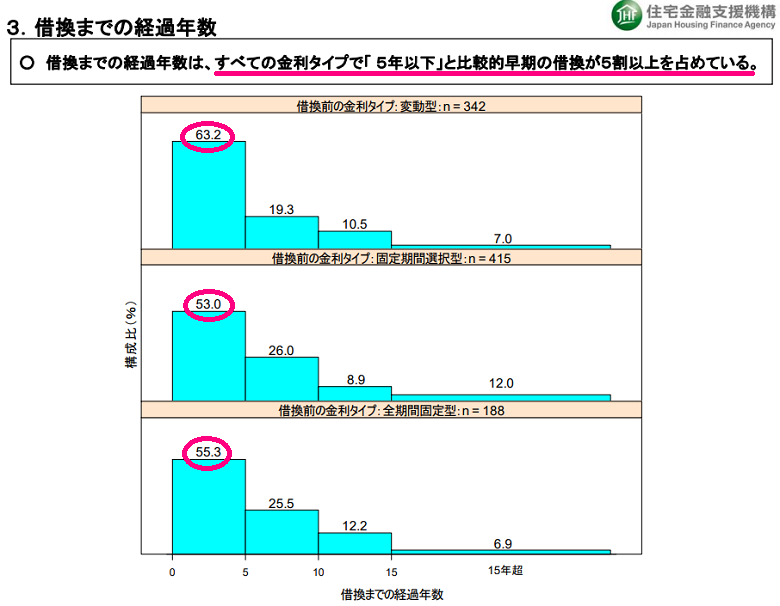

借り換えまでの期間は、「5年以下」が5割以上

最後に、借り換えまでの経過年数を見ると、全ての金利タイプで「5年以下」の借り換えが5割以上を占めています。

この年数は年々低下しており、少しの金利差で借り換えると、借り換え費用で費用倒れになることもあるので注意が必要です。(執筆者:1級FP技能士、宅地建物取引士 沼田 順)