2018年に引き続き、2019年もジェットコースターのような相場が続いています。

米中貿易戦争や世界経済の悪化に伴って、リセッション(景気後退)のニュースも良く目にするようになりました。

ちょうど「つみたてNISA」などで投資を始めたのは良いけど、思った以上に相場の急落で投資が辛い、値上がり値下がりが気になる。

そう感じる人も多いと思います。

筆者は15年ほど投資を続けており、ここ8年ほど株式半分、現金半分という比率で保有しています。

この比率が非常に快適で、2018年や2019年の急落、ちょっと古くはギリシャ危機やチャイナショックも気にならずに過ごせています。

することは、現金との比率を見ておくだけ、と非常にカンタン。

急落のたびに、株価に気を取られる…というあなたの参考になれば幸いです。

目次

現金と株式の保有率を半々で維持する

投資をする時に気を付けているのは、

ことだけです。

片方が多くなれば半々に調整をするのでリバランスと呼ばれている作業です。

筆者は年末に一度チェックをするくらいの、非常のおおらかな管理です。

しかし、これだけで相場の値動きが気にならなくなっているので、その効用をご紹介しましょう。

大切なのは、投資した金額を見るのではなく、現金を含めた資産全体で見る、ということ。

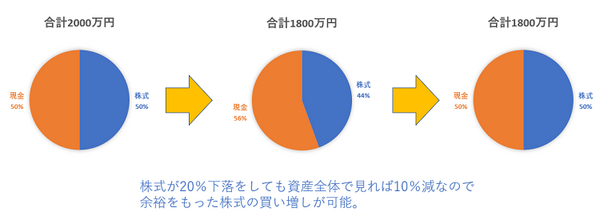

2019年に起きたトランプショックでの20%下落をした時を例に上げます。

リスク資産(株式)1,000万円、現金1,000万円で運用していた場合、例え株式が20%下落しても全体としてみれば10%の損失です。

現金にも余裕がありますし、安くなった株式を買ってじっくり待つのが良いでしょう。

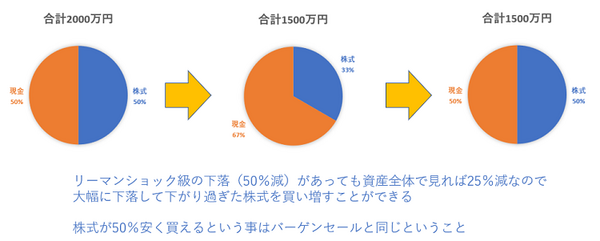

では、リーマンショック級の暴落があった場合はどうかというと、下記のようになります。

例え株式が50%下落しても全体としてみれば25%の損失です。

株式だけを見ていると、この世の終わりのように悲観的になってしまうでしょう。

しかし、歴史的暴落の時に株式を買った多くの場合は報われたケースが多いです。

リーマンショック直後に投資を始めていれば…と思ったことがある人がいるかも知れませんね。

実際に上記のように運用している筆者は、次のように相場の値動きと付き合っています。

相場が上がった時は資産が増えてラッキー

株式投資は20年といった長期で見れば右肩上がりの成長をしています。

どの企業も、対前年比いくら、といった感じで常に成長を目指します。

企業の売り上げ上昇は、回りまわって株主に還元されます。

ですので、相場が堅調で徐々に上がっている時は資産が増えていることを喜びましょう。

リスクに対してお金を提供した投資家である株主の権利です。

しかし、相場は、体感した人が一番分かると思うのですが、まるでジェットコースターのように動きます。

2018年、2019年は日経平均やNYダウ工業株平均が20%ほど急落することがありました。

では、そういった時はどう対応すればよいのでしょうか。

相場が下がった時は株式資産が安く買えてラッキー

下がっている時は、長期投資家であれば株式資産が安く買えるチャンスです。

インデックス投資の古典的名著「敗者のゲーム」の著者チャールズ・エリスも述べているように「ソックスを買うようにストックを買う」だけです。

普段欲しいと思っているものが安くなっているのに、なぜ怖がるのかということですね。

くり返しになりますが、企業は常に対前年比いくらといったように売上拡大を目指します。

個々の会社では栄枯衰退があったとしても、広く分散された株式(インデックス投資)をしていれば、長期的には右肩上がりなのです。

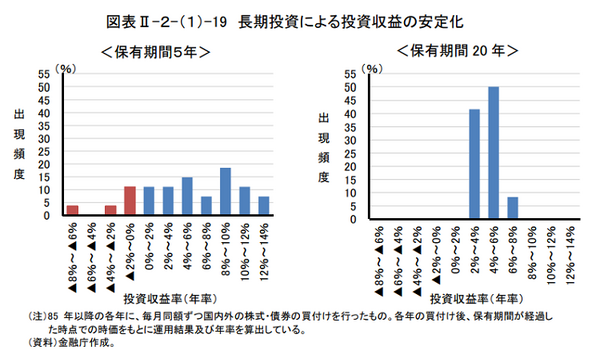

金融庁主導のつみたてNISAでは、非課税期間を20年としています。

20年保有すれば相場の上げ下げを通してもプラスになることがほとんどだからです。

ですから、筆者は使うのは20年先の老後だし、ということで気にせず下がった株式を買っています。

リバランスには2つのやり方がある

そうはいうものの、リバランス(保有率の調整)を簡単にできれば苦労しない、と思う方もいらっしゃるでしょう。

では、具体的なやり方を2 つご紹介します。

ボーナスの時期に合わせて調整する

ボーナスがあり、投資にも振り分けができる人はこちらのやり方がおすすめです。

ボーナスが出たら、資産全体を計算して株式との比率を見ます。

現金比率が多いようなら株式を買い増します。

逆に株式相場が好調な場合はそのまま貯金という形になります。

年2回チェックをするだけなので、調整もしやすいですし、管理も楽です。

年末に合わせて調整する

筆者がやっているのがこの方法です。

年末年始の休暇に入ったら、資産全体をチェックして妻へ提出しているので、それに合わせて資産分配をします。

※自分にもし何かあった場合、として証券口座なども伝える役目も果たしています。家族をお持ちの方は一度お試し下さい。

ボーナスと同様に現金比率が高ければ株式を買い増します。

一括での大きな株式買付が怖いという場合には、投資信託等をつかって自動積立をすると良いでしょう。

大きく株式が上がっていた場合は、売ってしまっても良いのですが税金がかかります。

筆者の場合はそこまで厳密に50%・50%ルールをとらずに、翌年は貯金を増やしていくことでバランスを取るようにしています。

これで困ったことはほとんどありません。

2017年が異常に株式が上がって、貯金のペースが追いつかずに一部を売却したことがあります。

思い返してみると2018年1月に急落があったので、たまたまですが良い時期に利益確定をしたな、と思ったくらいです。

実際に資産比率を保つリバランスですが、年1回ほどで十分だと言われていますし、筆者自身も実感をしています。

頻繁にしても効果が変わらないなら、相場を見て一喜一憂するよりは年に一度くらいの方が日々を穏やかに過ごせますからね。

株式相場に翻弄される毎日から解放されよう

アメリカでは、株式半分、債券半分の状態をあまりに快適なことから「カウチポテトポートフォリオ」と呼ばれています。

日本だと個人向け国債の利回りが低いため、現金で対応していますが、結果的には同じような快適性になるのではないでしょうか。

相場とつきあうのは精神的に疲れることが多いです。

ほどほどにして、仕事やプライベートを充実させた方が人生、有意義ですよね。

あなたに合った資産全体としての株式(リスク資産)比率を見つけて、日々快適に過していただければと思っています。

当記事がその参考となれば幸いです。(執筆者:松崎 正義)