と聞かれたら、

と、住宅ローン利用中の人や、検討中の人ならきっと答えられるでしょう。

ではこの質問ならどうでしょうか。

「団体ってどんな団体なの?」

知っているようで、意外と知られていないのが団体信用生命保険です。

そしてもう1つ、「3大疾病保障」とか「就業不能保証」など「団体信用生命保険」にはいろいろな名称があって、率直に言って一般の人にはわかりにくいと思います。

そこで今回は、団体信用生命保険のいろいろな疑問に、銀行員の私がお答えします。

目次

「団体信用生命保険」とは

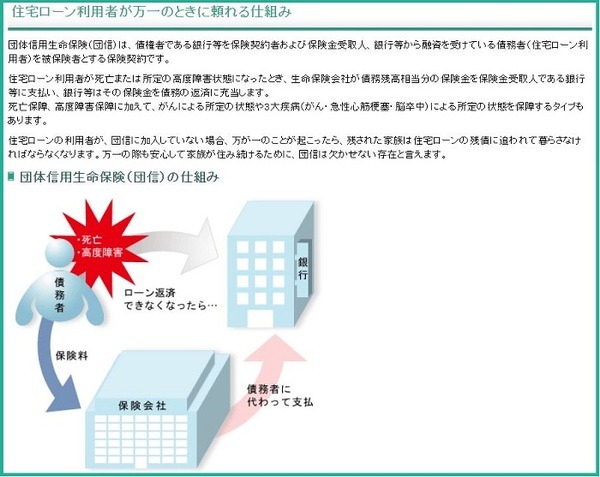

「団体信用生命保険(団信)」は、債権者である銀行等を保険契約者および保険金受取人、銀行等から融資を受けている債務者(住宅ローン利用者)を被保険者とする保険契約です。

死亡保障、高度障害保障に加えて、がんによる所定の状態や3大疾病(がん・急性心筋梗塞・脳卒中)による所定の状態を保障するタイプもあります。

住宅ローンの利用者が、団信に加入していない場合、万が一のことが起こったら、残された家族は住宅ローンの残債に追われて暮らさなければならなくなります。

万一の際も安心して家族が住み続けるために、団信は欠かせない存在と言えるでしょう。

「住宅ローンの生命保険」も間違ってはいませんが、ここでは生命保険文化センター(生命保険の情報提供などを目的に設立された財団法人)の説明が非常にわかりやすいので引用させてもらいました。

「団体信用生命保険」は、

です。

私も銀行の住宅ローンを利用中で「団体信用生命保険」に加入していますが、

「邪魔なダンナと借金がなくなって、家はそのまま残るから良いことばかりでしょ?」

と説明してあるので妻も納得しています。

これは少し乱暴な表現かもしれませんが、「団体信用生命保険」はまさに住宅ローン利用者が万一のときに頼れる仕組みと言えます。

「団体信用生命保険」の基本的な仕組み

「団体信用生命保険」も一般の生命保険と同じように保険契約者(保険金を支払う者)、被保険者(保険をかけられる人)、保険金受取人(保険金を受け取る者)があり、一般の生命保険でよくある契約形態と比較すればその特徴がわかります。

保険契約者:夫

被保険者:夫

保険金受取人:妻(子供)

保険契約者:銀行

被保険者:債務者

保険金受取人:銀行

サラリーマン家庭で例えるなら、

というものです。

これが「団体信用生命保険」の場合になると、

という流れです。

一般的な生命保険と違い、保険に加入するのが銀行という団体なのでこのような名前になっています。

なお、銀行が掛け金を支払う、という部分は重要ポイントなので後半にくわしく説明します。

「団体信用生命保険」は加入しなければいけないのか

住宅ローンを借りるためには「団体信用生命保険」に加入しなければいけません。

言い換えると、「団体信用生命保険」に加入しなければ住宅ローンを借りることができません。

冒頭引用した文章に

とありますが、これは融資をする銀行側から見れば、債務者が死んで借金だけを残されてはマズイということになるわけです。

このように住宅ローンと「団体信用生命保険」は切り離せない関係にあります。

実際にローン審査の現場では、病気などが原因で団体信用生命保険に加入できないと、ローンを借りることができない場合が多いのです(特例で融資を受けられる場合もあります)。

「団体信用生命保険」で死亡した時の手続き

「団体信用生命保険」に加入していた人が死亡した場合、実際にはどのような手続きになるかをお話します。

体験した人にしか分からないことですし、できれば体験して欲しくない(本当にそう思っています)ものです。

住宅ローン利用者が死亡すると、通常奥さまなどのご遺族から利用者が死亡したことを教えていただくと、口座が凍結され住宅ローンなどの返済もストップしてしまいます。

返済がストップといっても返せないわけではないので延滞にはなりません。

お亡くなりになったばかりの時の手続きはここまでです。

あとはしばらく時間をおいて、一般的には四十九日法要が終わった後に「団体信用生命保険」の手続きをするケースが多くあります。

準備する書類や手続きは銀行によって違いますが、死亡した事実がわかる住民票などの公的書類と印鑑があれば、原則として書類に記入捺印するだけで手続きは終わります。

あとは保険金がおりて住宅ローンが完済になるわけですが、この部分は銀行の手続きなので、残されたご遺族がすることは住宅ローンの抵当権(担保)を外すことくらいです。

これも司法書士に頼むか、銀行が書類を預かり司法書士に渡してくれる場合もあります。

「団体信用生命保険」の手続きでトラブルになることはめったにありませんし、ご遺族も手続きする頃には気持ちの整理も着くのか、全体的に淡々とそしてスムーズに進んでいきます。

保険で住宅ローンが完済され、借金はなくなり家は家族に残ります。

「団体信用生命保険」の手続きが終わると、銀行員としてホッとするのと同時に「団体信用生命保険に加入していて、本当によかったなあ」と、お客様と住宅ローン利用者である我が身のことを振り返って実感します。

「団体信用生命保険」の種類

「団体信用生命保険」にはいくつか種類があります。

ここでは代表的なものを3つ、簡単に説明します。

1.「団体信用生命保険」

一般的な団体信用生命保険のことで、そのままの名前で呼ばれています。

債務者が死亡または高度障害になった場合、そのとき残っている住宅ローン全額(残債と言います)が保険金で完済になるものです。

加入年齢は銀行によって違いますが、一例では

となっています(地方銀行の場合)。

2.「疾病(しっぺい)保障特約付きの団体信用生命保険」

「3大疾病」「8大疾病」「11大疾病」などという呼び名で、「○大」の数字は病気の数を指します。

3大疾病の場合は、

(2) 急性心筋梗塞

(3) 脳卒中

の組み合わせが一般的です。

これが8大疾病になると、前出3疾病に

(5) 糖尿病

(6) 慢性腎不全

(7) 肝硬変

(8) 慢性膵(すい)炎

※メガバンクの場合です。

病気(疾病)の種類や数は銀行によりさまざまです。

加入年齢は、3大疾病タイプで

となっています(上記と同じ地方銀行)。

「引受条件緩和型団体信用生命保険(ワイド団信)」

病歴などの引受範囲を拡大した団体信用生命保険で、「ワイド団信」とも呼ばれています。

「一般的な団体信用生命保険」に加入できない(告知事項がある、と言います)人でも、加入できる場合があります。

加入年齢は、

となっています(メガバンクの場合)。

ちなみに、「疾病保障付き団信」や「ワイド団信」などを「付加価値型団信」とも呼びます。

何かしらのプラスアルファ(付加価値)がある団信といった意味で、他にも「夫婦連生型(ペア)団信」「就業不能保証付団信」などがあります。

詳しい内容は金融機関に確認してください。

団体信用生命保険の「お金」に関すること

団体信用生命の基本的な仕組みや種類について、ここまでの説明でおわかりいただけたでしょうか。

ここからは、団体信用生命保険の「お金」に関することについてお話ししていきます。

保険料はどうやって払うのか

「団体信用生命保険がセットになった金利です」

「団体信用生命保険の保険料は銀行が負担します」

これは一般的な団体信用生命保険を利用する住宅ローンの、銀行HPやネット記事での表現です。

これらはすべて同じ意味、つまり「団体信用生命保険」の保険料は債務者が払う、ということです。

「団体信用生命保険」は保険契約者が銀行ですので、「保険料は銀行が掛け金を支払って、住宅ローンを借りている人(債務者)に生命保険を掛けて(前出)」います。

しかし、銀行が保険会社に支払う保険料の原資、即ちもとになっているお金は住宅ローンの利息なのです。

ローン返済で毎月口座から引かれる金額は元利(元金と利息)ですが、元金は貸したお金を回収しているだけで、利息こそ銀行の儲けとなる部分です。

もうここまでの説明で分かったかもしれませんが、上記のようにいろいろ表現があっても債務者が銀行に払った住宅ローンの金利で保険料を払っているという事実は変わりません。

ですから、「団体信用生命保険」の保険料は債務者が払っている、ということなのです。

保険料はいくらなのか

債務者が払うと聞いて、気になってくるのが保険料です。

支払の表現ではいろいろありましたが、保険料に関しては、ほぼないといってよいほどに情報がありません。

銀行が払う建前になっているからか分かりませんが、公表されていないのです。

銀行にもよりますが、「一般的な団体信用生命保険」では0.3から0.4%程度が相場です(私の勤務する銀行では0.4%です)。

これはつまり、あなたが

ことになるのです。

「付加価値型団信」の場合には、一般的な団信付きローンにプラス0.3~0.4%金利が上乗せされます。

付加価値の分だけ金利が高くなる理屈で、この場合、

ことになります。

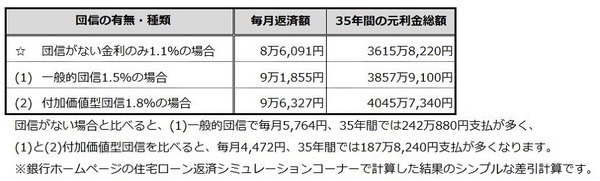

では、この金利負担は実際の金額ではいくらくらいになるか計算してみましょう。

保険料の比較:「一般的な団体信用生命保険」と「付加価値型団信」の場合

借入金額3,000万円(ボーナス払いなし)、35年返済として計算(金利は変わらないと仮定)

ケース(1)

金利1.5%(保険料は一般的団信保険料 + 0.4%換算)

ケース(2)

金利1.8%(保管料は「一般的団信 + 0.4%」+「付加価値型団信 + 0.3%」= 合計0.7%換算)

【支払額】

「付加価値型団体信用生命保険」や「引受条件緩和型団体信用生命保険」について、あるいは保険料の比較をしましたが、特定の銀行、保険会社や保険商品を否定するものではなく、また宣伝を推奨するものでもありません。

従いまして、使用した数値について、出典などの詳細は伏せさせていただきました。

住宅ローンを利用したら保険の見直しも考えましょう

団体信用生命保険に加入すべきかについては、現代風に言えば「加入しないという選択肢はない」でしょう。

加入しない場合と比べ、毎月+5,000円以上という金額も万一のときに頼れる仕組みなら払う価値が十分にあると思います。

では、「一般的団信」と「付加価値型団信」での毎月4,000円以上、35年で180万円以上の差についてはどう考えるべきでしょうか。

それは、あなた次第だと思います。

自身で別の保険を調べ、探してきた保険と比べて見るのもよいでしょう。

一方で、「付加価値型団信ローン」にすれば、毎月返済で自動的に(否応なく)支払うことになりますので、保険料の支払や契約更新などわずらわしいことがきらいなら、それも選択理由のひとつになるでしょう。

単純に金銭的な差だけではなく、いろいろと考える必要があると思います。

銀行は「付加価値型団信」を住宅ローンセールスのアピールポイントとして、積極的にPRしています。

金利競争も限界に近づきつつあるので、団体信用生命保険やその他のサービスで競争に打ち勝とうと知恵をしぼっているのです。

そうしたセールス策のひとつに、住宅ローンを新規で利用する人を対象にした保険見直し提案があります。

例えば、「付加価値型団信ローン」を利用するなら、いま契約している生命保険で重複するものを減らしたり、死亡保険金や契約内容を見直したりして、毎月の保険料支払が少なくなるかもしれません。

しかも、相談は原則無料で何度でも受けられます。

銀行が保険をセールスしたいからではあるのですが、無料サービスとしては結構使えると思いますし、住宅ローン申し込みのついでにできる点でもおすすめです。

生命保険は住宅ローンと一緒で、これからも長い付き合いですので、銀行の提案通りに保険の新規契約をするのか、保険を見直して解約するかはじっくりと考える必要はあります。(執筆者:加藤 隆二)