年金2,000万円問題をきっかけに、年金支給年齢の上昇、企業の早期退職募集の増加など、かつてのように専業サラリーマンだけをしていては将来が不安になるニュースが増えてきました。

企業側は、若い世代に副業を奨励し、何とかバランスを取ろうとしています。

しかし、副業をして収入を得ても、今度は税務申告の心配が生じます。

副業の種類によっては、申告の分類を間違えると思わぬ税金を払うことにもなります。

ここではあらためて副業収入の扱いについて、分類方法と税金の計算方法を中心に紹介します。

目次

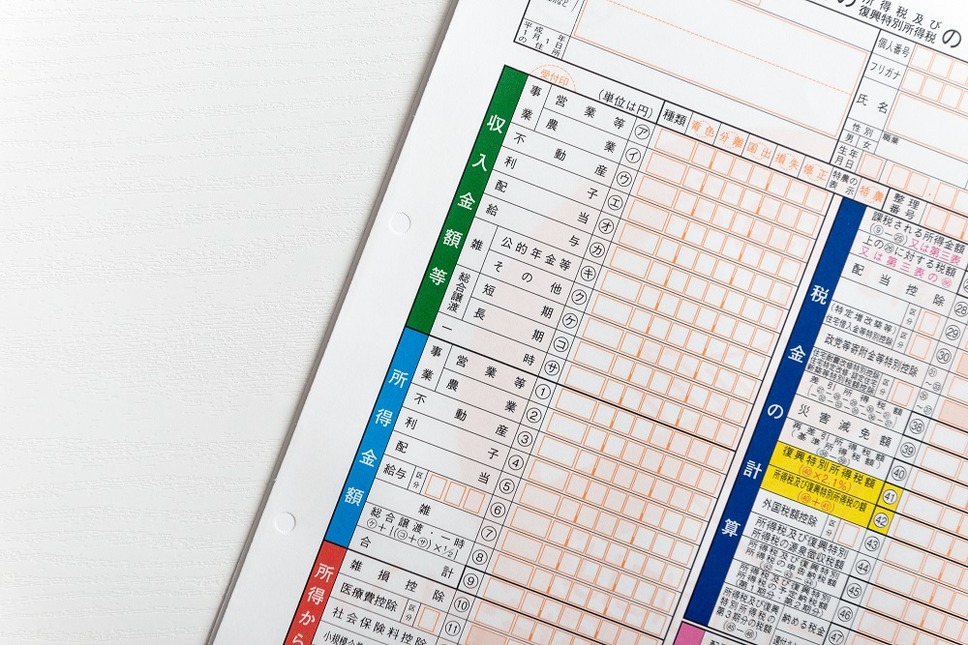

所得の分類は10種類もある

多くのサラリーマンの方は、所得と言えば給与所得です。

これは会社が年末調整から税務申告まで代行してくれることがほとんどなので、何も知らなくても問題ありません。

しかし、ひとたび副業を始め、その収入が年間20万円を越えるようになると、確定申告が必要になる可能性が出てきます。

その際、所得の分類が10種類もあるので、初めての方は驚くかもしれません。

副業の大半は事業所得か雑所得

副業の大半は金額の過多により、事業所得か雑所得に分類されます。

事業所得の場合

はっきりした目安はありませんが、年収で200万円を越えるようになると、事業所得として申請する方が多いようです。

事業所得の場合、青色申告をしておくと所得控除が65万円つくなどの特典もあるので、しっかり勉強するか、税理士などの専門家に相談しましょう。

雑所得の場合

一方、所得額が低く雑所得として申告する場合、きちんと申請しない方や、申請を自己流で済ます方が多くなります。

このとき、予想外に手間がかかったり、税金が増えてしまうことがあります。

雑所得として申告する場合の注意点

雑所得として申告する場合において、大事なことを解説していきます。

収入と所得の違い

事業所得を得るくらいの副業をされている方はご存じかと思いますが、専業サラリーマンが意外と知らないことがあります。

それが収入と所得の違いです。

所得: 税金や各種控除が差し引かれた後に残る金額

と考えてください。

給与所得は、銀行口座に振り込まれた金額として実感がありますが、年末調整の書類などを見ると、支払われた給与は給与所得より多くなっています。

確定申告で注意しなければいけない所得は、実感のある方の金額です。

この違いを認識していないと、雑収入の計算で思わぬ誤算が生まれることがあります。

総合課税となる点に注意

所得を理解していただいたうえで、雑所得の申告時に注意していただきたいのは、総合課税となる点です。

簡単にいうと雑所得を計上すると、会社の給与所得と合算されるということです。

具体例

具体的に紹介します。

まず、サラリーマンとして、給与所得が300万円ある場合です。

これに副業で約100万円の年間収入を得たとします。

副業の経費を計上しないで確定申告すると、年間の所得は400万円です。

このときあなたの所得税は、税率が変わり2倍の20%になります。

控除額も31万円増えますが、支払う税金額が急増し手元に残るお金は数万円減ってしまいます。

税金計算に慣れていないサラリーマンの方は、この点に注意して計画的に収入を増やすようにしましょう。(執筆者:卜部 友二)