今年2月頃から始まったコロナ禍による株式相場の乱高下も、6/8には日経平均株価が2万3,000円を回復しました。

3/19の1万6,000円台を底に、ほぼ年初の水準まで回復した株式相場ですが、この回復は本物なのでしょうか。

世界的に経済が再開する中、本格的な上昇局面に入ったのでしょうか。

決算見通しが発表できない企業が多発する今の状況では、PERやPBRなどのテクニカル分析が機能せず、株式相場と同じく経済の体温を反映する金利の動きが重要となっています。

株式と金利を並べてみると、正にコロナバブルとも言える異常な株価上昇が見えてきました。

投資タイミングを間違いないためにも、コロナ禍の株価水準を再確認してみましょう。

目次

実体経済を反映していない株式相場とその見通し

日本はもちろん、ヨーロッパや米国も経済再開となり、期待先行で直近1か月は大きく株価は回復しました。

その持続性と、最も株式相場に影響を及ぼす11月の米国大統領選挙の行方にも注目して、今後の株式相場を展望してみます。

今年に入ってからの株価推移

2万4,000円台で始まった今年の日経平均株価ですが、2/25から5日間で2,400円の下落を演じるなど、2月後半からコロナショックが日本にも到来しました。

3/19には1万6,553円をつけ、年初来高値から▲31%の急落が現在の底値となっています。

その後GWが明けた5/8には2万円台を回復し、そこから約1か月で2万3,000円台まで急回復しました。

この直近1か月の株価上昇は、コロナショックから本格的な回復局面に入ったのかを検証したいと思います。

金利が示す景気減速見通し

半年先の景気を敏感に反映すると言われる株式相場ですが、中長期の景気を反映するのが金利相場です。

金利相場とは先進国の国債、特に世界的に取引されている米国債10年物をここでは参考指標とします。

日本の株式相場には日本国債が参考指標となりますが、マイナス金利下で日本の国債金利が固定化されているため、参考になりません。

そして景気上昇が期待される場合は、値上がり益が期待される株価が上昇し、安全性の高い国債金利が上昇します。

逆に景気減速が見通せる場合には、株価が下落し、国債金利が低下します。

つまり、株式相場と金利相場は同じ方向に動くことが多いです。

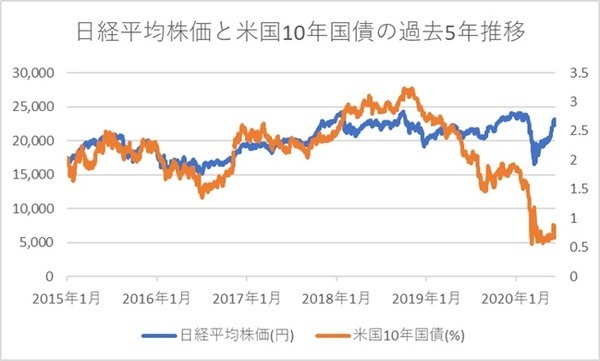

こちらのグラフは、日経平均株価と米国10年国債の推移を並べたものです。

このグラフでは2019年までは両者の値動きが連動しており、景気拡大に合わせた株価上昇の局面であったことが分かります。

しかし昨年2019年からは金利が低下(=景気減速)局面になったにも関わらず、株価だけ横ばいとなっていたことが分かります。

振り返ると、昨年からバブルの兆候が現れており、コロナショックが追い打ちをかけて一気に株価が下落したと分析できます。

その後、金利相場では景気減速を予想して低い水準が続いているものの、株価だけ回復し両者の水準が大きく乖離しています。

この場合、どちらかの水準に寄って来ますが、金利が上がることはなく、株価が下落する可能性がとても高いです。

それは6/10に米国金利水準を決めているFRBのパウエル議長が、2022年までの現状金利水準維持を発表したことからも分かります。

FRBや日銀などの中央銀行や各国での経済対策への期待感から上昇していた株式相場は、官制相場であり、経済の実体を現していない「バブル相場」でした。

パウエル議長は同じ会合において米国GDP成長率を今年はGDP-6.5%、来年が+5.0%としています。

今年後半にかけては各企業の収益低下が鮮明になり、日本の企業も昨年より10%以上は利益が低下すると見込まれています。

そんな中、昨年のように日経平均株価2万4,000円を越えることはなく、今の官制相場が頭打ちになれば株価は下がるしかありません。

これまでのコロナバブルがはじけ、通常の業績相場に戻る流れの中で、日経平均は2万円を中心値にした上下2,000円の幅で推移するものと予想します。

1万6,000円台への急低下はないと見ていますが、まだ2万円を切る二番底はありそうです。

米国大統領選挙の雲行きが怪しい

さらに株式相場の見通しを難しくしているのが、11月の米国大統領選挙の行方です。

米国株価と日本の株価は切っても切れない相関関係がありますが、3月までは再選盤石と言われていたトランプ大統領の支持率が全く伸びません。

トランプ大統領の再選への絶対条件が、景気(=株式相場)の上昇であることは明らかです。

そこへ来て、コロナ禍で経済がロックダウンしました。

失業率も過去最大の落ち込みに至り、NYダウ平均株価は一時大統領就任時の株価水準まで下落して付加価値が全て吹き飛んでしまいました。

現在は米国株式相場もコロナ前の水準まで戻しているものの、コロナ対策の失策や人種差別問題への対応など、同じ共和党議員から投票しない意向が表明されるほど危うくなっています。

こうなると株式相場が右肩上がりで上昇することはなく、結果が出るまでは様子見の姿勢を取ることとなります。

日本の経済指標は3か月ごとに発表されるものが多く、7月には4~6月というコロナ禍で最も影響を受けた3か月の指標がいくつか発表となります。

また業績見通しを出していなかった企業も、2021年3月期の見通しを随時発表するでしょう。

これら実体経済が判明し、投資家が業績相場に目を向ける7月頃から米国大統領選挙が行われる11月までは2万円の上下2,000円の範囲で横ばい推移となるでしょう。

その見通しに立つと、いま保有している株式は売却するのがおすすめです。

日経平均株価が2万円を切るタイミングがあれば、その辺りから買い始めるイメージで相場の推移を見守りましょう。

無理に上昇の波に乗る必要なし

日本経済は、来年の東京オリンピックが開催されることを大前提に、景気回復が期待されています。

私も開催を心待ちにしている1人ですが、通常開催は期待できず、開会式も簡素化することが発表となりました。

年末から来年にかけて株価上昇の期待を持っていますが、日経平均で言う2万円以上の水準では買うべきではありません。

一般投資家の方々は機関投資家と同じ買い方をするべきではなく、無理に上昇の波に乗る必要はありません。

大局的な波を捉え、中長期で投資することが肝心だと考えます。(執筆者:中野 徹)