目次

読者の質問「子供の扶養に入れる?」

新型コロナで自粛モードになる少し前のことです。読者の方(以下A子さん)から質問がありました。

「社会人の娘の扶養になるか迷っています。ちなみに最新の所得証明は非課税で税金の扶養も健康保険の扶養もどちらも条件は満たしています。年齢は47歳です。」

「今は年金(保険料)も全額免除ですがもし扶養になると、配偶者ではないので年金(保険料)は自分で払うようになると思いますが、免除にはならないですよね?」

質問2

「今のまま子供の扶養に入らないほうが得ですか?」

質問3

「あと、所得税だけの扶養に入ることもできるのですか?」

質問4

「1番よい方法を教えてください。」

「扶養」とは「助け養うこと、生活の面倒を見ること」です。

「扶養義務」とは「親子や兄弟姉妹など親族が負う法律上の生活保障義務」のことです。

配偶者や子供、親などを扶養に入れるのは、税金、年金、健康保険でしょう。

どうすればお得に扶養に入れるのかを確認してみましょう。

単身世帯40代、金融資産(貯蓄など)がない人が約40%

A子さんが単身世帯かは文面からはわかりませんが、知るポルトの「家計の金融行動に関する世論調査(2019年)」によると、

・ 40歳代の単身世帯で金融資産(貯蓄など)がない人が約40%

・ 金融資産100万円以下の人が約13%

もいるということです。

「万が一働けなくなったら…」などと考えると、配偶者がいない場合に「娘の扶養に入れれば」と考えても自然なことです。

現在、A子さんが、会社員で週30時間以上(正社員と同等か)働いている場合には、通常は厚生年金・健康保険(社会保険)に入っていることが多いので、「子供の扶養に入る」のは、無職か勤務先で社会保険に入っていない場合、または配偶者にも収入がない場合でしょう。

参照:知るポルト 家計の金融行動に関する世論調査[単身世帯調査] 令和元年調査結果

たとえA子さんの貯金が十分ではなくても、単身世帯なら約月16万円、夫婦世帯でも月約23万円、生活費がかかります(総務省 平成30年家計調査家計収支編より)。

親が子供の扶養に入れる条件

親が子供の扶養に入れる条件について確認してみましょう。

子供が親を扶養に入れる場合は、実父母か義父母かによって条件が異なります。

1. 税金(所得税・住民税)で父母や義父母を扶養に入れたい

所得48万(年収103万(令和2年分以降))であれば、3親等内の親族・姻族なので、父母や義父母も扶養に入れられます。

必ずしも同居である必要はなく、老人ホームなどに入居していて子供が親に生活費援助をしている場合でも「扶養親族控除」を受け、節税につなげられます。

別居の場合、生計を同じくしている証明として振込票や現金書留写しを求められる可能性もあります。

2. 健康保険で父母や義父母を扶養に入れたい

実父母か義父母が

60歳以上なら年収180万円未満

であることが健康保険の扶養の条件です。

実父母は同居でなくても扶養に入れますが、義父母は同居が扶養に入れる要件となります。

3. 父母も義父母も75歳になると健康保険の扶養から外れる

親が75歳になると「後期高齢者医療保険」に入るので子供の健康保険の扶養からは外れます。

A子さんの配偶者の有無

A子さんの将来に向かって概ね年収が130万円未満なら、実の子なので別居でも47歳のA子さんは娘さんの健康保険の扶養に入れます。

退職した直後、失業手当を受けている間は入れず、受け終わって無職の状態なら娘さんの健康保険の扶養に入れます。

A子さんに配偶者がいる場合

娘さんの会社から「A子さんの配偶者(娘さんの父親?)の収入は?」と確認を受けるはずです。

A子さんの年収(130万円未満)より少なく、配偶者も年収130万円未満であれば、両親とも娘さんの健康保険の扶養に入れる可能性があります。

娘さんの会社に申請してみましょう。

娘さんの所得税の扶養になるには、その年の1月から12月までのA子さんの年収103万円(所得48万円)未満の必要があります。

ただし、A子さんが失業手当をもらっていても、それは所得とはみなされません。

健康保険・国民年金では失業手当も収入とみなされるのと異なります。

国民年金保険料はA子さんが会社員の妻ではないなら、自分で支払う必要があります。

年収130万円未満や103万円未満なら、国民年金保険料の全額免除(所得57万円未満)、3/4免除(所得93万円未満)に該当する可能性が高いので、年金事務所に申請してみた方がよいと言えます。

子の扶養に入った方が得な人

冒頭でA子さんは「最新の所得証明は非課税で税金の扶養も健康保険の扶養もどちらも条件は満たしています。年齢は47歳です。」とのことです。「娘の扶養に」と考えるのは、

・ 配偶者がいないか

・ 収入が低いから

とみなして考えてみますと、

A子さんの収入が年収103万円未満、130万円未満など多くなければ、所得税も健康保険も娘さんの扶養に入った方が得です。

特に、健康保険を扶養に入れば、国民健康保険料を支払わなくて済むのです。

今年は特に「新型コロナの影響により、国民健康保険料の減免」を市区町村役場に申請すると20%から100%の減免が行われるのですが、審査に1か月ほどはかかるとのことです。

必ずしも100%減免になるとは限らないので、娘さんの扶養に入った方が得だと言えます。

国民健康保険にして、所得税だけ娘の扶養

A子さんに収入(年金、給与等)のある配偶者がいれば、まず配偶者の扶養になるように指摘を受けることでしょうが、

・ 配偶者の収入が少ない

・ A子さんの年収も103万円未満

であれば、所得税だけ娘さんの扶養に入るのも可能です。

質問2のときも説明しましたが、健康保険で娘さんの扶養に入らなければ、国民健康保険に加入することになります。

収入は少ないのですから、市区町村役場に減免申請は必ずした方がよいことでしょう。

所得税で親が扶養になると、扶養控除が受けられるので娘さんの給与から天引きされる税金が減ります。

家族を扶養に入れれば、年末調整で所得税が還付されることがあります。

1番よい方法は、個々で違う

・ 配偶者がいるか

・ 娘さんと同居しているか別居しているか

・ どこに住んでいるか

など、「生活の仕方」によって異なってくることでしょう。

また「よい方法」が指し示すことがなにかでも異なります。

1. 社会保険料などを節約する方法

それならやはり

です。

その場合は、A子さんが働いても年収を103万円以内にすることが条件です。

ただし、持ち家でない場合には、住む場所によっては家賃を支払えなくなってしまうかもしれません。

2. 経済的に豊かになる方法

娘さんの扶養に入るような比較的少ない年収ではなく、

ことです。

65歳以降の厚生年金が上がり、A子さん自身が病気で働けなくなった際に傷病手当金が出ます。

失業すれば失業等給付も支給されることでしょう。

3. 無理しない生活を送る方法

のはいかがでしょうか?

週20時間以上働くのでしたら、保険料の安い「雇用保険だけ加入」し、年収を130万円以内に収め、「健康保険だけ娘さんの扶養」に入るというのはいかがでしょうか。

ただし、こちらも年収103万円以内に抑えたときほどではありませんが、預貯金が多くなければ、家賃を支払うのが大変そうです。

もし単身世帯なら、首都圏で暮らしていくのは無理そうです。

質問の答えを導き出す

娘さんとの同居・別居

配偶者の有無

貯金の有無

によっても異なりますが、下記に当てはまる場合で、答えを出してみましょう。

・ 家賃の安い地域(月額2万円以内)

・ 同居

・ 預貯金あり

平成30年家計調査より、2人世帯は約月23万円ですが、A子さんが月収10万8,000円(年収130万円以内)、娘さんが月収20万(賞与を入れて年収350万円)で働けば、毎月黒字にはなります。

この場合は、

・ 別居

・ 家賃の高い地域(月額3万円以上)

・ 単身

・ 娘さんが結婚して独立

・ 預貯金が少ない

平成30年家計調査より、単身世帯は約月16万円生活費がかかります。

年収130万円にこだわり続けると、毎月6万円の赤字です。

47歳のA子さんが年金をもらえる65歳までには約936万円の貯金が必要です。

扶養に入れる条件

税金、年金、健康保険、扶養に入れる条件が異なります。

税金(所得税・住民税)と社会保険(厚生年金・健康保険)では、扶養される家族の条件が異なることは意外と知られていません。

1. 税金の扶養の条件

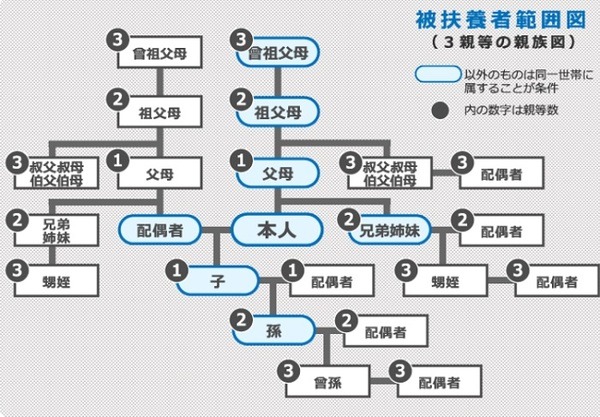

税金(所得税・住民税)で扶養に入れられる親族は、本人と生計を同じくする(別居も可)6親等内血族と3親等内の姻族(配偶者の親族)です。

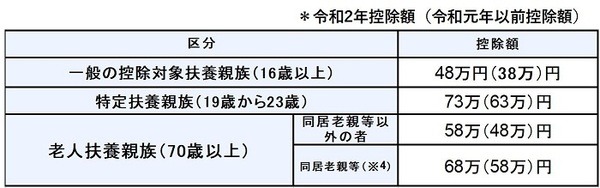

扶養に入れたい家族の12月31日時点の年齢によって、扶養控除の額や扶養家族の人数を判断します。

扶養親族は16歳以上で(15歳までは児童手当が支給されるため)、生計を同じくしていて、なおかつ年収要件があります。

年収要件は60歳以上、60歳未満により異なります。

以下の扶養控除額を給与所得から差し引くと、「扶養控除額 × 所得税率」が節税されます。

令和2年より、基礎控除が48万円になり、給与所得控除が55万円になるので、控除が変更になります。

2. 健康保険の扶養の条件

令和2年4月から厚生年金・健康保険の被扶養者は原則「国内居住者」に限定されます。

参照:日本年金機構HP

会社員の加入する健康保険は配偶者が18歳未満でも60歳以上でも扶養に入れますが、年収制限があります。

配偶者が

・ 60歳未満は年収130万円以内

・ 60歳以上は年収180万円以内

と扶養に入れる年収が異なります。

健康保険で家族を扶養に入れられるのは、主に本人に生計維持されている、所得が年収130万円以下の3親等内親族です。

配偶者の3親等以内の親族(本人の姻族)でも同居なら扶養控除が受けられることもあります。

たとえば、別居の納税者本人の従兄弟なら扶養親族にできますが、別居の配偶者の従兄弟は扶養に入れません。

健康保険で「家族を扶養に入れる」ことができるのは会社員だけで、自営業者は、原則家族の人数や国民健康保険料を支払う必要があります。

扶養の要件を知り、状況に応じて家族を扶養に入れたり、家族の扶養に入ったりしながら、家計のために上手に活用をしてください。(執筆者:社会保険労務士 拝野 洋子)