取引先が万一倒産してしまうと売掛金の未回収や今後の売上など、自社の資金繰りに大きな影響が出ます。

会社経営は「資金繰りが第一」ですので、それは避けたいところです。

個人事業主や経営者は、万が一のために備えておくとともに、節税効果もあると言われている制度「経営セーフティ共済」を知っておきたいところです。

目次

経営セーフティ共済とは

経営セーフティ共済(中小企業倒産防止共済制度)は、取引先が倒産した際の連鎖倒産や経営難に陥ることを防ぐための制度です。

独立行政法人中小企業基盤整備機構(中小機構)が運営し、小規模企業共済制度も運営している組織です。

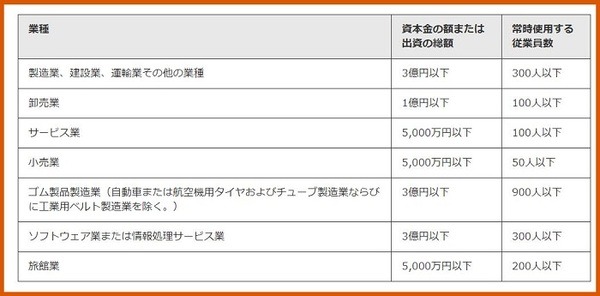

加入できる企業は、業種ごとで定められている「資本金の額または出資の総額」または「常時使用する従業員数」のいずれかに該当する法人または個人事業者です。

また、企業組合や協業組合なども加入できますが、医療法人やNPO法人など一部法人は加入対象外です。

掛金は月額5,000円から20万円までの範囲(5,000 円単位)で自由に選択でき、掛金の総額は800万円まで積み立て可能です。

加入後に掛金の増額や減額も自由に変更できます。

また、掛金総額が掛金月額の40倍以上に達している場合や、共済金の借入れを受けた場合には6か月間は掛金の払込みを止めることもできます。

なお、加入後に共済契約を解約した場合には、積み立てた掛金に対して解約手当金を受け取れます。

経営セーフティ共済の3つのメリット

ここからは経営セーフティ共済のメリットを見ていきましょう。

メリット1. 掛金は全額損金(経費)に算入できる

税法上、払い込んだ掛金は全額が、法人の場合は損金、個人の場合は事業所得の必要経費に算入できます。

経営セーフティ共済は節税になると言われていますが、この部分がその節税効果につながる部分です。

思わぬ利益が発生した場合には、今後の取引先の万が一のことも考慮に入れたうえで検討する余地は十分にあります。

なお、1年以内の前納掛金も払い込んだ期(年)の損金(必要経費)に算入できます(前納期間が1年を超えるものを除く)。

メリット2. 万が一取引先が倒産した場合にはすぐに借入できる

取引先が倒産して売掛金などの回収が困難になってしまったら、共済金の借入を受けられます。

ただし、ここでいう倒産とは法的整理や取引停止処分、私的整理のことを指し、いわゆる「夜逃げ」は倒産に該当しないため借入れはできません。

共済金の借入額は被害額(※)と掛金総額の10倍の金額のうち、いずれか少ないほうです。

借入額は原則50万円~8,000万円で5万円単位です。

(※)被害額とは回収が困難になった売掛金や前渡金返還請求権のことを指し、貸付金や融通手形、不動産賃貸料などは対象外です。また、倒産先に対して買掛金などがある場合は被害額と相殺されます。

借り入れの際に担保や保証人は不要で、返済は6か月の据置期間後に開始されます。返済期間は借入額に応じて決定されます。

なお、倒産日から6か月を経過すると借入手続きできませんので、早めの手続きが必要です。

メリット3. 一時貸付金を利用できる

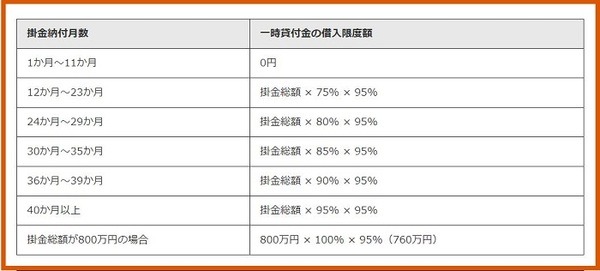

取引先の倒産がない場合でも臨時に事業資金が必要となった場合には、解約手当金の95%を上限として借入できます。

借り入れの際に担保や保証人は不要で、返済は1年です。

返済方法は期限一括償還で、利率は「年0.9%」(貸付時に一括前払い)です。

3つの注意点

ここからは注意点です。

注意1. 解約手当金は全額益金(収入)として計上する

掛金の払い込み時点では掛金は全額が損金(または事業所得の必要経費)に算入できましたが、解約する時に受け取る解約手当金は全額が益金(収入)に計上されます。

言い換えると、解約手当金は課税対象となります。

この制度は節税になると言われていますが、いわゆる「課税の繰り延べ」(課税の先送り。課税される時期を先送りにすること)にしか過ぎません。

解約手当金を受け取る際には課税対象額が増加しますので将来のことにも目を向けておく必要があります。

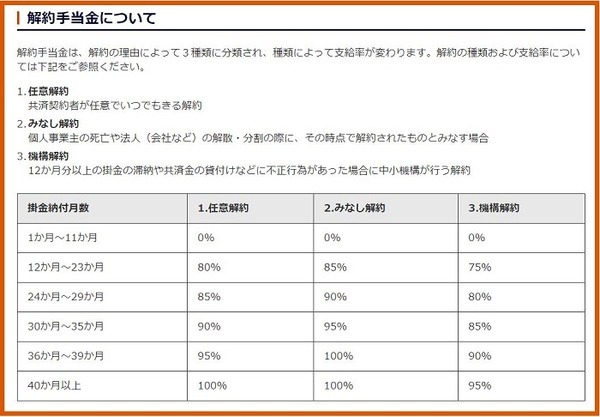

注意2. 掛金納付月数が12か月未満の解約手当金はゼロ

解約手当金は12か月分以上納付した場合に支給されますので、掛金納付月数が12か月分未満で解約した場合には解約手当金は支給されません。

また、任意解約の場合には掛金納付月数が40か月未満であると支給率が100%を下回ります。

これは、払い込んだ掛金未満しか戻ってこないことを意味します。

掛金納付月数が40か月以上の時の支給率も一律100%ですので、利息を上乗せして支給されるものもでもありません。

注意3. 共済金の貸付を利用すると貸付額の10%の掛金総額を失う

取引先の倒産による共済金の貸付は無利子ではありますが、借入後に共済金の借入額の1/10の掛金の権利を失います。

【掛金(積立)総額】100万円

【売掛金等の被害額】1,500万円

掛金総額:100万円 × 10倍 = 1,000万円)< 売掛金等の被害額:1,500万円

→ 貸付額上限:1,000万円

この場合、借入額1,000万円を利用したとすると、その1/10である100万円が掛金総額から控除され、掛金総額は0円になります。

なお、貸付を受けた後、返済の際に一度も滞納をせずに返済予定期間よりも12か月以上早く完済できた場合には「早期償還手当金」が支給されます。

この手当は借入期間と完済した期間によって支給額が異なり、完済が早ければ早いほど支給額は多くなりますが、貸付金額の0.13%~4.12%で設定されています。

したがって、どんなに早く完済しても、失った借入額の1/10の掛金を取り戻すことはできません。

申込窓口

・ 中小機構と業務委託契約を締結している機関で会員(組合員)となっている委託団体(商工会、商工会議所、中小企業団体中央会など

・ 融資取引を行っている金融機関の本支店(ゆうちょ銀行、農業協同組合、労働金庫などは除かれる)

で行います。

税理士と顧問契約を締結している場合には、その税理士に聞いてみるのも1つの手です。

掛金の引落

初回の掛金の引き落としは、月払いの場合は原則として加入申し込み月の翌々月の27日(休業日の場合は翌営業日)となり、申込み月の当月分と翌月分、そして翌々月分の3か月分の掛金が引き落とされます。

その後は毎月27日(休業日の場合は翌営業日)に当月分の掛金が引き落とされます。

セーフティ共済に加入すべきなのか

節税目的で加入される方も多いですが、掛金を払い込んだ時には損金に計上できるものの、受け取る解約手当金は全額が課税対象です。

したがって、目先の節税だけに目を奪われるのではなく、将来のことも考慮に入れておく必要があります。

また、加入当初から解約手当金の返戻率が100%になるまでに40か月の期間が必要ですので、その間は払い込んだ掛金(積立金)は事業の支出に充てることは難しいと言えます。

加入前に、事業の今後のキャッシュフローを確認しておく必要があります。

これらのことを理解したうえで問題ない状況で加入するのであれば、この制度のメリットを享受できる可能性は高いと言えます。(執筆者:CFP、FP技能士1級 岡田 佳久)