定期預金や養老保険の満期金、或いは退職金など、まとまったお金の活用方法の1つに保険料の支払いがあると思います。

その中でも、新たに保険に加入する場合に備え、ぜひ知っておいていただきたい事があります。

それは「一時」払いと「一括」払いの違いです。

提案する側はサラッと「一時」払いと言います。

すると多くの人は「一括」払いという言葉や両者の違いに気が向く事なく過ぎてしまうと考えます。

ここでは保険料を1度に払込む方法には一時払いと一括払いの2種類がある事を意識付け、両者の違いをまとめます。

一括払いが一時払いと明確に使い分けされていない場合は、「全期前納」と表現すれば間違いありません。

目次

「一時」払いの特徴

例えば、「今500万円あるので、このお金で保険に入りたい」と言えば、保険外交員や保険ショップのFPなどが提案するのは、ほとんどが一時払い終身保険です。

一時払い終身保険は他の保険とは別の保険料率が適用され、どの貯蓄性保険より貯蓄性が高くなっています。

これが最大のメリットです。

「一括」払いの特徴

加入する保険の保険料は年払い、半年払い、月払いで設計します。

終身保険は、保障は一生涯ですが保険料の支払いは10年や20年で済ませるという風に選択できます。

一括払いにする考えなら、保険料払込み期間は設計可能な最短にしてその総額を全額前納するのが一括払いです。

こうする事で、その保険に最も安い保険料で加入できます。

保険料控除

終身保険の保険料は、一般生命保険料として生命保険料控除の対象になります。

ただし、他の死亡保険などで控除を使い切っている場合は対象になりません。

ところが一時払いと一括払いでは、生命保険料控除に以下のような違いがあります。

一時払い

一時払いされたお金は、ただちに全額が保険料に充てられます。

従って生命保険料控除の対象になるのは、保険料を支払った年だけです。

つまり、一般生命保険料の枠を満額使えたとして、支払った金額が何百万円であっても、保険料控除として活用できるのは4万円だけという事です。

一括払い

一括払いされた保険料は、保険会社がいったん預かる形になります。

そして運用しながら毎年の保険料支払時期に保険料に充てます。

従って保険料払込期間が終わるまで、毎年、一般生命保険料として保険料控除の対象になります。

もちろん、保険料控除証明書も毎年発行されます。

一般生命保険料の枠を満額使えるなら、保険料払込期間中は毎年4万円を生命保険料控除に使えますので、一時払いにはないメリットです。

受取れるお金

次は受取れるお金について考えます。

一時払い

終身保険に加入後は、被保険者がいつ死亡しても契約した死亡保険金が受取れます。

保障は一生涯なので、100才で亡くなっても加入後1週間で亡くなっても、受取れるお金は同額です。

一括払い

一時払い同様、終身保険に加入後は被保険者がいつ亡くなっても、同額の死亡保険金が受取れます。

さらに一括払いの場合、被保険者が保険料支払期間中に死亡すると、経過していない期間(未経過分)の保険料も受けとる事ができます。

未経過分の保険料は、保険会社が預かっているだけで領収していないからです。

保険料払込み免除の場合も同様です。

保険料払込み免除特約を付加した終身保険の被保険者が保険料払込期間中に保険料払込免除に該当すれば、未経過分の保険料は戻ってきます。

この点も、一時払いにはない大きなメリットです。

一時払いと一括払い、どちらが得か

一時払いと一括払いに共通するメリットは、月払いや年払いより保険料が安くなる事です。

しかし一時払いの保険に関しては、保険料が戻って来ないのかと、加入後短期間で死亡した被保険者のご遺族から苦情が来る事も少なくないようです。

そんな現実を知った上で、

「一括払いは得なのか」

を人気の高い保険で考えました。

外貨建て一時払いの保険

ますドル建ての保険についてです。

保険料は外貨で決められていますので、円高であれば保険料として契約者が支払う円は少なくてすみ、円安になれば多くなります。

そんな為替リスクを考えると保険料を月払いする方がレートの影響が小さくなるから良いのではないかと考えますが、利率の高さで一時払いのメリットが勝っているようです。

ドル建ての一時払い商品には終身保険と養老保険がありますが、以下にドル建て一時払い養老保険についてチェックしたい点をまとめます。

10年満期

満期時が円高の場合に備え、以下を確認します。

1. 満期後も保険会社に据え置く事ができるか

保険会社所定の利率で据え置きできる仕組みがあるかをチェックします。

据え置きできる保険会社の場合、期間は最長10年で、期間中はいつでもドルや円で受取る事ができます。

2. 据え置き不可

契約終了後の据え置きができない保険は、以下の選択になります。

・ 満期金受取り(ドルでも円でも可)

・ 更新(保険期間10年)

更新すると新たな利率で10年間預ける事になりますが、その時は、

・ 最初の10年は途中解約の手数料が高くつくが、次の10年は解約手数料がかからないか

・ ドルで受取り、自身の外貨預金口座(ない場合は新規に開設が必要)に預け、円安時に円に両替えするのがいいか。

・ 銀行預金の利率と更新後10年の保険会社の利率との比較や両替手数料の比較

などをチェックすることになる事をあらかじめ知っておくといいのではないでしょうか。

低解約返戻金付終身保険

円の貯蓄性が極めて低くなったとはいえ、低解約返戻金付終身保険が大変人気です。

一括払いもできますので、HPでのシミュレーションが便利なオリックス生命のライズでお得感を検証してみます。

低解約返戻金付終身保険ライズの特徴については、以下の記事をご確認ください。

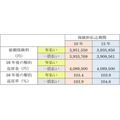

表1は、一括払いと年払いの総額保険料や解約返戻金などを比較したものです。

通常の終身保険は短期間で保険料を払い終えた方が総額保険料は安くなるのですが、ライズはそうではないので、2種類の保険料払込期間で確認します。

契約内容

契約者:35才男性

死亡保障:500万円

【表1】低解約返戻金付終身保険ライズ 総額保険料と解約返戻率

念のため特筆しますが、一括払いはお金を保険会社に預けているだけであって保険料として領収されていないので、解約返戻率の抑制期間は一括払いをしない場合と同じです。

表1から分かる事

・ 保険料は一括払いで割引きされるものの、その額はわずか

・ 契約期間が同じならば、解約返戻率抑制期間終了後の解約返戻金は、

保険料払込期間の長短に関係なく同額

→ 返戻率抑制期間中に必要になる可能性のない余裕資金なら、保険料払込期間を長くする方が得

より良い選択の一助に

一時払いと一括払いの違いや特徴を確認し、それぞれの払い方で人気の商品のチェック項目も見ました。

言われないと気付かない事もあったと思いますので、皆様のより良い選択の一助になれば幸いです。(執筆者:金澤 けい子)