コロナ禍の中で、日本では「FIRE・ファイア(Financial Independence, Retire Early)」といった経済的自立を伴ったうえで早期リタイアするライフスタイルの考え方が若者を中心に話題になっています。

夢のような話だと思われる人もいるかもしれませんが、誰でも一度は考えてみたくなるものなのかもしれません。

後で「こんな筈ではなかった!」とならないように、早期リタイアや「FIRE」を計画する際に知っておきたいことや考えておきたいことの「収入部分」を紹介します。

支出部分は、前編(早期リタイアや「FIRE」を計画するときに知っておきたいこと・考えておきたいこと【支出編】でご確認ください。

目次

運用利回り年3~4%は可能なのか

と言われています。

この年4%の運用利回りは「税引き前なのか、税引き後なのか」によっても変わってきますし、個々の年間支出額によっても目標とする運用利回りは異なります。

ただし、一時的ではなく、継続して安定的に運用利回りを得ていくことは共通です。

では、この「年4%の運用利回りは可能なのか?」についてですが、株式や投資信託での収益の発生方法には

・ インカムゲイン(配当・分配金収入)

の2つがあります。

安定して確実に収益を上げる場合にまず考えられるのは、インカムゲインを中心とした方法です。

日経平均株価の平均配当利回りは2%を切る水準です(税引き前)。一方で、ネット上などで配当利回りランキングを見ると、時価総額の大きい銘柄で配当利回りが4%(税引き前)を超えるものもあります。

ただし、配当は将来も保証するものではありません。1つの銘柄に集中させるのではなく、時価総額が大きく配当利回りの高いいくつかの銘柄に分けておくことは必要です。

したがって、インカムゲインだけで税引後3%の運用利回りを得ることは可能だとは言えます。

これにキャピタルゲインを加えることで運用収益はブレる可能性はありますが、税引後4%の運用利回りを得ることは机上の空論ではないのかもしれません。

たとえば、上昇したものをいったん売却して利益を確定させて、その後に買い戻すことで、譲渡益とその後の配当を得る方法などがあります。

一方で、アメリカの場合には、NYダウではなく、「S&P500種指数」の銘柄であれば税引き前4%を超える銘柄もあります。

ただし、外国株式を購入する場合には為替の影響も受けますので、国内株式よりも成長率は高くなっていますが運用収益は為替の影響によってもブレる可能性があります。

貯蓄額の全額を運用に回すのはリスクが高い

特にインカムゲインを中心とした場合、運用に回す資金が多ければ多いほど得られる配当や分配金は多くなります。

そうなると、貯蓄額の全額を運用に回したいところですが、昨年のコロナショックのような事柄が発生した場合にほぼ全ての銘柄の配当がゼロになることは想像しにくいものの、影響は何らかの形で及びます。

したがって、貯蓄額の全額を運用に回し、その運用収益で生活費に充てるという考え方はリスクが高いと言えます。

1年~2年分の生活費を緊急予備資金として置いておくことは必要です。

少なくとも3~5年は投資経験を積むことが必要

当たり前のことですが、投資は定期預金とは異なり価格変動があります。また、その時の状況によって「株式市場の波」は異なります。この波とどのようにうまく向き合っていくかが問われます。

誰かの受け売りではなく自分自身の経験に基いた手法でなければ、波の流れが変わった時にその波に立ち向かうことはできません。少なくとも3~5年は投資経験を積むことが必要でしょう。

自分自身の選択と判断で10年ほどの投資経験があれば一般的にはいろいろな波を経験することになります。その中で、自分に合った投資手法を見つけられることでしょう。

昨年に投資を初めて、コロナショックで大きく収益を発生させた方もいるかもしれません。しかし、コロナショックと同じような波が毎年起きる訳ではなく、昨年から今年にかけての同じ手法で収益を得続けるわけにはいきません。

また、おいしい話は向こうからはやってこないということも、肝に銘じておきましょう。

将来の公的年金の金額

早期リタイアや「FIRE」をすることにより、将来、受け取れる公的年金の受給額も減少します。具体的には「ねんきんネット」で試算できます。

注意点は、将来の年金の試算額はあくまで現状での予測額です。今後はマクロ経済スライドなどにより年金受給額が減少することが予測されています。試算額から3割程度減少した場合も考えておくことは大げさなことではありません。

今後の収入と支出を予測する

最後に、人生の中ではさまざまな選択肢があります。早期リタイアや「FIRE」も1つの考え方です。

【支出編】と【収入編】とに分けて紹介しましたが、気をつけたいことは、数年経過した後に「やっぱり無理だった!」という場合です。

その際には何らかの収入を得ていく必要がありますが、早期リタイアや「FIRE」の期間が長ければ長いほど職歴の空白期間も長くなってしまい、就職活動を行う際に不利になってしまいます。

そのようなことにならないためにも、時代に流されるのではなく自分の意思を持って慎重に進めていくべきです。

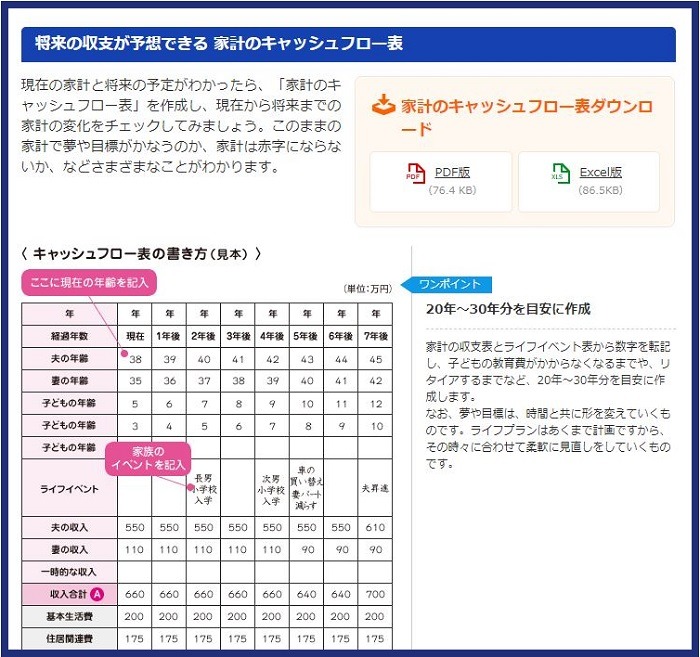

「家計のキャッシュフロー表」といった今後の収入と支出を予測して貯蓄残高の推移を見ることができるツールがありますので、こちらで一度、試算されることをオススメします。

それとともに、自由時間で「あなたは何をしますか?」「何をやってみたいですか?」も考えておきたい大事な項目です。

運用だけではなく、少しだけでも就労収入を得ておくことも1つの方法です。(執筆者:CFP、FP技能士1級 岡田 佳久)