カードで何を買ったのか、きちんと把握できてないという方は意外と多いようです。

そこで、クレジットカードで買った物も「現金で買ったもの」として、決済されたら自分のなかで「現金払い」をしてみませんか。

そうすれば、自分の手持ちのお金以上の買い物はできないので、家計の健全化が図れます。

今回は筆者がカード払いのための赤字に陥った失敗談と、そこから学んだクレジットカードの請求に追われないための3か条を紹介します。

目次

無駄遣いの原因はカード決済の気軽さにあった

最近は現金払い、口座引き落としの他に、キャッシュレス決済の種類も増え、お金の支払いの方法がますます多様化しています。

現金で支払うよりも、キャッシュレス決済した方がポイント還元率が良いキャンペーンが多く開催されていることもあり、小銭を出したりお釣りをもらったりする煩わしさも減り便利で気軽です。

しかし便利な分、ついつい使いすぎてしまうのがキャッシュレス決済の落とし穴です。

特に後払いのクレジットカード決済は事前にチャージする必要もないので、気軽に買い物をしてしまいがちです。

クレジットカードは「借金である」という認識を忘れずに

昨年からの外出自粛や他人との接触機会を減らすという流れもあり、オンラインショッピングやサインレス決済ができるお店での買い物は増えるばかりです。

その分、支出の把握が難しくなっているのは確かです。

特にクレジットカードを利用すると、1か月分の決済の締め日の翌月に引き落としになる場合が多く、決済日によっては引落日まで2か月弱の時差が生じる場合もあります。

商品を先に手に入れてしまうと、支払いがまだであることを忘れてしまうのが、人間の心理です。

クレジットカードは商品を購入した店舗に、クレジットカード会社が先に支払いをしてくれ、後からまとめて利用者に請求されるという、いわば「カード会社に借金をしている」状態なのです。

筆者の失敗談

クレジットカード2枚を使い分けて「ポイ活」を兼ねて上手に買い物をしているつもりだった筆者ですが、昨年の外出自粛でオンラインショッピングの機会がぐっと増え、いつ、どちらのカードでいくら買い物をしているか把握しきれなくなっていました。

気づけば、毎月のクレジットカードの請求後に慌てて利用明細を見返して、ようやく把握する日々になってしまっていたのです。

そうなると引き落としのためのお金を確保するのに精一杯で、手持ちの現金がなくなり、今まで現金で支払っていたはずの普段の買い物もクレジットカード決済に頼りがちになりました。

完全に家計は赤字、「自転車操業」の状態に陥ってしまっていました。

結局、貯金に回すはずだった還付金などをクレジットカード利用分の支払いに充てて、このままではいけないと気づいたのでした。

クレジットカードの請求に追われないための基本の3か条

「貯金をするより、まずは借金返済!」と反省しつつ、クレジットカード決済の支払いをいったんやめてリセットした筆者でしたが、今後はこんなことがないようにどうすればよかったのでしょうか。

1. 買い物をするためのクレジットカードは1枚のみにする

複数のクレジットカードを利用すると、クレジットカードによって締め日と引落日が違います。

例えばともに利用者の多い楽天カードとイオンカードを比べると、

・ 楽天カード:毎月末締めで引落日は翌月の27日前後

・ イオンカード:毎月10日締めで翌月2日に引き落とし

と、タイミングが異なります。

このように2枚のカードだけでも管理が煩雑になり、どの買い物をどのカードで決済したのか、口座の引落日がいつなのか把握しにくい状況になりがちです。

利用するクレジットカードは1枚に絞り、買い物の記録を集約させることがきちんと管理するための第一歩です。

また、クレジットカードを1枚にすることで、ポイントも貯まりやすくなるメリットもあります。

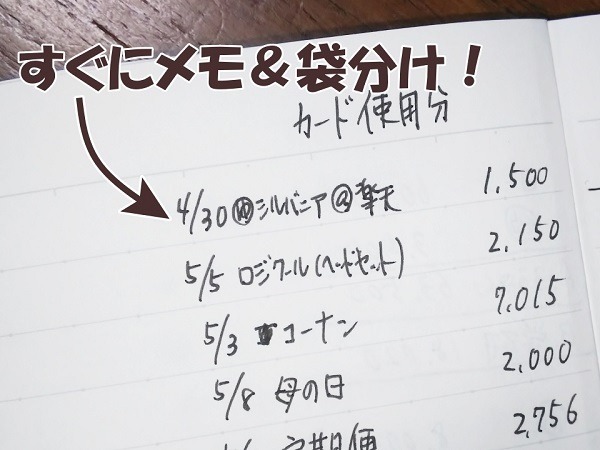

2. 袋分けとメモ帳で管理する

袋分けとメモ帳で管理するのも有効です。

まずクレジットカード決済用の袋と、メモ帳を用意します。

そしてクレジットカードで決済したら、そのつど手持ちの現金から支払額を決済用の袋に移し、自分のなかで「現金払い」として完結させましょう。

あとはメモ帳に「いつ・何を・いくら」で決済したのかを書き、いつ引き落としになるかを管理します。

引落日が近づいてきたら、袋に貯めた現金を銀行口座に入金すれば完了です。

QRコードやバーコードによる決済は、

・ 前払いで現金をチャージする

・ デビッドカードでの支払いにする

などしてオートチャージはしないようにと決め、クレジットカード以外のキャッシュレス決済を上手に利用するのもおすすめです。

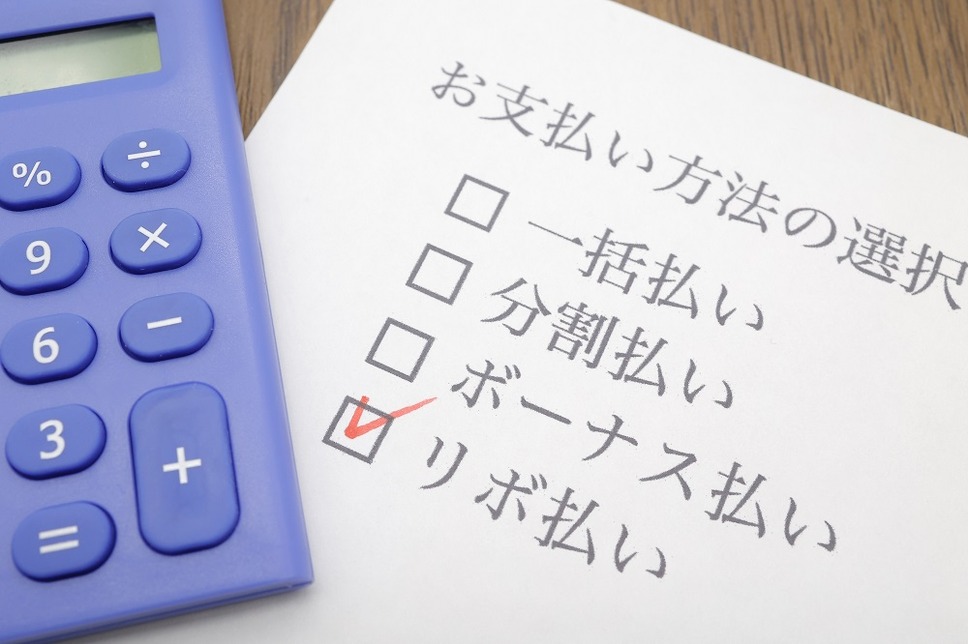

3. 分割払いやリボ払いは使わない

最後に分割払いや「リボ払い」と呼ばれるリボルビング払いを利用しないことです。

分割払いは指定回数で分割して決済金額を支払う方法ですが、回数が店舗から指定され利用者が回数を選べない場合や、そもそも分割払いが利用できない場合があります。

リボ払いはその月の決済金額に関わらず、あらかじめ設定した金額を毎月支払う方法です。

一定金額を支払うので、一見すると計画的ですが大きな落とし穴があります。

それは、分割払いもリボ払いも金利を支払わなければならないということです。

分割払いは2回なら金利を払わなくてよいケースもありますが、2回払いを選択できる場合が少ないです。

買い物した以上の金額を支払うほど無駄なことはありませんよね。

さらに分割払いやリボ払いは買い物した金額や商品を余計に把握しづらくなるので、絶対におすすめしません。

手持ちの現金以上の買い物をしないことで赤字を防ぐ

クレジットカードは今や生活には欠かせない大変便利なものです。

けれども、きちんと使用状況を把握して管理しないと、いつの間にか家計の予算をオーバーする「借金」を作ってしまうことにもなりかねません。

支払うための準備をきちんとしておくことと、自分が使える現金以上の買い物をしないように心がけることで、買い物のしすぎを防げます。

またカードを1枚に集約し、支出をメモすることで「無駄遣いが発見することができた」「サブスクの整理ができた」などの節約効果もありました。

「クレジットカードは借金なので悪!必要最低限!」とまでは考えず、家計の予算のなかで上手に利用するようにしましょう。(執筆者:加納 愛菜)