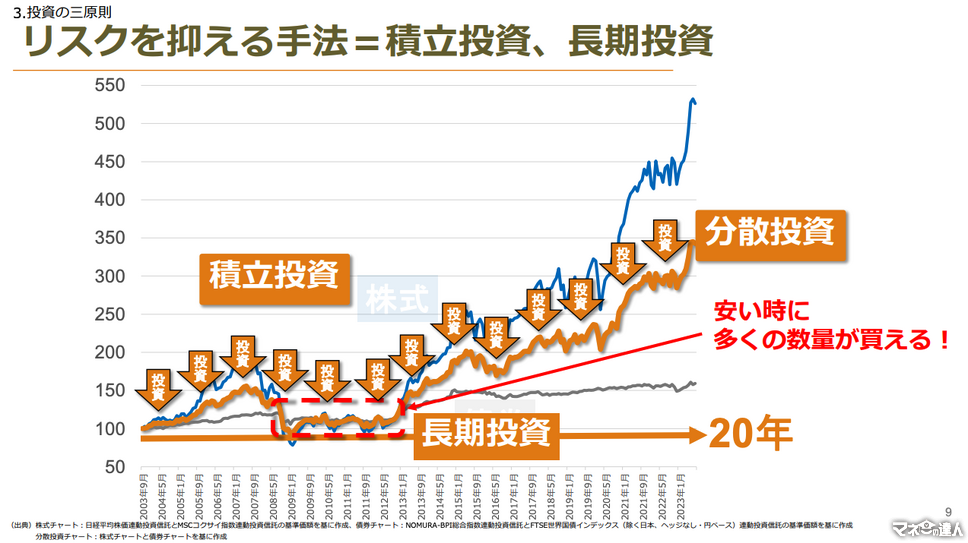

正解 ⇒ 4. 約148万円(+23%)

セミナー受講者は、3. 約126万円(+5%)と正解の4. 約148万円(+23%)を選んだ方が半々でした。

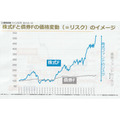

2003年から2013年といえば、リーマンショックをはさんでいますし、株価もかなり乱高下した期間です。

それでも10年間で+23%と、資産は大きくなっています。

また国内外の株式が乱高下している一方で、国内債券は投資開始時からほとんど値動きがないぶん安定感は抜群で、分散投資の効果を発揮しています。

そして積立投資がリスク軽減に効くのは、「ドルコスト平均法」の考え方を知ると理解できます。

ドルコスト平均法とは「コスト平準化」のことで、ざっくりいうと「価格の高い時期には少量しか買えなかったけれど、安いときにはたくさん購入できたし、長い目でみれば平均的な価格でずっと買ってた状態とあまり変わらないよね」という話です。

セミナーの中でも

「株価が暴落したらふつう焦るけど、積立で長期投資してる場合は“安い時に多くの数量が買える”ということで、悪いことばかりではない」

と講師の先生が仰っており、なるほどと思いました。

「投資に回して良いお金」とは?

さて、長期の積立に向くお金とはどんなお金なのでしょうか。

これは「10年使わないお金」と考えるとしっくりきます。

現実問題として、10年以上入金や出金などの取引がない預金は「休眠預金」になり、預金保険機構に管理が移管されて公益活動などに活用されてしまいます。

もちろん休眠預金になっても引出は可能ですし、預金額が減ることはないのですが、引出に本人確認の手続きが要って何かと面倒にはなります。

第一、普通預金口座に預けておいても今の金利ではまず増えません。

増えなくても問題はないかというと、インフレの問題がありますので、預けておいたその金額では足りないことも考えられます。

その点、長期で運用していれば市況を反映した値動きをするはずなので、使いたい時にその時の市況に応じた資産に成長していることが期待できます。

もちろん元本割れを起こしている可能性もゼロではありませんが、インデックスファンドに投資していて元本割れするようなときは、多くの一般投資家が同じような状況にあるはずです。

講義を聞き終えて、投資のリスクについては理解をしつつ、リスク軽減策はバッチリとって、あとは10年や20年にわたって積み立てて保有すると決めてしまえば、やみくもに怖がることはないと感じました。

ただし怖さが本当にゼロになると、リスクの高い投資に手を出す可能性があるので、警戒心は溶きつつも正しく怖がって、対策をしっかりとったらブレないでやっていこうと思います。

そして2024年新NISA開始を目前に控えたいま、長期積立投資を開始するベストタイミングだそうです。

新NISAとは?

とはいえ「新NISAって何が今までと変わるの?」と、ピンとこない投資ビギナーも多いはずです。

まず大前提としてNISAとは、「非課税投資制度」のことです。

通常、保有している金融商品を買ったときよりも高い値段で売却して利益が出ると、利益に20%の税金がかかります。

「それをナシにしますよ」というのが非課税投資のミソです。

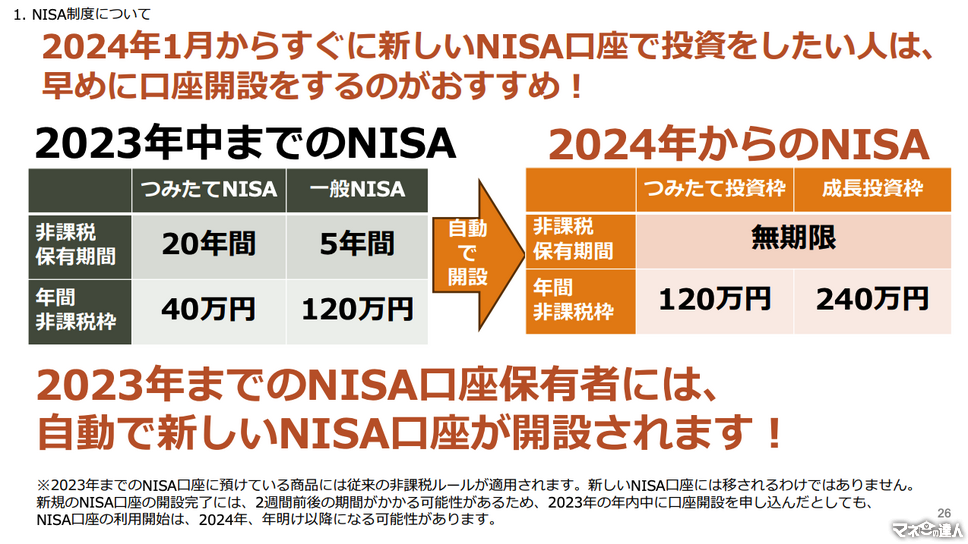

2024年新NISAの何がそんなにすごくて皆よろこんでいるのかというと、「圧倒的に投資枠が増える」「一生非課税になる」という2点です。

【1】年間投資枠がアップ

つみたて投資枠(旧つみたてNISA)40→120万円/成長投資枠(旧一般NISA)120万→240万円

※生涯非課税投資枠は1,800万円まで(ただし売却すると非課税枠がまた復活する)

【2】非課税期間が無制限になった

旧制度ではつみたてNISAか一般NISAかどちらかしか選べなかったのですが、新制度ではつみたて投資枠も成長投資枠も併用できるようになりました。

セミナーでは先生が「NISAとともに生きていく」ということが可能になったと仰っていましたが、長期の積立投資で資産を着実に増やす環境がいよいよ整ったことになります。

注意点としてNISA口座は1つしか持てないため、どの証券会社で口座を開設するかは十分に検討した方が良いでしょう。

NISA口座開設には税務署の確認も入るので、1週間から2週間はスケジュールをみておく必要があります。

口座開設や投信積立の利用で特典が増える場合も多いので、自分の利用頻度の高い経済圏にあるネット証券を選んで、相乗効果をねらうのも一手です。

具体的には、以下の2点を満たすネット証券がおすすめだそうです。

系列銀行のあるネット証券(資金移動がしやすく、金利優遇などの付加価値がある)

クレカ積立でポイントが付く

・ 楽天証券×楽天銀行×楽天カード

・ SBI証券×住信SBIネット銀行×三井住友カード

まとめ:auマネ活セミナーで投資への1歩を踏み出そう

今回auマネ活セミナーに参加して、投資に対する不安を解消することができました。

また講義内容を受けて、2024新NISAに向け、米国株式のインデックスファンドとオールカントリー系の投資信託2本の積立設定を無事済ませました。

投資に関する疑問点をクリアにして、将来に向けた資産作りの1歩を踏み出したい方には、auマネ活セミナーのようなアットホームな投資初心者向けセミナーをおすすめします。

自治体や銀行なども、投資初心者向けにセミナーを実施している場合があります。

あやしい金融セミナーも世の中にはまだ存在するので、主催元がたしかで知名度のあること、できるだけオープンな環境でセミナーを実施していることなどを重視して、参加してみてはいかがでしょうか。