5月8日の当欄に書きましたが、昨年11月からの株価の上昇はやはり急ピッチすぎたようで、5月23日の大幅下落をきっかけに調整局面入りしました。また同時に、値幅の大きい株価の不安定な動き、いわゆる「乱高下」が見られるようになりました。「乱高下」は今年の流行語大賞の候補になるかもしれませんね。

さて、「乱高下」は、ボラティリティ(予想変動率)の高まりと密接な関係があります。そこで、ボラティリティから株価の動きは予測できるのか、今年5月23日の株価の突然の大幅下落について、先物・オプション市場から検証してみます。

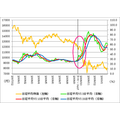

下のグラフは、リーマン・ショックが起こった2008年の日経平均株価と、日経平均ボラティリティー・インデックス(※1、以下日経平均VIと呼びます)の動き(※2)です。

リーマン・ブラザーズの経営破たんが報じられる前から日経平均VIの上昇が始まっており、その後、上昇が加速します。8月後半から軟調だったとはいえ、株価の大きな下げは、リーマン・ショック後しばらくしてから起こっており、日経平均VIの動きから、その後の株価の大幅下落を感じ取ることは、十分可能であったと思われます。

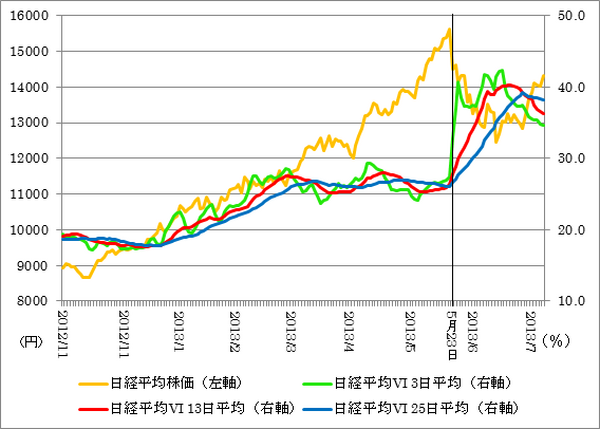

では、同じように今年2013年の株価と日経平均VI(※1)の動き(※2)を見てみましょう。

残念ながら、今回はリーマン・ショック時とは違います。

5月23日に向け株価は急ピッチで上昇していきますが、日経平均VIはその二か月前から安定しており、株価の急落の予兆は見られません。当指数を見ていても、株価の急落を事前に予測するのは難しかったといえます。この他、日経225オプション取引のコール・プットの売買高や建玉(未決済契約総数)の推移を見ても、やはり急落の予兆はつかめませんでした。

なお、急落した5月23日から日経平均VIが急騰し、株式市場の一日の値動きが激しくなったことから、「乱高下」という言葉が使われるようになりました。

では、他に株価急落の予測手段がなかったのか、先物市場からアプローチしてみましょう。

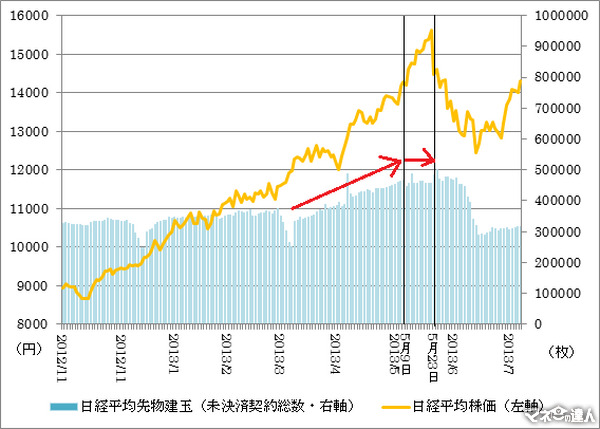

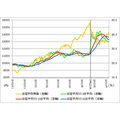

下の図は、今年2013年の株価と日経平均先物の建玉(※3、期近物・未決済契約総数)の推移(※2)です。

先物の建玉残高は、株価の上昇に合わせて増加していましたが、株価急落の二週間前、5月9日から突然横ばいに転じたことがわかります。建玉が増えなくなったということは、市場参加者数が頭打ちになったということで、この時点でウォーニングが出ていたと言えます。 今回5月23日の株価急落を予測できた唯一の目印と言えましょうか。

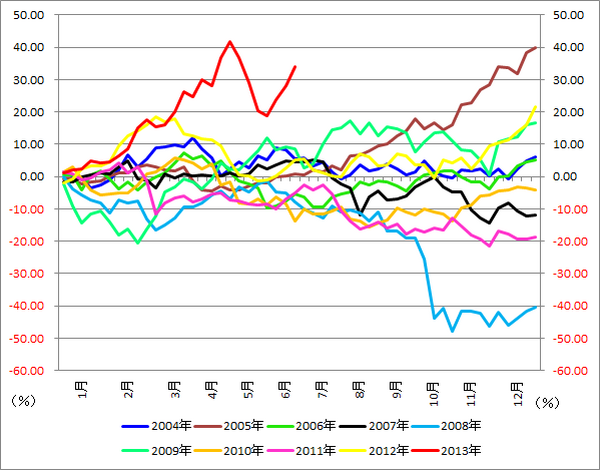

最後に、これはデリバティブではありませんが、5月8日の当欄に掲載した過去10年の日経平均の「年別騰落率」の推移グラフ(※4)を再掲します。前回は、年別に3つのグラフに分けていましたが、今回は一つにまとめています。

過去10年、7月初旬の時点では年間騰落率は+15%~▲15%の範囲内に収まっていましたが、2013年だけ特異な動きをしていることがわかります。

2013年は、調整があったとはいえまだまだ高い上昇率です。今年は他の年とは異なるようにも思えますが、一方、これまで年間騰落率が+40%を超過した年がないことも気になります。

株価予測は極めて難しいですが、先物・オプション市場からのアプローチに加え、上記のような過去のデータ等も参考に、精度の高い予測を目指したいものです。

指数値が高いほど、投資家が今後、相場が大きく変動すると見込んでいることを意味する。

日本経済新聞社が2010年11月より算出・公表を開始しており、従来のインプライド・ボラティリティより、算出対象とするオプション取引の限月が多いなど、より精緻なボラティリティの指数となっている。

日経平均ボラティリティ-・インデックスは変動が激しいため、移動平均値を使用している。

※2 日経平均株価は日々の終値を使用。グラフは筆者作成。

※3 大阪証券取引所が日々公表する日経225先物取引の期近物の建玉

※4 年初(=大発会)の日経平均株価を基準とした、年別の騰落率の推移。

20.00であれば、「年初から」株価が20%上昇したことを意味する。

日経平均株価は週末値(金曜日。金曜日が休場の場合は木曜日)を使用。

グラフは筆者作成。