個人型確定拠出年金(以下、「個人型年金」と略します)は、税制面のメリットが多く、NISAと並ぶ老後資金形成の有力手段であるにもかかわらず、知名度は未だ低いのが現状です。

個人型年金の加入者数は毎年増加しているものの、厚生労働省によれば2015年3月末時点の加入者数は約21.2万人(第1号加入者・第2号加入者計)と、企業型確定拠出年金(以下、「企業型年金」と略します)の約505.2万人に遥かに及びません。

しかしながら、「確定拠出年金法等の一部を改正する法律案」がすでに今国会に提出されており(7月1日現在審議中)、成立すれば2017年1月から専業主婦や公務員、勤務先に企業年金(確定給付企業年金など)や企業型年金がある人にまで、個人型年金の加入範囲が拡大されます。

今後新たに個人型年金を始めることになる方も多いと思われますので、個人型年金における運営管理機関(以下、「運管」と略します)選びのポイントを3つほど列挙します。

目次

1. コスト(手数料)

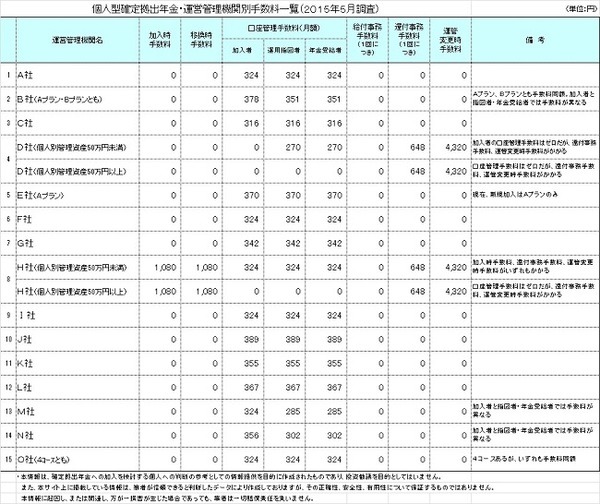

まずポイントとなるのがコストです。有力運管15社のコストを一覧表にまとめておりますので、下の表をご覧ください。(なお、国民年金基金連合会や資産管理機関が徴収する手数料については、ここでは除外して考えます。)

個人型年金では口座管理手数料(運管により呼称が異なる場合があります)がかかりますが、運管によりかなりの差があります。また口座管理手数料が無料であっても、新規加入時や移換時、運管変更時に別途手数料を徴収するところ多く、注意を要します。加入者と運用指図者・年金受給者で手数料に差をつけている運管も見られます。手数料体系は運管により異なりますので、トータルコストを比較することが重要になります。

運管とは長期に渡る付き合いとなるため、加入前にホームページやスタートキットツールなどでしっかり確認しておく必要があります。

2. 情報提供サービス

個人型年金は自己責任で運用するため、運管の情報提供サービスの充実度もポイントになります。

運管各社の個人型年金のホームページを見ればわかりますが、情報提供サービスの充実度にはかなり差があります。Web上で詳細な分析が可能なシミュレーションツールを提供しているところもありますが、中にはホームページの各種機能が著しく見劣りするところもあります。

コールセンターの利便性もチェックしておきたいところです。会社員であれば、平日はなかなか照会する時間が取れないでしょう。各社とも殆どのコールセンターが土日に営業していますが、祝日や振替休日も営業しているところはわずかです。2015年の祝日と振替休日日数は合計17日ありますので、コールセンターの営業日数が多い方がやはり利便性が高いと言えるでしょう。

個人型年金の加入者は、「(無料で)気軽に聞ける先」がコールセンター以外になく、企業型年金と同じような投資教育を受ける機会も基本的にないため、情報提供サービスも運管選びの重要なポイントになります。

3. 運用商品のラインナップ

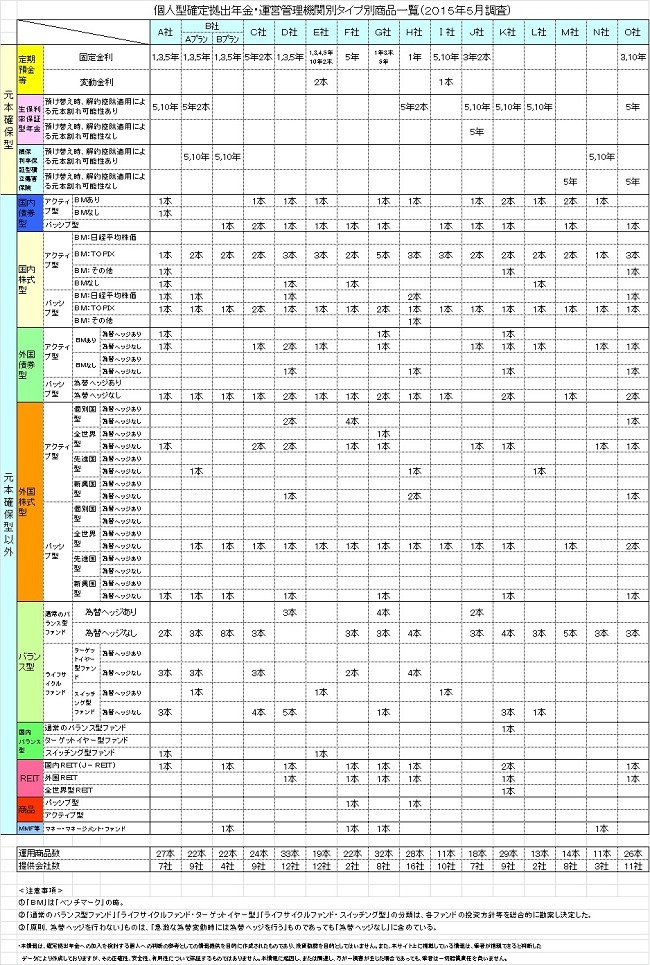

最後はやはり運用商品のラインナップです。といっても、「数が多ければ良い」という訳では必ずしもありません。「自分に適した運用商品が用意されているか」がポイントになります。希望するポートフォリオを組むために必要な運用商品が揃っていなければ、たとえコストや情報提供サービスで満足できても意味がありません。

運用商品の数や内容は、運管各社により大きく異なります。ここでは1のコスト同様、有力運管15社の運用商品をタイプ別に一覧表にまとめておりますので、下の表をご覧ください。(A社~O社は手数料の表と同一です)

運管各社が提供する商品は少ないところでも11本、多いところでは33本あります。資産タイプ別の品揃えも、運管によりかなりスタンスが異なります。

例えば定期預金では、変動金利タイプを揃えているところが2社ある一方、そもそも預金商品を扱っていない運管も4社あります。保険商品は、生保商品、損保商品とも取り扱い運管は限られます。

国内債券型、国内株式型は、各社さほどスタンスの違いは見られませんが、外国債券型では為替ヘッジがあるタイプを3社が扱い、またパッシブ型を扱っていないところも2社あるなど違いが見られます。

外国株式型も、特にアクティブ型の商品のスタンスが各社かなり異なります。バランス型は全社が用意していますが、ターゲットイヤー型があるのは5社です。為替リスクを取りたくない人には国内バランス型が向いていますが、こちらは3社しか扱っていません。

その他商品では、REIT(国内型・外国型・全世界型)を15社中8社が、また、商品(商品指数)を運用対象とするタイプを2社が扱っています。

自らのライフスタイルや老後の生活設計、リスク許容度や過去の投資経験、今後の市場見通し等を踏まえ、また運用商品自体の諸コストや運用実績も考慮した上で、「自分に合う運用商品を多く揃えている運管を選択する」ことが重要と思われます。

まとめ

個人型年金の加入時には、上記三つのポイントを考慮して運管を選ぶのが良いと思われます。特に、運管各社の商品の特性を分析するのはかなりの負荷ではありますが、加入後の運管の変更にはデメリットが多いことから、しっかり行った方が良いでしょう。(執筆者:一色 徹太)