目次

配偶者控除とは

配偶者控除とは、納税者に配偶者がいる場合、一定の条件を満たすことで受けることができる所得税や住民税の控除制度のことです。

条件や控除額は次の通りです。

配偶者の要件

納税者と生計を一にする配偶者であること

法律上婚姻関係がある場合に限られますので事実婚や内縁関係は認められません。

配偶者の合計所得金額が38万円以下であること

配偶者の所得が給与所得のみである場合、給与収入が103万円以下であることが条件となります。よく言われる「103万円の壁」です。

なお103万円を超えた場合でも141万円に達するまでは「配偶者特別控除」という控除を受けることができます。段階的に控除額は減少していきます。「141万円の壁」と言われています。

事業専従者でないこと

納税者が個人事業主である場合や不動産所得がある場合において、配偶者が事業専従者(青色、白色を問わない)になっている場合は対象外となります。

控除金額

配偶者控除は「所得控除」の1つであり、税額控除ではありません。下記表については納税者の所得金額から控除される金額を記載しています。

いつの時点で判断されるか

配偶者控除の対象となる配偶者であるかどうかは、その年の12月末日に婚姻関係があるかどうかで判断されます。「結婚するなら年末、離婚するなら年明け」と言われるのは、この規定があるためです。

すでに結婚式を挙げ同居中であり生計が一であっても、婚姻届を役所に提出し法律上の夫や妻とならない限り、配偶者控除の対象とはなりません。

反対にたとえ離婚調停中であったとしても、12月末日時点で生計を一にする配偶者である限り、配偶者控除の対象となります。

配偶者控除が税額に与える影響

この配偶者控除があるかどうかでいったいどれほど税額に影響があるか、一般的な会社員の場合で考えてみます。

年収 500万円

配偶者以外の扶養親族はなし

夫の給料から控除された健康保険料などの社会保険料 70万円

生命保険料控除 所得税12万円 住民税 7万円

その他の控除なし

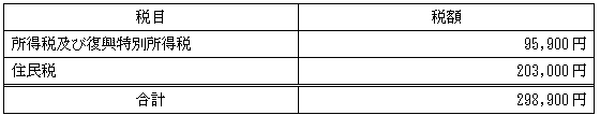

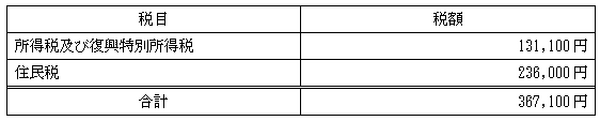

(1) 配偶者控除を受けることができる場合の税額

(2) 配偶者控除を受けることができない場合の税額

今回の例の場合、税額に6万8,200円の差が発生しました。決して少額とは言えない金額です。

まとめ

今回は主に所得税や住民税における配偶者控除についてのお話となりました。年末年始に結婚する予定の方はぜひ参考にして下さい。

今回は税金の話でしたが、健康保険については配偶者を扶養に入れる要件が大きく異なりますのでご注意下さい。(執筆者:高垣 英紀)