年末調整や確定申告において、保険料控除等どれだけ所得控除を入れるかは、税額に影響してくるところです。

一部の所得控除は、家族の分を負担した場合でも受けられることになっています。

ただこれを知っているがために、落とし穴にはまらないよう気をつけたいものです。

目次

社会保険料控除と医療費控除(年末調整)

年末調整の社会保険料控除の欄には、「保険料を負担することになっている人」欄があり、氏名と続柄まで書かせるようになっています。

また確定申告の話になりますが、医療費控除の明細書にも「医療を受けた人」と続柄を書く欄がありますね。

この2つは、本人と同一生計親族の分を支払った場合に控除が受けられます。親族は、6親等内の血族と3親等内の姻族(配偶者の血族)を指します。

同一生計は、同居とも同一世帯とも違う概念です。別居して別世帯であっても生活費の仕送りをしていれば同一生計となります。

国民年金保険料は20歳から払うことになりますが、親が支払うことで年末調整の保険料控除申告書(社会保険料控除の欄)に、子供の国民年金保険料を入れることもできます。

また親族の医療費や社会保険料を控除対象にする場合でも、その親族の方が扶養親族である必要もありません。

生命保険料控除は受取人に注意

年末調整の保険料控除申告書を見ると、「保険等の契約者の氏名」欄の他に「保険金等の受取人」欄があります。

生命保険料控除に関しては受取人が問題で、保険料支払者=保険金受取人であるか、保険料支払者の親族=保険金受取人であれば、控除の要件に当てはまります。

生命保険料控除に限っては、この親族が同一生計である必要もありません。

地震保険料控除は建物の所有者等に注意

地震保険料控除の欄にも、家屋所有者・家財利用者やその続柄を記入する欄があります。

保険料支払者、もしくは支払者と同一生計親族が所有する建物(もしくは利用する家財)にかけていると、控除の要件を満たします。

ちなみに地震保険の保険金は、基本的に建物の所有者にあります。

所得金額の高い人が負担して控除するのが得策

所得税の税率は一番低くて5.105%(復興特別所得税含む)ですが、課税所得195万円を超えると、課税所得に応じて税率は上昇していきます。

そのため、親族分の控除無しで税率が一番高くなりそうな方(一般的には世帯主)が負担して控除するのが良いと言われています。

iDeCoは本人分だけ控除できる

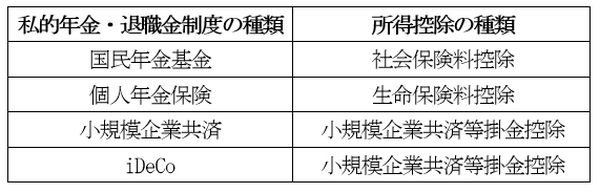

個人型確定拠出年金(iDeCo)は掛金が全額所得控除となる私的年金として話題性はありますが、この所得控除は小規模企業共済等掛金控除に該当します。

小規模企業共済等掛金控除は同一生計親族の分を払っても控除対象、とはなっていません。

平成29年からは専業主婦も対象になりますが、旦那の所得から控除できると思い込んでいると思わぬことになります。

最後に、公的年金を補完する形の私的年金や退職金制度は様々なものがありますが、支払った際の所得控除は全部同じというわけではないので、まとめておきます。(執筆者:石谷 彰彦)