低金利時代が終焉を迎えることが無く、利息で財産を増やしていくのが困難な時代になりました。

反面住宅ローンは低利で借りることができ、返済負担を減らすための借り換えも長らく推奨されてきました。

住宅ローン控除を受けるにあたっては、借り換えによって改めて確定申告を行う義務はありませんが、計算上は気をつけなければならないことがあります。

以下の点に留意して、借り換えの方法も意識しておいたほうがいいでしょう。

目次

住宅ローン控除を受け続ける上での注意点

注意点が2つあります。

1点目は借り換えローンが、当初の住宅ローンの返済のためであることですが、この要件はさほど難しい要件ではありません。

もう1点が重要で、借り換え後に返済期間10年以上でないと、借り換えた後に住宅ローン控除を引き続き活用することができません。

ただ当初の控除対象期間である10年(平成19年・20年開始の場合15年のケースも)が延長できるわけではありません。

例えば3年返済してから借り換えした場合、借り換え後の返済期間が10年であっても7年分しか控除できません。

借り換えた場合の住宅ローン年末残高の計算

・年末調整であれば「給与所得者の住宅借入金等特別控除申告書」の(1)もしくは(6)欄

・確定申告であれば確定申告書に添付する「住宅借入金等特別控除額の計算明細書」一面(3)欄

に記載する年末残高に気をつける必要があります。

借り換え前の残高≧借り換え後の残高

このケースでは借り換えない場合と同様に、実際の年末残高を記載すればよいです。

借り換え前の残高<借り換え後の残高

借り換えには、保証料・(抵当権書き換えの)登記費用などがかかり、これらを払わず後で返済する場合は、このように借り換え後のほうが、残高が大きくなる場合があります。

申告書に記入すべき年末残高は、下記の算式を用いて低くしなければいけません。

実際の年末残高 × 借り換え直前の残高 / 借り換え後の残高

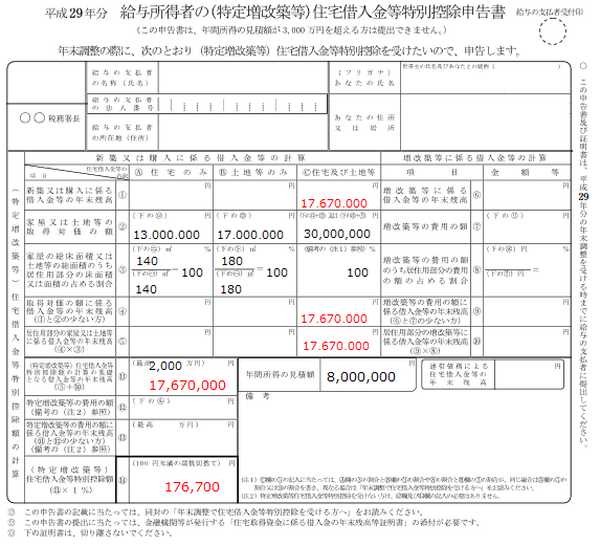

例えば、

・借り換え直前のローン残高:1,900万円

・借り換え後のローン金額:2,000万円

・借り換え後の年末残高:1,860万円

のケースの場合、申告書に記載すべき年末残高は、

1,860万円 × 1,900万円 / 2.000万円 = 1,767万円

と少なくなります。

※赤文字の個所に注意してください。

所得税額から引くことが可能な金額は、年末残高の1%で計算される場合、176,700円となります。実際の残高で計算するより9,300円少なくなります。

住宅ローン控除額を少なくしたくない場合は、借り換えの諸費用はローン残高に上乗せせず払いきったほうがいいということになります。

住宅ローン控除の計算を間違えないようにまず気をつけないといけませんが、所得税額(場合によっては住民税額にも)に影響が出る点をおさえて、借り換えを考えましょう。(執筆者:石谷 彰彦)