人の購買行動は、一見、合理的・理性的に行われるように見えて、実は感情に左右されたり、無意識に心理的な影響を受けて判断を誘導されていることも多いものです。

実際、店舗や広告などでは、マーケティング効果を高めるため、さまざまな心理効果が活用されています。

これは金融商品も同じで、資産形成や保障設計などの大きなお金の意思決定においても、知らず知らずに判断を誘導されていることがあります。

今回は金融商品の購買行動と心理効果の影響について紹介したいと思います。

目次

1. 見た目が大事、フレーミング効果

「同じ内容でも表現の仕方で相手に与える印象を変える事ができる」という心理効果をフレーミング効果と言います。

例えば、次の場合どちらが糖質制限効果を高く感じるでしょうか?

たぶん、(B) 糖質70%カットの方がより糖質制限効果が高いように感じられるのではないでしょうか?

では、次の場合どちらが「少し頑張れば」とやる気になるでしょうか?

(B) 1日200円の節約で、年間7万円たまる

この場合、(B) の1日200円の節約の方がより小さな努力で大きな効果という風に感じ、やる気になりやすいのではないでしょうか?

ビールの例も、節約の例もAとBは同じことを言っていますが、表現の仕方が異なれば受ける印象が変わりますね。

というのがポイントのようです。

では、投資信託の手数料として次のように説明された場合はいかがでしょか?

(B) 100万円分購入すると販売手数料は3万円です。

AとBの説明ではどちらが手数料を高く感じますか?

「3%」と割合で言われるのと、「3万円」という金額で言われるのとでは、たぶん「3万円」の方が高いと感じたのではないでしょうか。

これは「3」より「3万」の方が数値として大きいということもありますが、割合(%)より金額(円)で表現された方が、実感できるという効果もあると思います。

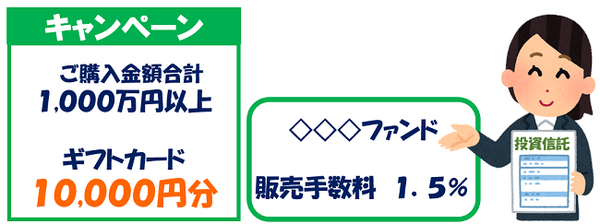

例えば、投資信託を購入するとギフトカードがプレゼントされる、下図のようなキャンペーンを見たらどう思うでしょうか?

まず、1万円に目が行くと思いますが、この投資信託を1,000万円分購入した場合の販売手数料は1.5%ですから、15万円かかります。

15万円払って1万円もらえると思うと一気にお得感は薄くなりませんか?

では、同じ内容を下記のように表現されたらいかがでしょうか。

今度はプレゼントのギフトカードよりも手数料の金額の大きさに目が行きませんか?

同じ内容でも見せ方によって受ける印象が大きく違いますね。

住宅ローンの金利や投資信託等の手数料の説明を%で済まされてしまうと、実はその金額の大きさを実感できていないものです。

「35年払い続ければ総額でいくら利息をはらうことになりますか?」

と金額で確認するようにしていただくと、フレーミング効果の影響を受けず合理的に判断を下すことができると思います。

2. みんなで渡れば怖くないバンドワゴン効果

「多数の人がある選択をしている場合、その選択は他の人にも受け入れられやすくなる」という心理効果をバンドワゴン効果といいます。

例えば、飲食店の前に行列ができていたら「おいしい店」との印象を持ったり、「記録的大ヒット」と言われる映画は見たくなるのではないでしょうか。

「売れ筋ランキング」で上位に入っていた投資信託を「人気商品」と紹介され、投資対象やリスクなど理解できないまま購入したという話もお聞きします。

「人気の投資信託ならきっと良い商品に違いない」と思い込み、詳細を確認せずに購入してしまったという場合は、まさにバンドワゴン効果が働いています。

しかし、「人気の商品」があなたに合う商品とは限りません。

運用目的が異なれば適する金融商品は異なりますし、総資産が3,000万円ある方の100万円と300万円の方の100万円とではとれるリスクも違います。

「人気」という理由だけで購入した金融商品は、評価損が出ている時はただただ不安になったり、評価益が出ていても「売り時」に気づかないということにもなりかねません。

売れ筋や人気よりも、自分のニーズやリスク許容度に適しているかを重視して選んでいただき、どんな時にどんな値動きをするのかといった仕組みを理解しておきたいものです。

3. 親近感で選んでしまうザイオンズ効果

「人は接触回数が増えるにつれて、親近感や好意を持つようになる」という心理効果をザイオンズ効果と言います。

例えば、広告やCMで見慣れた商品は、店頭で初めて見る商品より買いやすかったり、ドラマの主題歌など何度も聴くうちに好きになっていくなどの経験はありませんか?

今まで全く運用に興味がなかった方も「NISA」や「iDeCo」の言葉をテレビCMや金融機関のポスターなどで頻繁に目にするうちに、なんとなく身近に感じるようになったという方もいらしゃるかもしれません。

また、投資信託を馴染みの銀行や郵便局で買っているという方も、ザイオンズ効果が働いているかもしれません。

これまで証券会社と付き合いがなかった方が、「銀行なら」と窓口で勧められ投資信託を購入したというお話をお聞きします。

慣れ親しんだ金融機関で紹介されると抵抗感が薄れ、ハードルが下がるもののかもしれませんが、購入している商品は投資型の商品であることを理解しておきましょう。

また、投資商品の品揃えの面では、銀行より証券会社の方が充実しています。

情報提供等の面でも「餅は餅屋」という側面もありますので、証券会社を利用するという選択肢もあると思うのですが、「慣れたところで」という方が多いように感じます。

このようなケースは、ザイオンズ効果によって選択の幅が狭められている例と言えそうです。

4. 反報性の法則

「人は良くしてもらった相手に、何らかの恩返しをしたくなる」という心理効果を反報性の法則と言います。

試食したら買わないと悪い気がしたり、無料体験などのサービスを受けると商品説明を聞くのを断れないなどの経験はありませんか。

「何度も足を運んでくれたから」、「長時間丁寧に説明してくれたから」という理由で、保険に加入したというお話しもよくお聞きします。

そんな気持ちになった時は「反報性の法則が働いている」と冷静になって、「金融機関の方はそれがお仕事」と割り切って考えるようにしてはいかがでしょう。

5. ミルグラム効果

「権威者の指示には盲目的に従ってしまう」という心理効果をミルグラム効果と言います。

例えば、著名人や医学博士など権威ある人が推奨していると「良い商品であろう」と信頼したり、人気女優さんが愛用している化粧品は奇麗になれそうな気がしますね。

「NISAや確定拠出年金は国が推奨する制度です」と説明を受け、安心したり、あるいは「やらねば損」かのように感じたという声もお聞きします。

NISAや確定拠出年金は、「貯蓄から投資へ」、「公助から自助へ」の方針に基づき、国が個人の投資に対して、税制等のメリットを提供している制度です。

投資から生じた利益が非課税になったり、手数料が無料または安いなどのメリットがありますが、投資は自己責任、損失が出ないという保障はありません。

来年からつみたてNISAも始まりますが、「国が推奨している制度だから」と盲目的に利用しようとしていたら、それはミルグラム効果が働いているのかもしれません。

「投資をするならNISAを利用しよう」

と、資産形成の一部として投資型の商品(プラスにもマイナスにも振れるリスクのある金融商品)を活用するという目的で、税制優遇等のメリットがある制度を利用するという風に考えるのが合理的な意思決定ではないでしょうか。

後悔しない金融商品選びのために

あなたはリンゴを買う時、どのようにリンゴを選んでいますか? 特に何も見ずに買い物カゴに入れていますか?

セミナーでこう尋ねると、人それぞれいろいろな答えが返ってきます。

・ 価格

・ 色艶がいいもの

・ 表面に筋があるもの

・ お尻まで赤いもの

・ 軸が太くてしっかりしているもの

スーパーで観察してみると多くの方が、目視で「これは!」と目を付けたものを、片っ端から手にとって、ひっくり返したり比べたりして選んでいます。

このように日頃の購買行動では、100円前後のものを選ぶのに、慎重に比較検討するという購買行動をとっています。

にも関わらず、数百万円の投資や、保険料を払い続けたら500万円以上になる保険などは、「よく分からないまま、なんとなく契約した」という方も少なくありません。

不思議な気もしますが、私もかつてはそうでした。

人は知識がないもの、つまり比較検討する際の基準がないものについては、前述したような心理効果の影響をより受けやすくなります。

金融商品の何をチェックすれば良いか分からないから「良い人」から買う。

経済の先行きや為替の動向などを言い当てるのは、専門家でも判断は難しいことです。

しかし、自分の運用目的にはどのような商品性の金融商品が合うのか、その商品性を知るために確認すべきポイントは何かという資産運用の基礎知識を学んでおけば、「良くわからずに大金を投じてしまった」というような後悔は避けられると思います。

野菜や果物を選ぶように、厳しい目で金融商品も選べるようになると、「自分で考えられる安心」を得て投資と付き合えるのではないでしょうか?

また、多くの人がこのような目を持てば、顧客本位の良い保険や金融商品が提供されるという社会的効果も期待されます。

とにかく、興味をもった金融商品については、分かったふりなどせず、実感をもって理解できるまで話を聴くようにしましょう。(執筆者:小谷 晴美)