目次

個人投資家に必要な戦略か?

FPなどの専門家が、個人投資家に運用を勧める際に、「コア・サテライト戦略」という言葉が使われることがよくある。

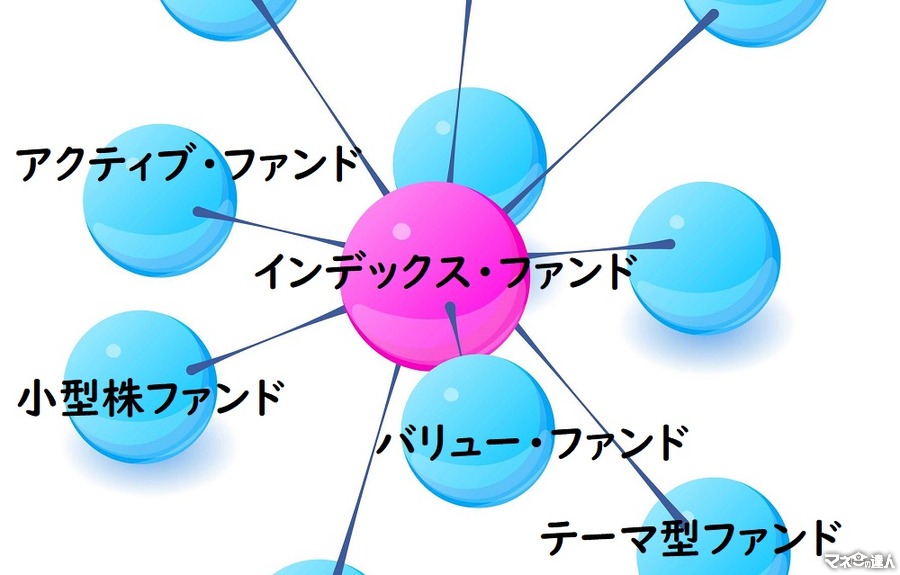

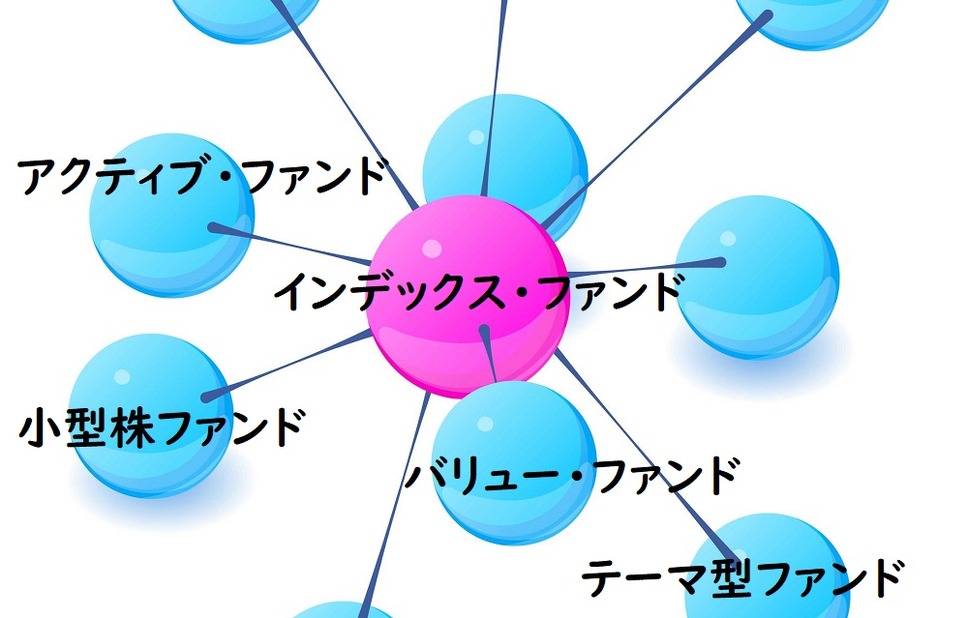

コア・サテライト戦略とは、例えば、国内株式の運用部分では、TOPIXに連動するインデックス・ファンドを「コア」(核)として持って、その他に「サテライト」(衛星)のように、

・ 小型株ファンド

・ バリュー・ファンド(割安株投資ファンド)

・ テーマ型ファンド

などを加えるような運用だ。

コアとサテライトの比率は8:2あるいは7:3くらいであることが多い。

年金運用など、機関投資家の運用でもよく用いられるという説明が付くことが多い。

架空対話

FPさんと、コア・サテライト戦略について対話します。

FP:ある程度以上の金額を運用されるお客様には、

をお勧めしています。

山崎:コア部分がインデックス・ファンドなのはいいけれども、サテライトを持たせることには賛成できないなあ。

例えば、小型株はリスクが大きい。

わざわざ個人に持たせる必要がありますか?

FP:リスクが大きいので、国内株部分の5%かせいぜい10%程度迄です。

山崎:それでは、たいしたインパクトがありませんね。

それに、そもそも優れたアクティブ・ファンドを事前に選ぶ方法などないのではないですか?

FP:確かに難しいと思いますが、運用方針に共感できるアクティブ・ファンドを持つのは悪いことではないでしょうし、5%か10%ならいいのではないでしょうか。

山崎:いいファンドを選ぶことができないのに、手数料を余計に払わせるのは感心しないなあ。そもそも、どうしてわざわざサテライトが必要なの?

FP:逆にお訊きしますが…

なのではないですか?

山崎:私は、ある公的年金の運用委員会の委員をしているけれども、

と思っています。

それに、プロの投資家がやっているからといって、正しい戦略だとは限りませんよ。

加えて、個人はシンプルな運用の方が管理しやすいと思いますよ。

年金基金にもサテライトは要らない

確かに年金運用の世界では、インデックス・ファンドに8割あるいはそれ以上投資した上で、残りの資金で

・ バリュー投資

・ テーマ投資

・ ESG投資

・ アクティブ運用

など、ベンチマークと異なる運用を行うケースがある。

インデックス・ファンドを中心にするのは、何よりも運用手数料が安いことが理由だが、資産配分計画で用いるベンチマークとの整合性を取りやすいという追加的なメリットもある。

これにサテライト部分を付け加えると、全体のバランスが崩れるので、例えば、

のマネジメントを行う場合もある。

しかし、はっきり言う

年金基金や年金運用のコンサルティング会社でも、優れたアクティブ運用を行う運用会社やファンドマネージャーを事前に選ぶ能力がある訳ではない。

彼らは、プロであり、いい運用会社を選ぶ努力をしているが、努力することと、それができることとは別だ。

サテライトはコアに対して年によって、勝ったり負けたりするし、長い目で見ると運用手数料が高い分と、ファンド内の売買コストが嵩むことから、コアに対して分が悪いのが現実だ。

再び、はっきり言う

年金基金やコンサルティング会社は、

のが、ビジネス的に見た場合の現実である。

運用はコア部分だけで十分。

運用パフォーマンスに対しては、「国内株式」といったアセットクラスの比率の増減の方が、遙かに重要な影響を持っている。

「良いアクティブ運用」を事前に選ぶ方法がないという現実を前にすると、インデックス運用によるコア部分だけで十分だし、インデックス運用の方が、手数料が安いのだから良心的でもある。

そして、サテライトの部分について、正確なリスク分析が自分の手でできていない年金基金が少なくないことも付け加えておこう。

彼らは、運用会社や年金運用コンサルタントの「商売に乗せられている」と言ってよい。

個人の場合にさらに重要なこと

年金基金でも以上のような事情なのだ。

個人の資金運用でコア・サテライト戦略を用いる必然性は何も無い。

仮にあるとすれば、さまざまなファンドを買うことによる、「ショッピングの楽しみ」だが、これはもちろん本質的な運用の改善方法ではないし、FPのようなアドバイザーがそれに加担するべきではない。

また、個人の場合、保有する運用商品の数を増やすと、運用の全体像を管理することが難しくなる場合が多く、余計な運用商品をセールスされる素地となるケースが少なくない。

「コア・サテライト戦略」というもっともらしい言葉とともに、余計な運用商品やアドバイスに付き合っているのではないか、自己点検が必要な投資家が少なくあるまい。(執筆者:山崎 元)