サラリーマンにとっては、給与から徴収される住民税は還付されるわけでもなく、払っている感覚が薄いかもしれませんが、5月は勤務先から今年度の税額決定通知書が渡される時期です。

わかりにくいところですが、扶養やふるさと納税など控除関係の申告を行う上で理解しておいたほうがいいのは、調整控除です。

調整控除をはじめとして、税額から差し引かれる控除は市町村民税と道府県民税の2種類ありますが、理屈は両者に共通しています。

目次

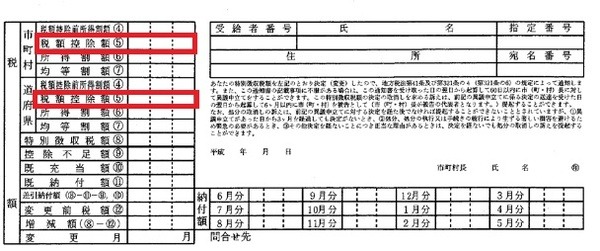

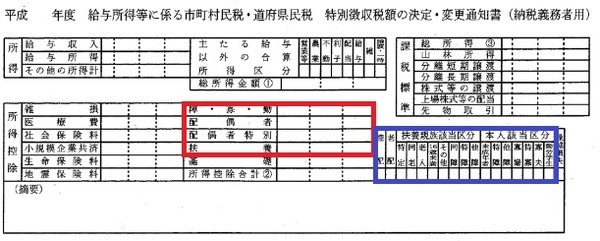

調整控除の記載欄

・源泉徴収口座あり特定口座で株式や投資信託の売却益を確定申告し、これを申告不要とする住民税申告を行っていない

・住宅ローン控除を年末調整で申告または確定申告し、所得税が0円になった

・ふるさと納税を行い、確定申告またはワンストップ特例申請している

・ふるさと納税以外の寄付金の確定申告を行っている

上記のケースにどれも当てはまらなければ、税額決定通知書の「税額控除額(5)」がそのまま調整控除額となり、以下に述べる計算をしてみれば金額があうはずです。

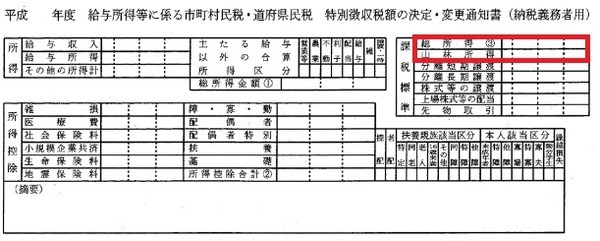

税額控除額(5)の記載欄

いずれかに当てはまる場合は、調整控除以外の税額控除が合算されて(5)に記載されます。

ただし、税額控除のうち住宅ローン控除額は(摘要)欄に記載され、自治体によっては寄付金税額控除(ふるさと納税など)額や調整控除額も記載してくれる親切なところもあります。

(摘要)欄には税額控除額(5)の内訳が記載される

扶養控除などは所得税と住民税で控除額が異なる

所得税と住民税では、控除額が必ずしも同じでないものがあります。

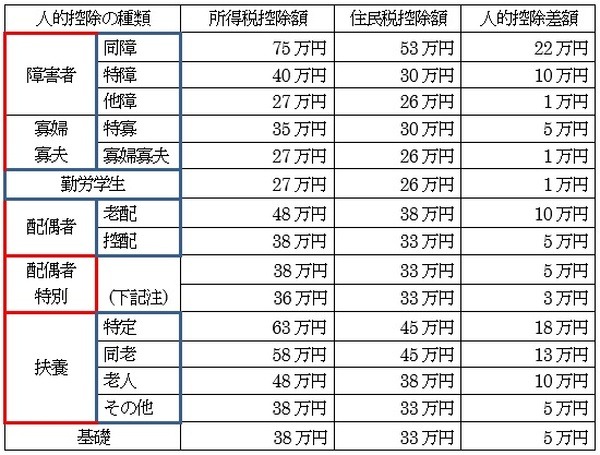

特に扶養控除など人の属性に関わる控除は、住民税のほうが所得税より5万円以上低いものが多いです(下記の表参照)。

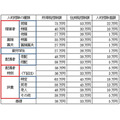

表:人的控除差額

(注)上段は配偶者の合計所得金額が38万円超~40万円未満

下段は配偶者の合計所得金額が40万円以上~45万円未満

赤枠は基礎控除以外の人的控除 青枠は人的控除の細目(表の青枠はこの細目の略語通り)

確定申告でなく年末調整でも申告できるものばかりですが、これらの控除が多いと所得税が0円であったとしても住民税がかかってくる場合があります。

共働き世帯で扶養対象者が複数いるような場合は、夫婦どちらかに扶養を集中させると住民税で予想外の結果をもたらすことになります。

控除額の差額が調整控除に反映される

ところが、住民税では一定の調整がされます。そのための控除が調整控除です。

上記の人的控除差額を合計した金額に対して一定割合だけ税額から差し引かれます。調整控除の一定割合とは

市町村民税:3%

道府県民税:2%

となります。市町村民税と道府県民税の額は3:2になっているはずです。

札幌市・横浜市・大阪市などの政令指定都市は市民税4%・道府県民税1%となります(以下、政令指定都市以外の計算事例をあげます)。

調整控除の最低金額

基礎控除は誰でも等しく控除されますので、人的控除差額は最低でも5万円は生じます。

市町村民税:1,500円(5万円×3%)

道府県民税:1,000円(5万円×2%)

が最低額です。

人的控除がある場合の原則的計算例

例えば、

・配偶者控除(老人控除対象配偶者ではない)

・扶養控除(特定扶養親族1人、一般の扶養親族1人)

を申告している場合、人的控除差額の合計は33万円となり、原則的には調整控除額が

市町村民税:9,900円

道府県民税:6,600円

と増えます。

合計課税所得金額が低い場合

ただし上記の計算事例で、税額決定通知書上「課税標準」と表記されている総所得(3)と山林所得の合計額(この合計額を以下「合計課税所得金額」とする)が人的控除差額(33万円)を下回る場合は、控除額が変わります。

赤枠の合計が合計課税所得金額

例えば合計課税所得金額が30万円の場合

市町村民税:9,000円(30万円×3%)

道府県民税:6,000円(30万円×2%)

と、合計課税所得金額をもとにした割合に減額されます。

合計課税所得金額が200万円を超える場合

逆に合計課税所得金額が200万円超と高い場合も、計算方法が変わります。

計算例1:人的控除差額33万円・合計課税所得金額が220万円の場合

33万円 - (220万円 - 200万円) = 13万円

に対して割合をかけ

市町村民税:3,900円

道府県民税:2,600円

と、合計課税所得金額が200万円を超過した分だけ調整控除が減らされます。

計算例2:人的控除差額33万円・合計課税所得金額が240万円の場合

33万円 - (240万円 - 200万円) < 0

の場合は、

市町村民税:1,500円

道府県民税:1,000円

と最低額にまで減らされます。

関連記事:住民税を大きく減らす「ふるさと納税」 確定申告で実感わかなければ住民税額通知書で理解を

ふるさと納税の2割基準

ふるさと納税は住民税の2割を目安に、と言われますが、この「住民税」とは税額控除前所得割額(4)から調整控除を差し引いた後の額を指します。

調整控除以外の税額控除が税額決定通知書(5)欄に記載される場合、この通知書だけでは調整控除がいくらかわかりにくいので、調整控除の計算方法を理解しておくとふるさと納税をどこまでしてよいかの判断にも役立ちます。

上記「人的控除がある場合の原則的計算例」では、調整控除が合計1万6,500円になります。 これを最低額の2,500円と勘違いしていると、ふるさと納税の限度額を多く見積もってしまいますので注意

得するふるさと納税は「さとふる」 申し込みはこちらから↓