目次

「扶養」に関しての質問

この春、お子さんが就職されたAさんからこんなご質問を受けました。

「配偶者控除」の改正で控除額が大幅に減ってしまうため、お子さんの扶養に入った方が得ではないかと考えられたようです。

「娘の会社には扶養手当があるから」

「夫の収入より息子の収入が多いから」

などの理由で、夫の扶養を外れ、子の扶養に入ることを検討する方もいます。

しかし、扶養については、税制面だけでなく、社会保険や手当など総合的に検討して判断する必要があります。

今回はAさんを例にしながら、世帯に複数の稼ぎ手がいる場合の「扶養の入り方」について考えたいと思います。

1. 税制上の扶養

・ 収入103万円以下の妻が、夫の扶養に入る場合、夫は「配偶者控除」を受けられます。

Aさんの夫の年収は1,170万円~1,220万円の間です。

夫の扶養に入った場合、所得税の配偶者控除は13万円です。

・ 収入103万円以下の母が、子の扶養に入る場合、子は「扶養控除」を受けられます。

子の扶養に入った場合の扶養控除は38万円です。

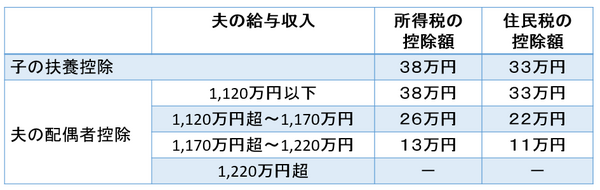

配偶者控除は改正により、高所得者には制限が加わりました。

控除額は下表のようになります。

子の扶養に入った方が断然得に感じられると思います。

しかし「控除額=減税額」ではありません。

Aさんを扶養に入れた場合の減税額は次のように計算できます。

子の扶養に入る場合

初任給が20万円のお子さんの所得税の税率は5%と想定できますので、減税効果は住民税と合わせて約5万2,000円です。

38万円×5%(所得税の税率)×1.021(復興税加算)+33万円×10%(住民税の税率)=5万2,399円

夫の扶養に入る場合

夫の所得税の税率は23%で、減税効果は住民税と合わせて約4万2,000円です。

13万円×23%(所得税の税率)×1.021(復興税加算)+11万円×10%(住民税の税率)=4万1,528円

税制上は子の扶養に入る方が年間で1万円お得という結果になりました。

控除額では大きな差があるように感じましたが、減税効果を確認するとさほど大きな差はありません。

2. 社会保険上の扶養

Aさんの場合、夫の扶養に入り配偶者控除を受けるよりも、子の扶養に入り扶養控除を受けた方が、税金面では若干得という結果になりました。

では、社会保険の扶養についてはいかがでしょうか。

これまでAさんは夫の被扶養配偶者として社会保険に加入していました。

保険料を負担することなく、夫の健康保険に加入し、第3号被保険者として国民年金に加入していました。

Aさんが子の社会保険の被扶養者となると、健康保険は保険料の負担なく子の健康保険に加入できますが、年金は第1号被保険者として年間約20万円の保険料を負担します。

Aさんの場合、子の扶養に入る減税メリットより、社会保険料の負担が大きくなりそうです。

Aさんが60歳を過ぎていた場合

60歳に到達すると国民年金に加入する必要がありませんので、夫または子のいずれに扶養されても保険料の負担は発生しません。

この場合は、「健康保険の給付内容がより充実している方」を選択するとされても良いかもしれません。

健康保険組合によっては、ひと月の医療費の自己負担額限度額が2万5,000円などと手厚い給付内容になっている場合があります。

但し、夫の社会保険を外れて子の社会保険に加入する場合、正当な理由を求められる場合もあるようです。

3. 働き方と扶養

これまで、Aさんは夫の税金が増える事を懸念して、パート収入が103万円を超えないよう調整してきました。

妻のパート収入が103万円を超えると夫は「配偶者控除」に代わり「配偶者特別控除」が受けられます。

「配偶者特別控除」は、妻の収入が150万円までは、配偶者控除と控除額が変わらないという改正が行われました。

従って、Aさんが103万円を超えて働いても、夫の税金が増える心配はなくなりました。

社会保険上の扶養の認定基準は、変わらず年収130万円未満となっていますので、Aさんはその範囲で働きたいとお考えです。

これに対し、子の扶養に入って扶養控除を受ける場合、103万円を超えると配偶者特別控除のような控除はありません。

子の税金が増える事を懸念すれば、Aさんはこれまで同様103万円で就業調整をおこなう必要があります。

Aさんの柔軟な働き方を考える上でも、子の扶養より夫の扶養に入る方が賢明であるとの結論に至りました。

4. 扶養の確認ポイント

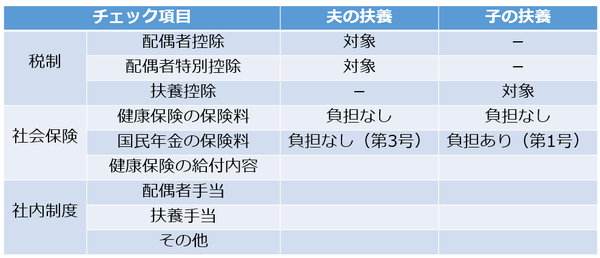

以上、税制上の扶養、社会保険上の扶養について、夫と子の扶養に入る場合を比較してみてきました。

他にも会社に扶養手当や配偶者手当がないかなど考慮するポイントがあります。

わが家の場合はどうかと迷われた時は次のような、チェック項目を意識して比較検討されてはいかがでしょうか。

世帯主の所得、妻の年齢や収入によっても事情は異なります。

迷われた時は専門家(ファイナンシャル・プランナーなど)にご相談ください。(執筆者:小谷 晴美)