目次

成人年齢を18歳に引き下げる法律の改定

現在の成人年齢を18歳に引き下げる法律の改定は、国会で成立され、いよいよ2022年4月から施行される見通しです。

改定案のうち、いままで20歳からでないとできなかった

・ クレジットカード

・ 携帯電話

などが1人で契約できるようになります。

これに伴い懸念されることは、若年層をターゲットとした

・ マルチ商法

・ キャッチセールス

・ エステ

・ インターネット取引

などによる消費者被害の増加です。

実際、消費生活センターへの消費者相談件数は20歳近くの若年層が増加傾向にあり、成人年齢が18歳に引き下げられればさらなる拡大が予想されます。

クレジットやローンに関しての懸念

若年層は悪質業者の勧誘に乗って契約を結び、その支払い手段としてクレジットや消費者ローンなどを利用します。

支払い能力を超える多額のクレジットや借入に陥り、返済の遅延や果ては自己破産といったケースも多発しています。

日本弁護士連合会の意見書(2017年2月)によれば、この書では、年齢の引き下げに付随した問題に対し法的な規制やサポートおよび欧米諸国より遅れている「お金の教育」について体制の整備や実施を強く求めています。

このように成人年齢引き下げによってクレジットやローンが組めますが、ここでは、知っておきたい金利やクレジット・消費者ローンのしくみ、よく耳にする言葉などを説明していきます。

ローン金利のしくみ

金利についての用語は、

・ 利子

・ 利率

・ 年率

・ 年利

など、多く少し分かりづらくなっていますが、これらの意味を整理し金利のしくみを説明します。

金利とは

「借りるお金(元金)」と「借りる金額や期間に応じた手数料」との割合「パーセンテージ(%)」のことで、この金利を表面金利ともいいます。

しかし、金利は借りる金額や期間に関係なく、貸し手側で発生するコストもあります。

したがってこのコストも含めた金額との割合が一般的で、これを実質金利といいます。

・ 利子は「支払い側」

とそれぞれ使い分けされていますが、ゆうちょ銀行の貯金は受取利子と表示されているように明確な区分はありません。

利息と利子は基本的に同じ意味をもちます。

金利と利率も同じ意味で使われます。

それを1年間の金利・利率で表したのが年利・年率です。

金利は一般的に1年を基準として表示されます。

「消費者ローン」の主な種類と特徴

消費者ローンは「カードローン」と買い物などで利用する「クレジットカード」があります。

クレジットカード

・ ショッピング決済での分割払い(リボ払いなど)と

・ お金を借りるキャッシング

の2つの機能があります。

カードローン

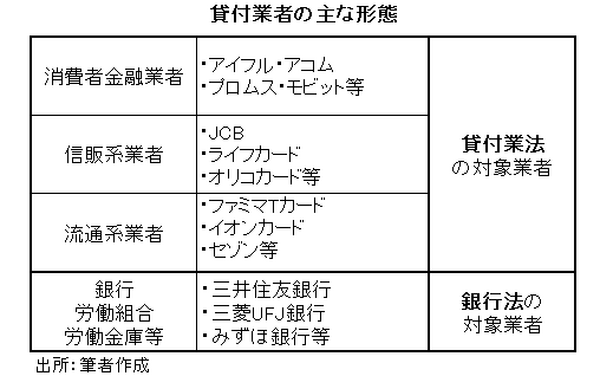

ほとんどの貸付業者が取り扱っています。

クレジットカードは一般的に消費者金融業者(一部の消費者金融業者は有り)を除き取り扱っています。

どんな審査が行われるのか?

お金を借りるためには、申し込んで審査に通らなければなりません。

最も基本的な条件は、一定の収入があることです。

例えば、学生や主婦などの場合は申し込み不可の会社もありますが、パートやアルバイトなどで安定的な収入があることを条件として借入可能としています。

審査の内容

過去の借入履歴を後述の信用情報機関に照会し本人の信用情報を確認します。

調査項目は

・ 年齢

・ 勤務先の規模

・ 住居年数

・ 家族構成

などです。

審査時間は、カードローンの場合、Web申し込で最短30分から窓口で1時間程度、クレジットカードは1~2週間程度かかるとされています。

金利に関する決まり事

金利は国の法律(貸金業法)で上限が以下のように決められています。

金利の上限を超えて貸金業者が貸出した場合は違法です。

この点は最も注意すべきポイントです。

ただし、金利はその範囲内であれば各社自由に決められます。

また上述のように金利は実質年率で表示するのが決まりです。

もう1つ重要なものは、多重債務問題を防止するためローン残高が年収の3分の1を超えた場合、新規の借入ができなくなるルールです。

消費者金融の金利水準は、約1%~18%の幅で各社がそれぞれ設定しています。

そして、ほとんどの場合は上限に近い金利となっています。

また、金利は借入が少額なほど高くなります。

この理由は、

「ローンに係る事務手数料等は借入額に関係なく一定」

のため計算上割高となることも考えられます。

いくら借りられるのか?

利用限度額は、銀行や消費者金融によって異なりますが、カードローンの場合800万円が最も多くなっています。

返済方法

返済方法には、大きく分けて2つあります。

1. アドオン方式

主に、車やバイク、テレビショッピングなどの分割払いに多く見られます。

この方式は借入期間中の利息と元金の総額を返済回数で割って毎月の返済額を計算するので実質の負担金利はかなり高くなります。

このためアドオン金利は表示できません。

その場合は実質金利に置き換えて表示することになっています。

2. リボルビング方式(以下リボ方式)

リボ方式の支払い方法は、あらかじめ設定した一定金額を基に継続して支払う方法です。

そのうち「元利定額払い」の特徴は、毎月の支払う元金と利息の合計を一定にできますが、未返済残高に対して利息が発生します。

またリボルビング払いには「残高スライド方式」があり、これは前月残高に伴って返済額がスライドしていく方式です。

無利息サービス

消費者金融などのカードローンには、無利息のサービス期間(30日間が多い)があります。

つまり、その期間はローンを無利息で借りることができるということです。

それは会社と契約を結んで初めてローンを利用するときに限ります。

無利息のサービスがいつでも利用できる訳ではありません。

保証人や担保が要らない理由

保証人や担保を付けると手続き上手間が掛かるため即日融資を売りにしている業者にとってマイナスと考えているようです。

それに代わりに保証会社に払う保証料などを金利に含めていることなどもあり、金利は全体的に高く設定されます。

ローンに関してよく耳にする重要な言葉

ブラックリスト

ブラックリストとは、ローン返済の遅延・延滞・自己破産などがあった場合、貸付業者から「信用情報機関」にその情報が報告・登録されることをいいます。

信用情報機関に登録されるものは、

・ 契約内容

・ 支払い履歴

などの取引情報などです。

消費者金融や銀行など貸付業者は、ローンの審査時にローン申請者の個人信用状況をその機関に必ず照会します。

ブラックリストに1度載ってしまうと、借金を完済してから5年~10年間はリストから記録が消されないので、その間は少なくとも住宅や車のローンが利用できません。

ブラックリストに載ることは、社会的信用も失うことになりかねません。

これは絶対に避けたい事です。

自己破産

自己破産とは、貸付業者からの借金が多額になり返済ができなくなった場合、裁判所に借金返済の全額免除を申し出ることをいいます。

これが認められれば借金地獄から解放されますが、しかし次のようにいくつかの痛みは伴います。

・生活や仕事に必要な物以外は没収される可能性がある

・一部の職種において就職に影響を与える可能性もある

・自己破産した人の住所・氏名が官報(国が国民に知らせる公の文書)に載る

・ブラックリストに載り、5年~10年間は新たなローンが組めなくなる

などです。

この救済制度を利用せざるをえなくなった場合は、自分でも申請できますが、業者との交渉など面倒な手間を考えると弁護士や司法書士などの専門家に頼るのが得策です。

過払い請求

過払い請求とは、出資法の上限金利(29.2%)が撤廃され、利息制限法の上限金利(15%~20%)だけとなったため、その上限金利を超えて返済した利息分が過払いとして返還請求できるとしたものです。

「借金」は気軽ではない

多く目にする消費者ローンのCMは、人気タレントなどの登場で、「気軽にお金を借りる」イメージです。

止むを得ず借金をしなければならない場合、心構えとしては「気軽」でなく「慎重」です。(執筆者:小林 仁志)