こんにちわ。税理士の鈴木まゆ子です。

ふるさと納税の制度が始まって早10年。

最初はほとんど知られていなかったのですが、数年前から認知度が一気に高まり、現在は返礼品と税金対策を期待して多くの人が活用する制度となりました。

ただ、メリットばかりが広まり、正確な内容をあまり分かっていない人が多いのも事実です。

今回は、ふるさと納税を行うときに知っておきたいポイントについて解説します。

目次

そもそも「ふるさと納税」ってどんな仕組み?

「ふるさと納税」という名前ではありますが、法律上は「納税」ではありません。地方自治体に対する寄附金です。

確定申告等所定の手続きを行うことで所得税法と地方税法の規定により、所得税の還付と住民税の翌年度の納税額からの控除を受けることができます。

これにより、基本的には寄附した金額から2000円を差し引いた全額が所得税の還付、翌年度の住民税からの控除対象です。

実際の住民税の控除・所得税の還付額については、次の算式で計算されます。

【所得税】

〔ふるさと納税(寄附金額)-2000円〕×所得税率(所得金額により、0~45%)

【住民税】

次の1.と2.を合計した金額

1.基本分

〔ふるさと納税(寄附金額)-2000円〕×10%

2.特例分

〔ふるさと納税(寄附金額)-2000円〕×(100%-10%(基本分の税額控除)-所得税で適用された税率)

ただし、控除上限金額があります。上限金額を超えてふるさと納税をすると、上限額を超えた分は自己負担ということになってしまいます。

ふるさと納税の控除限度額の求め方

ふるさと納税の上限金額とは、言い換えると控除限度額です。

ふるさと納税の控除限度額は次の算式で計算します。

控除上限額=

(個人住民税所得割額※)×20%

________________________+負担金2000円

〔100%-住民税基本分-(所得税率×復興税率1.021%)〕

※個人住民税所得割額=(前年の所得額-所得控除額)×住民税の所得割の税率(2018年は10%)-税額控除額

ただ、この算式は、自営業者や年金生活者、会社からの給料以外にも副業収入がある人といった「今年の年収がいくらになるかが予測しにくい」人の場合に使うことが多いものです。

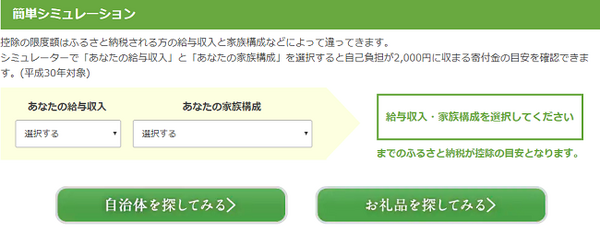

一つの会社からの給料しかないサラリーマンやOL、バイトやパートの場合は、次のサイトからシミュレーションした方が便利かもしれません。

ただ、シミュレーションはあくまでも「こうなるかも」でしかありません。「目安」程度のつもりで活用するほうがよいでしょう。

シミュレーションと実際の控除上限額が異なる理由

さきほどシミュレーションはあくまでも「こうなるかも」でしかない、とお伝えしました。

現実にシミュレーションと実際の控除上限額が異なるケースも生じます。

なぜでしょうか。

それは、所得税率が課税前の合計所得金額によって変動するためです。

課税前の合計所得金額は、給与所得などの金額が固定していて見積ができていたとしても、今年の所得控除の金額がいくらになるかで大きく変わります。

同じ300万円の給与所得でも、ケガや病気ばかりしていたり、あるいは扶養家族が多かったりすると、所得控除が膨らみ、適用される税率は低くなるのです。

所得控除の変動でシミュレーションと実際の控除上限額が異なるのは、主に次のような2つの場合です。

1.扶養家族に異動があった

扶養対象である配偶者やそれ以外の生計を共にしている親族に次のようなことが年の途中に発生した場合は当初のシミュレーションの額と異なってきます。

・結婚してパートナーが専業主婦(専業主夫)になった

・育児や介護が一段落して無収入だったパートナーが就職した、あるいは離婚した

・大学生の子どもが社会人となって扶養から外れた

・子どもが今年中に16歳になる

・遠方の親に生活費の仕送りを始めた

・老親との同居の開始、あるいは同居していた親の死亡など

基本的に独身や共働きなどにより扶養家族がいなければ、ふるさと納税の控除上限額は最大になり、扶養家族が多ければ多いほど上限額は少なくなります。

扶養家族の異動が予測される場合には、シミュレーションも複数立てておいたほうがよいかもしれません。

2.納税者自身の事情で所得控除に変動があった

また納税者に次のような事態が発生した場合も税率が変動する可能性があります。

・今年になって病気やケガなどが多発し、多額の医療費がかさんだ

・障害者に該当し、障害者控除の適用対象となった

・離婚や配偶者との死別などにより寡婦(夫)控除の対象となった

・小規模企業共済やiDeco、厚生年金基金などに加入した

なお、所得控除ではありませんが、住宅購入により住宅ローン控除の適用を受ける場合にも、ケースによっては納税額よりも控除額が上回ることで、シミュレーションで目安として算出した金額よりも超過する場合があります。

先々生じることを完全に予測するのは不可能です。

そのため、「シミュレーションと実際の控除上限額が異なってもしょうがないか」と割り切りをつけるとよいのですが、「諦めがつかない」のもまた人間としての性です。

気になるなら、こういったイベントが生じた都度、再度シミュレーションをしておくとよいかもしれません。

ワンストップ特例をすれば給与所得者や年金生活者は確定申告不要に

また、「ふるさと納税ワンストップ特例制度」という制度を活用することで、確定申告を行わなくてもふるさと納税の寄付金控除を受ける事ができます。

ワンストップ特例制度とは、条件を満たしていればカンタンにふるさと納税の控除手続きができる制度です。

ふるさと納税をする人の中には、一つの会社からの給料収入しかなく、年末調整で納税手続きが完結する人や、公的年金等の収入が400万円以下の人などもいます。

こういう人は、確定申告は元から不要です。

しかし、ふるさと納税をして寄附金控除の適用を受ける場合、原則として、「ふるさと納税のためだけ」に確定申告をしなくてはなりません。

しかし、ワンストップ特例をすれば、この確定申告の手間を省くことができます。

ワンストップ特例の適用を受けるためには次の要件を両方とも満たさなくてはなりません。

1.ふるさと納税する先の自治体の数が5以下であること

2.ふるさと納税をした年の翌年1月10日(必着)までに次の書類を郵送していること

・寄附金税額控除に係る申告特例申請書

・「マイナンバーカードの写し(裏表両面)」または「通知カードの写しもしくはマイナンバー記載のある住民票の写し+本人確認書類(※)の写し」

※本人確認書類とは、運転免許証、旅券(パスポート)、身体障害者手帳、精神障害者保健福祉手帳、療育手帳、在留カード、特別永住者証明書のうちいずれか一つ、あるいは健康保険証、年金手帳、提出先自治体が認める公的書類のうち二つのこと

見方を変えると、寄附先の自治体が6以上の場合や期限必着で書類を郵送できなかった場合は、確定申告をしなければいけません。

こういう場合はワンストップ特例が無効になる

さらに、手続き的な要件を満たしたとしても、次のようなケースは確定申告が必要です。

・副業収入の合計所得金額が20万円以下のため所得税の確定申告は必要ないけど住民税の確定申告はしないといけない場合

・年末調整をした結果、給与収入(額面)が2,000万円を超えるため、確定申告をせざるを得なくなった場合

・ワンストップ納税の手続きをした後、住宅を購入して住宅ローン控除の適用を受けることになった場合や、配偶者や扶養親族の異動があるなど所得控除や税額控除の増減が発生するような事象が生じた場合

ワンストップ特例の手続きをしてから確定申告をすることになった場合、「ワンストップ特例をしたから大丈夫」と、ついうっかりふるさと納税の寄附金控除を忘れてしまいがちです。

確定申告を行うと、その前の段階のワンストップ特例の手続きは自動的に無効になります。

確定申告をすることになった場合には、忘れずに寄附金控除の申告も行いましょう。

手続きや控除上限額で戸惑わないために、細かいことですが、意識するようにしてみるとよいでしょう。

ふるさと納税をするなら、今放送されている「東京03」でおなじみの「さとふる」がおススメです。

こちらからふるさと納税しましょう。↓

以上です。(執筆者:鈴木 まゆ子)

得するふるさと納税は「さとふる」 申し込みはこちらから↓