住宅ローンのご相談を受ける中で、持ち込まれた返済プランに疑問に感じる機会は少なくありません。

そのような中から今回は、多くの方が選択される

をご紹介したいと思います。

目次

返済期間を1年短縮しても、返済額がアップするのは2,000円弱

返済期間について、疑問に感じる点のひとつめは、多くの方が「25年」「30年」「35年」などの

ことです。

その理由としては、次の点が考えられます。

日本では長い間、住宅金融公庫と年金住宅融資をセットで借りるのが、住宅ローンを借りる際の基本パターンになってきました。

住宅金融公庫は、住宅金融支援機構に姿を変え、年金住宅融資は、平成17年で受付が終了していますが、年金住宅融資を利用する場合は、5年単位で返済期間を選ぶのがルールでした。

年金住宅融資とセットで借りると、住宅金融公庫融資も5年単位での返済が義務付けられ、そのような流れの中で、住宅ローンは5年単位で考えることが慣習化したのではないかと、個人的には捉えています。

とはいえ、年金住宅融資の申し込みが終了して10年以上の月日が経ち、現在、勤務先から借りる住宅ローン以外で「5年単位が条件」になっている住宅ローンはないと思います。

(あったら、教えてください。)

それなのに、多くの人が未だに5年単位で住宅ローンの返済プランを考えます。

5年単位でしか返済プランを考えられないと、返済プランがある意味「硬直化」してしまいます。

実際に私は、住宅ローンのご相談を受ける際には、1年単位で返済期間を捉えるようにアドバイスしています。

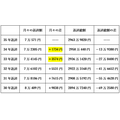

2,500万円の住宅ローンを金利1%で借りた場合の返済額の差

ここからは、具体的な数字でご説明していきましょう。

今回は2,500万円を借りたケースで、金額をご紹介していきます。

上の表をご覧いただくと、35年返済と34年返済では、月々の返済額に1,734円の差しかないことがお分かりいただけると思います。

返済期間をもう1年短縮して、33年返済にしても、プラスされるのはひと月3,574円。

ひと月2,000円から4,000円程度の負担増であれば、やりくり次第で払える金額ではないでしょうか。

借りる時点においては、「35年後も、34年後も」それほど変わらないと感じるかもしれませんが、返済の終了が見えてくる頃には、1年短くしたことのありがたみを感じるはずです。

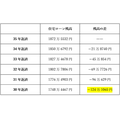

注目してほしい、住宅ローン残高の差

返済期間を短くすると、返済総額が減るのはご存知の方も多いと思いますが、同時に住宅ローン残高も減らせることをご存知でしょうか。

住宅ローン残高について気にする人は少ないですが、

だと個人的には捉えています。

そこで次は、住宅ローンの借り方で変わる住宅ローン残高の差をご紹介します。

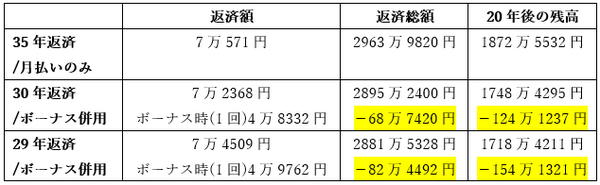

20年後の住宅ローン残高の差

これも上の表をみていただくとわかる通り、35年返済を30年返済に短縮すると、月々の返済額は1万円近く増えるものの、20年後のローン残高を124万円以上減らせます。

月々1万円の負担増が厳しければ、34年返済や33年返済など、支払いが可能な年数を検討すればよいわけです。

特に、退職金でローンを完済しようと考えている場合などは、住宅ローン残高が少しでも減っているのが望ましいはずです。

月の返済額より、ボーナス時の返済額を少なく設定する

さてここからは、今回の主題となる「ボーナス併用払いのすすめ」です。

私は住宅ローンのアドバイスの中で、ボーナスを受け取っているご家庭には、ボーナスを活用した返済プランをおすすめしています。

返済期間を短縮するために、ボーナスを活用してもらうプランです。

ボーナス併用払いのプランには、コツがあります。

最大のコツは、

すること。

2,500万円の借り入れであれば、ボーナスからの返済分は250万円に抑えるわけです。

ボーナス返済については、ひと月10万円以上の返済額をイメージする方が多いですが、月々の返済額よりも、ボーナス時の返済額を少なくするのがおすすめ。

ボーナスからの返済額が少なければ、心理的な負担感も抑えられますし、ボーナスが減っても貯蓄で返せるはず。

万が一、ボーナスが出なくなった場合は、その時点で「ボーナス併用払い」から「月払いのみの返済」に、条件変更することも可能です。

ボーナス併用払いで住宅ローン残高を減らしておけば、途中で月払いのみに変更しても、借り入れ当初から月払いのみで返済してきた場合より、住宅ローン残高が少なくなるメリットもあります。

ボーナス併用払いにするメリットを、こちらも数字でご紹介していきましょう。

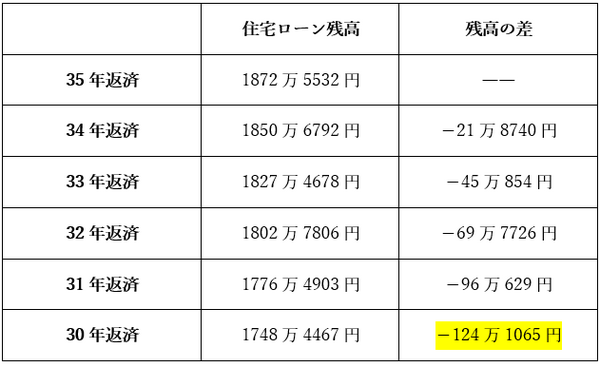

月払いのみとボーナス併用払いの返済額の差

仮に、「35年返済/月払いのみ」の返済をしようと考えていた人が、

に変えたとします。

月々の返済額は1,797円のアップ。

ボーナス時に、1回 4万8,332円(年間 9万6,664円)を支払うことになりますが、返済総額では、ボーナス併用払いのほうが、68万7,420円も負担が少なくすみます。

さらに20年後のローン残高においても、ボーナスを利用して30年返済にしたほうが、124万1,237円も減っているのです。

月払いのみで30年返済に短縮すると、35年返済に比べて月々の負担は1万円近くアップしますが、ボーナスを利用して30年返済にすることで、月々の返済額のアップは、2,000円弱に抑えられる計算になります。

もう少し頑張って

にしたとします。

この場合、月々の返済額は3,938円アップ。

ボーナス時には、1回 4万9,762円(年間 9万9,524円)の負担が発生しますが、返済総額では、82万4,492円も負担が減り、20年後のローン残高では35年月払いのみに比べて、154万1,321円も減らせます。

年間10万円程度のボーナス返済で、これだけ早く、住宅ローンが減っていくわけです。

住宅ローン残高が少ないほど売却する際に有利ですし、退職金で完済する場合は、老後資金の取り崩しが少なくなるという意味でもメリットが出ます。

ただし、注意点もあります。

住宅ローンの利用者は、自由に返済期間を選べるわけではないこと。

住宅ローンの返済年数は、物件の価格、借入金額、借りる人の収入、年齢などの条件によって、

からです。

返済年数を短くするためには、自分の収入に見合わないような高額な物件の取得は避けるのが大切だと思います。

35年返済を選択後に返済が難しくなったら、救済措置に

最後にもう1点、「35年返済をおすすめしない理由」をご説明します。

たとえば、「30年返済を利用している人」が、返済の途中で収入が減ってしまうなど、返済額を抑えたくなったとします。

この場合、総返済期間35年以内であれば、返済期間を延長できます。

もともと35年返済で借りられたのに、あえて30年返済という、短い返済年数を選択したからです。

仮に35年返済に延長したとしても、この見直しは「条件変更」の扱いに。

利用者側の希望で、条件変更が可能になるわけです。

いっぽう、「最初に35年返済を選択した人」が返済している途中で、返済額を減らしたい、つまり返済期間を延ばしたくなったとします。

この場合は条件変更ではなく、「救済措置」の扱いになります。

さらには、利用者側が希望しても、金融機関側が承諾をしなければ、救済措置が受けられない可能性もあります。

1歩間違えれば、競売などという、コワい事態になりかねないわけです。

実際のところ、30年を超えるような長期で住宅ローンを返済していると、返済途中でどのようなリスクに見舞われるのか、借りた時点ではわかりません。

そのようなリスクに備える意味でも、返済期間を短くするのは効果的。

返済が難しくなった場合には、返済期間を延長したり、利息だけの支払いで数年間しのぐ…といった条件変更の権利が、住宅ローンの利用者側にあるのも安心です。

また、マイホームを購入する一大イベントを迎えたときは、家計をドラスティックに見直せる時期。

少ない返済でスタートするよりも、多めの返済でスタートして、その金額に慣れてしまったほうが、現実的には完済の可能性が高まるはずです。

とはいえ、物件そのものに気を取られて、住宅ローンの契約書に「めくらばん」のようにハンコを押す方もいるかと思います。

ですが、そこでもうひと頑張りして欲しいところ。

借りる前にさまざまな返済プランを検討できる人は、借りた後も繰り上げ返済に早めに着手できる人になると、ご相談者を通じて感じているからです。(執筆者:畠中 雅子)