「150万円の壁」と呼ばれる、扶養に関する新たな壁が2018年から登場しました。しかしこの壁は、誰にでも当てはまるものではありません。

たとえ配偶者が従来から存在する「103万円の壁」を越えない場合でも、所得制限にひっかかるかの判定が加わるため、平成30年(2018年)の年末調整より、新たな書類「給与所得者の配偶者控除等申告書」を提出することになりました。

配偶者が社会保険の「130万円の壁」を意識してギリギリのラインで働いていたような場合は、従来から年末調整で「配偶者特別控除申告書」を提出していたはずです。この「配偶者特別控除申告書」が、今回から提出する「配偶者控除等申告書」のベースです。

所得の状況によっては、記載内容も込み入ったものになるため、早めに理解しておいたほうが良いものです。

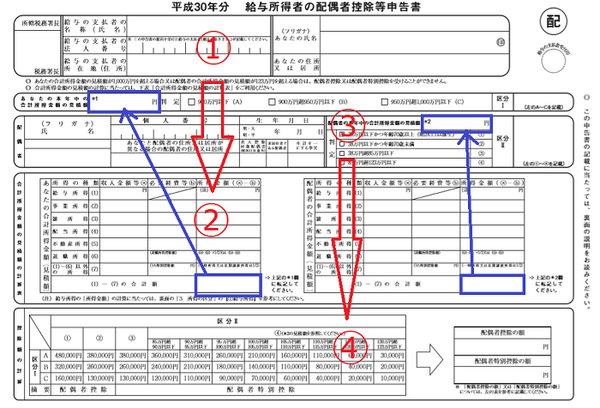

「平成30年 給与所得者の配偶者控除等申告書」の様式と記入順

上から順番ではないので注意目次

1. 提出が不要な場合

下記のいずれかに当てはまれば、配偶者(特別)控除をそもそも活用できないので、提出は不要です。

2. 年末調整を受ける人の合計所得金額1,000万1円以上(給与だけなら1,220万1円以上)

3. 配偶者の合計所得金額123万1円以上(給与だけなら201万6千円以上、いわゆる共働き世帯)

1.2は勤務先で状況を把握できるので、本業の勤務先だけで年収が1,220万円を超えそうな方などは、勤務先が用紙を渡さないことも考えられます。

またこの申告書では、所得税の課税対象となる所得の見積が伴いますが、年末調整時点では難しいことも想定されます。

上記1~3の要件から考えて提出義務がありそうでも、下記の項目に両方ともNoの場合は、この申告書を年末調整で提出するより、確定申告で配偶者(特別)控除を申告することも考えてください。

・夫婦の両方とも所得は給与・退職金・株式関連所得(*)のみで、それ以外の所得は無い

(*)所得税・住民税がともに徴収され、申告不要を選択する場合に限る

→ 両方Noなら、確定申告の段階で配偶者(特別)控除を申告することも検討を

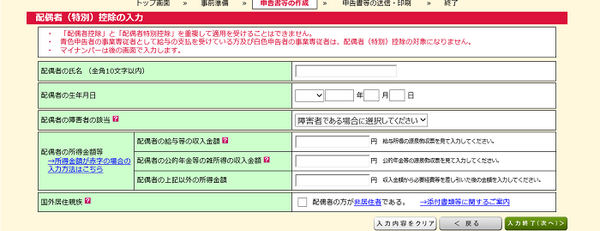

確定申告のほうが配偶者の所得金額の入力項目は少ない(平成29年分確定申告書作成コーナーより)

給与の他に公的年金をもらっている方は、確定申告時の納税額に関わるので、下記の記事も参考にしてください。この場合も、確定申告時のみ申告する方が手間は軽減されるでしょう。

関連記事:10月中に提出「扶養親族等申告書」取り返した年金が再徴収の罠とは

2. 各種所得金額の見積

年末調整の各書類に共通する住所・氏名等の欄を記入した後、まず記入・計算しなければいけないのは、少し飛ばして中段の「合計所得金額の見積額の計算表」です。

配偶者特別控除申告書と同様に、合計所得金額の計算にあたっては、各種所得の見積が要求されます。

ここでは、記載例のように夫婦とも給与所得しかないケースを考え、それ以外の所得があるケースに関しては続編の(2)で説明します。

給与所得の計算

本人の給与所得に関しては、年末調整で会社が計算し確定させます。このため、会社によっては本人の給与所得欄・合計所得金額、そこから後述する区分Iの選択・配偶者(特別)控除額計算までは、記入不要にすることも考えられます。

とはいえ本来は本人・配偶者分とも自分で計算しますし、副業のアルバイト給与があれば収入金額等(a)欄に足すことになります。手取りでなく額面の給与賞与額を年収ベースで見積もれれば、給与所得まで計算できます。

特定支出控除の特例を使うのでなければ、給与所得の計算表に当てはめて計算できます。申告書裏面に記載の計算表を使ってください。

給与所得の金額の計算方法(申告書裏面より)※2020年以降は変わります。

年収162.8万円以上660万円未満の場合、計算方法に注意です。例えば年収333万円の場合は4で割ると83万2,500円ですが、千円未満切り捨てですので(B)は83万2,000円です。(C)は数式に当てはめて214万9,600円です。

記載例の年収600万円の場合は、4で割った150万円に3.2をかけて54万円を引き、426万円と計算します。

配偶者側は給与収入から65万円を差し引いて給与計算することが多いでしょうが、年収161.9万円以上の場合は、金額が変わります。

3. 合計所得金額の細かい区分を選択

合計所得金額の見積が終了したら、その上の欄に戻ってください。この申告書は、配偶者特別控除申告書と比べても、所得区分が細かくなっているのが特徴です。

合計所得金額の見積を、提出者本人の分は*1に、配偶者の分は*2に記入します。

申告者の区分Iに関してはAに該当する方が多いでしょうが、合計所得金額900万1円~950万円ならB、950万1円~1,000万円ならCを選択します。

配偶者の区分IIは、

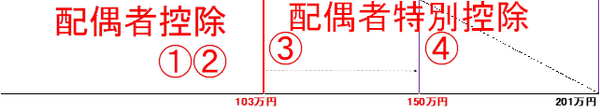

合計所得金額38万1円~85万円(「150万円の壁」を超えない):(3)

合計所得金額85万1円~123万円(「201万円の壁」を超えない):(4)

を選択します。合計所得金額38万円以下の場合、配偶者の年齢が70歳以上の場合は控除額が増えるため(1)、そうでない場合は(2)を選択します。

記載例の場合は、合計所得金額の見積が60万円のため(3)に該当します。

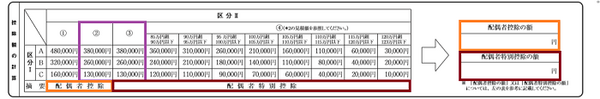

4. 配偶者(特別)控除額の計算

区分選択が終了したら、一番下の「控除額の計算」に行き計算が終わります

。先ほど選択した、夫婦それぞれの所得区分を基に、表から算出します。

区分IがA、区分IIが(3)の場合、38万円となります。

実は(2)と(3)は控除額が全く同一なのですが、(2)は配偶者控除、(3)は配偶者特別控除となる点に注意してください。

「103万円の壁」は未だ健在

以上、夫婦ともに給与所得しかない場合における、申告書の書き方を説明しました。給与所得以外の所得計算も必要な場合は、続編(2)も読んでください。

関連記事:平成30年の年末調整から提出する「配偶者控除等申告書」夫婦の所得見積も必要なので早めの理解を!(2)

補足:「保険料控除申告書」の変更点は?

もう1つレイアウトが変わった書類として、「給与所得者の保険料控除申告書」があります。

平成29年分まで「給与所得者の保険料控除申告書 兼 給与所得者の配偶者特別控除申告書」だったものが、配偶者特別控除申告書を今回取り上げた「配偶者控除等申告書」として1枚の用紙に分割したために生じたものです。

記載内容はほとんど変わっていません。一点だけ変わったのが、「小規模企業共済等掛金控除」の確定拠出年金の記載欄です。

iDeCoは個人型確定拠出年金ですので、「個人型」と書いてあるほうの欄に記載してください。(執筆者:石谷 彰彦)