目次

すぐに効果のわからない「保険」

「内容はわからないけど、信頼しているあの人が勧めてくれた保険にはいっているから大丈夫」などと、あなた、思っていませんか?

保険は加入したからと言ってすぐに目に見える効果はありません。

本人の体調や家庭の状況もさまざま、家庭に合った保険に入っているかどうかの答えはありません。

「割高だからもったいない」

という評価をするものでもありません。

保険の役割は、万一の時の補償

機能させるには、社会保障や個人の健康状態、家計や家族構成などの変化に合った保険を活用・見直し、リスクに強い家計を保っていくことが大切です。

私は、今年3月まで25年間保険募集業務に携わってきました。

その関係で、保険見直し相談を受ける機会がよくあります。

その中で皆さんにお伝えしている、

を紹介したいと思います。

実践できそうなものから取り入れてみてくださいね。

1. 保険募集人の言うことを鵜呑みにしない

ノーベル医学・生理学賞受賞者の本庶佑(ほんじょたすく)氏が記者会見で

とお話しされていました。

自分よりその道に詳しい人はすべて正しいことを言っているように思えます。

しかし鵜呑みにせず自分で考えて、その知識や経験を自分の言葉としていく「クリティカル・シンキング」が大事だということですね。

保険の見直しでも、やはり同じことが言えます

保険の見直しや新規加入の場合、保険募集人の影響力は大きいので、どんな募集人と保険を一緒に考えていくかは、重要です。

人柄だけでなく、知識と経験は大事なチェックポイントです。

見極める簡単な方法は、今の保険内容を尋ねることです。

こちらもある程度、保険について事前に勉強し、あらかじめ質問なども用意しておくとよいでしょう。

誰に聞くかというと、今の保険担当者と保険会社を複数社扱っている保険代理店の窓口の人です。

ぜひ違う代理店や保険会社の方と複数会ってみてください。

説明の仕方やポイントの押さえ方、自分の考え方に合うか、知識がきちんとあるかなど確かめてみましょう。

2. 今の補償内容や保険金額は妥当か

当然、保険金額が大きくなりますので、保険料の安い掛け捨ての定期保険や収入保障保険が無難でしょう。

自宅を購入し住宅ローンを利用したら、「団体信用生命保険」に加入するので、その分保障を減らすことができます。

お子さんが独立してセカンドライフを考える時期になると、相続対策として死亡保障を考えることも必要です。

このように、死亡保障の保険金額や保障内容は、ライフステージやライフイベント

・ 結婚

・ お子さん誕生

・ 住宅購入

・ お子さん独立

・ 退職

などの時に、適正かどうか確認していくことが大切です。

3. 保障内容や保障額・起こりうる頻度を予想し、資産で備えられないかを検討してみる

リスクマネジメントでは、保険に加入することを「転嫁(てんか)」といい、貯蓄などで備えることを「保有(ほゆう)」といいます。

家族や親せきは長寿で元気、がんの心配もしていない、子どもも大きいという場合は、がん保険に入らなくても医療保険だけで十分。

万一のためにその分を貯蓄しておくという選択肢です。

毎月の保険料が3,000円だと、1年間で3万6,000円になり、10年間では36万円、30年間では108万円の支払いです。

毎月3,000円ずつ2%複利で30年間積み立てたら約148万円になります。

4. 保険商品のパンフレットや資料のデータに惑わされていないか?

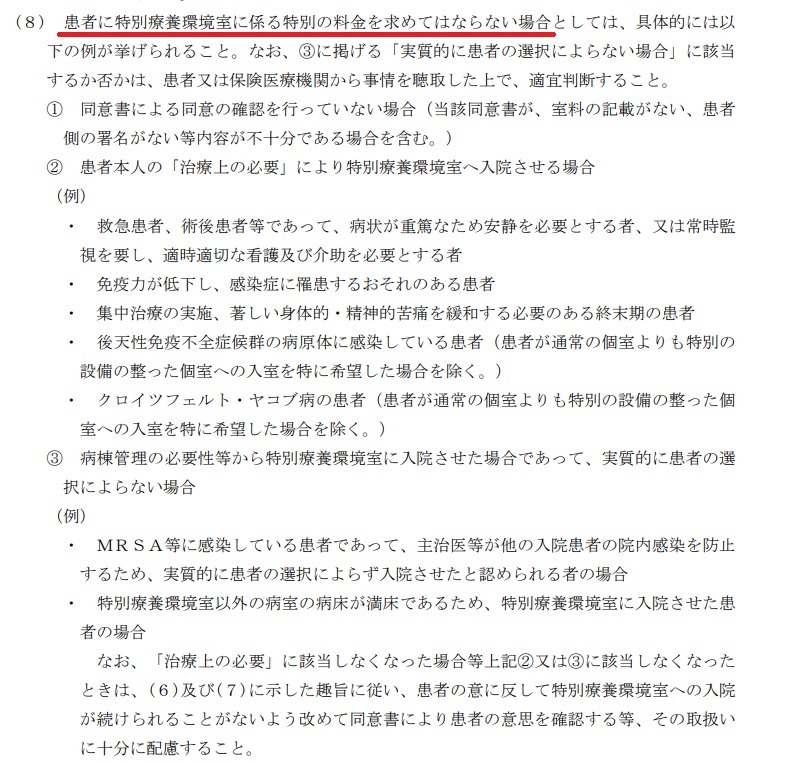

代表的なところでは、差額ベッド代です。

医療保険の必要日額を考えるための参考として、差額ベッド代を準備しておくようにすすめられたりします。

しかし一般的には、

・ 特別室は患者が希望しない限り利用できない

・ 緊急入院などで普通室にベッドの空きがないとき特別室を利用した場合、病院は差額ベッド代を患者に請求してはいけない

ことになっています。

パンフレットや資料の数字だけにとらわれるのではなく、どんなデータをもとに作られているのか、出典元はどこなのかなどできれば確認しておきましょう。

データは、誰でも公的機関から入手できますが、特に数字に関しては、自社保険販売に都合のいいデータを見つけて、載せるというのがパンフレット作成の定石のようです。

5. うまい話には気をつけろ!

資産運用目的として、外貨建ての終身保険や個人年金、変額個人年金や変額保険などをすすめられたりした場合、リスクなどを納得いくまで聞いてから判断しましょう。

外貨建て商品は、為替のリスクがあり値動きに関しては、プロでも予測が難しいと聞いています。

期限や目標額を決めて運用するには適していないのではないでしょうか。

通貨のリスクヘッジや外貨で受け取るつもりであれば、十分メリットがあると思います。

変額保険は、投資信託の保険版のようなものという手軽な感じで加入している人も増えているようです。

資産運用の目的が老後資金であれば、確定拠出年金(iDeCo)の方が全額所得控除で節税にもなります。

変額保険は、最高で4万円の生命保険料控除しかできません。

学資など期間を決めて運用する場合

その時点で運用が上手くいかなかったらマイナスになってしまいます。

とくに有期型は、積立10年間は、解約した場合解約控除が差し引かれたり、保険期間満了日が決まっているなど、投資にまだ慣れてない方には、不向きな保険商品だと思います。

さらに、終身医療保険や終身がん保険など掛け捨てで、今後も保険内容がリニューアル発売が予想される保険の場合、保険料払い込みは、保険期間と同じ期間払っていく方法をとりましょう。

なんて言って勧めるのは、目先の保険料負担をアップさせたい(手数料を多くとりたい)保険募集人側の意図のように感じます。

過去20年を振り返っても医療保険やがん保険の補償内容は、医療制度や医療技術とともに大きく変化しました。

今後もおそらくAIの発達でもっと早いスピードで変化していくと思われます。

今の医療保険やがん保険は役に立たないかもしれません。

まとまった退職金や保険金などを受け取った方から多くある相談です。

よく考えて、できればプロのファイナンシャルプランナーに相談されてから決められた方が安心だと思います。

6. 結論は急ぐな!

いくら急いでいても、いくら時間がなくても、初めて話を聞いてすぐに、契約を決めてはいけません。

断りづらいときは、「相談するところがあるので」といえばいいと思います。

保険会社の数も保険商品の数も山ほどあります。

あと1件、もう1人の保険募集人の話を聞いてみてから決断しても遅くない、そう思いませんか?

7. ネット保険を上手く利用しよう!

このコラムを書くにあたり、初めてライフネット生命保険のホームページを訪問してみました。

わからない点を確認できるチャットがありました。

これは便利のひとこと。

コラムもそうですが、言葉を文字にするということは、証拠として残るためリスクを負います。

対面は、書類などを残したり、録音を残さない限り、間違った説明をうけて契約したとしてもこちらが不利になります。

ネット保険は、募集段階での人件費は削られるが、保険商品の内容やネットでの表現は、しっかり吟味されていると推察します。

契約はしなくてもいろいろ調べるという点で、利用させてもらうというのはどうでしょうか?

商品数が少ないので、契約しても対面販売ほどの保険料を支払う機会は少ないですが、今後、一般の雑貨や電化商品と同じように、

のではないでしょうか。

現在は、金銭教育が学校で行われたりする機会が増えていますが、残念ながら大人の私たちは、金融や保険を授業として学んだ経験がありません。

だからこそ、保険の見直しをする機会に、勉強する姿勢で向き合うことで知識や知恵となります。

プロのファイナンシャルプランナーとして、金融や保険の知識や知恵をもった方を増やしていくという役割を私は大切にしたいと思っています。(執筆者:京極 佐和野)