2016年10月からパートなどの短時間労働者に対する、社会保険(健康保険、厚生年金保険)の適用が、従来よりも拡大されました。

そのため

・1週間の所定労働時間が20時間以上

・雇用期間の見込みが1年以上

・学生ではない

・従業員数が501人以上の企業に勤務

といった要件をすべて満たすと、

社会保険に加入する必要があります。

この月収の8万8,000円を、年収にすると約106万円になるため、

と、表現する方がいるようです。

また2018年1月からは、夫が38万円の配偶者(特別)控除を受けられる妻の年収が、夫の年収が「1,120万円以下」の場合には、「103万円以下」から「150万円以下」に拡大されました。

この配偶者(特別)控除を受けられる年収の拡大を

と、表現する方がいるようです。

その他に夫の社会保険の扶養から外れる「130万円の壁」、また夫の勤務先から支給される家族手当の対象から外れる「家族手当の壁」などもあります。

こういった複数の壁を並べて、主婦のお得な働き方を解説するウェブサイトをよく見かけるのですが、壁を意識する必要があるのは、主婦だけではないと思うのです。

それは例えば働く学生とその家族であり、これらの方が意識すべき壁には、次のような4つの壁があります。

目次

1. 学生の親が扶養控除を受けられる基準となる「103万円の壁」

アルバイトなどで働く学生に課税される所得税は、次のような手順で算出されます。

(B)給与所得-所得控除(基礎控除、配偶者控除、扶養控除、勤労学生控除、社会保険料控除など)=課税所得

(C)課税所得×税率(課税所得が195万円以下の場合は「5%」)-税額控除(住宅ローン控除など)=所得税

例えば学生の年収が103万円以下だった場合、(A)で給与所得控除額の65万円を控除し、(B)で誰でも受けられる基礎控除の38万円を控除すると、課税所得は0円です。

ですから学生に対して所得税が課税されず、またその学生を扶養する親は、38万円の扶養控除を受けられます。

ただし扶養控除の対象になるのは、16歳以上の学生に限られ、また19歳以上23歳未満の学生は、「特定扶養親族」に該当するため、63万円の控除を受けられます。

このような理由があるため、学生がアルバイトなどで働く場合には、

になるのです。

その他に、「子の年収が103万円以下」を子に対する家族手当の支給基準にしている企業があるので、この点にも注意が必要です。

2. 社会保険の扶養と勤労学生控除の基準となる「130万円の壁」

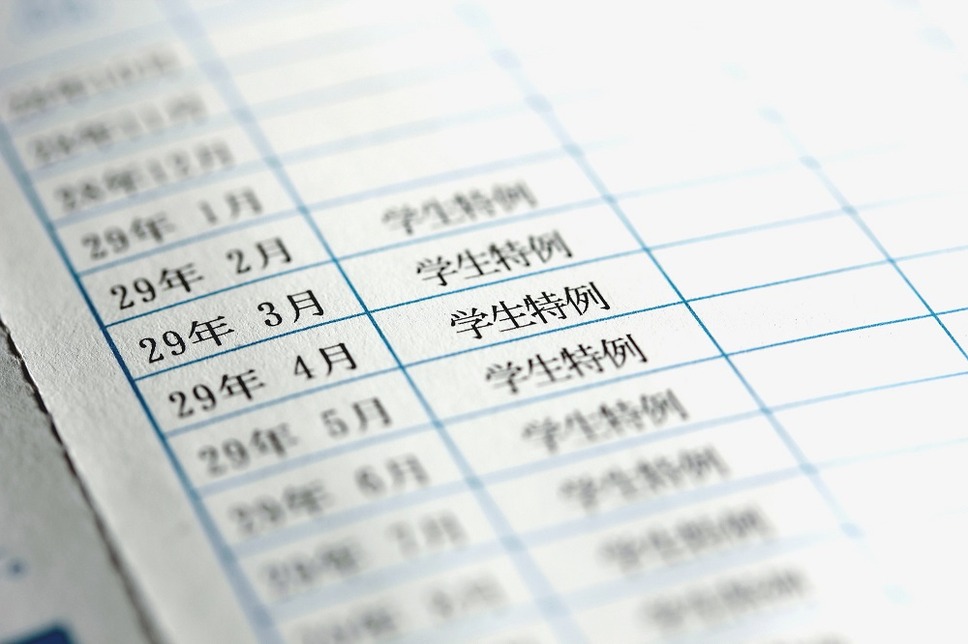

学生の月収が8万8,000円(年収にすると約106万円)以上になっても、主婦とは違って社会保険には加入しません。

その理由は冒頭に記載しましたように、学生は適用除外になっているからです。

しかし学生の年収が130万円以上になると、主婦と同様に、親の社会保険の扶養から外れるため、自分で国民健康保険に加入しなければなりません。

また一定の要件を満たす学生は、「扶養控除等(異動)申告書」に必要事項を記入して勤務先に提出すれば、(B)の中に記載した「勤労学生控除」を受けられるため、年末調整の際に給与所得から、27万円が控除されます。

例えば収入源がアルバイトのみの場合、年収が130万円を超えると、この勤労学生控除を受けられなくなるため、130万円は社会保険の壁であると同時に、税金の壁でもあります。

なお社会保険の適用が拡大され、106万円の壁ができる前は、1週間の所定労働時間および1か月の所定労働日数が、同じ事業所で同様の業務に従事している一般社員の、4分の3以上になった時に、社会保険が適用されました。

この4分の3基準は現在も残っているうえに、学生を適用除外にしていないため、基準を満たした学生は、年収が130万円未満であっても、社会保険に加入する可能性があります。

3. 国民年金の学生納付特例の基準となる「194万円の壁」

学生であっても20歳になると、日本国内に住所を有する場合には、国民年金に加入して保険料を納付しなければなりません。

しかし市区町村役場の窓口などで申請して、保険料の納付が猶予される「学生納付特例」を受ければ、学校を卒業するまでの間は、保険料を納付する必要はありません。

例えば収入源はアルバイトのみで、扶養親族がいない学生の場合、前年の年収が約194万円以下だと、この学生納付特例を受けられます。

ですから働く学生は主婦と違って、194万円の壁があるのですが、上記の4分の3基準を満たして、国民年金から厚生年金保険に切り替わると、この壁を意識する必要はなくなります。

4. 国民年金の保険料を追納できる基準となる「10年の壁」

学生納付特例を受けた期間は、原則65歳から支給される老齢基礎年金を受給するのに必要となる、原則10年の受給資格期間に算入されるのですが、年金額には反映されません。

ですから学生納付特例の期間がある方は、社会人になって金銭的な余裕ができた時に、国民年金の保険料を追納した方がよいです。

この追納ができるのは、学生納付特例を受けた期間の各月から10年間に限られるため、国民年金の保険料の追納には、10年の壁があると考えられます。

もちろん追納しなくても問題はないのですが、追納した金額は(B)の中に記載した「社会保険料控除」として、給与所得から控除できるため、その分だけ課税所得が少なくなります。

そうすると年末調整の際に還付される所得税が多くなるため、年金額が増えるというメリットだけでなく、節税というメリットもあります。(執筆者:社会保険労務士 木村 公司)

ちょっと働いてみませんか? 仕事探しはインディード!