投資においては、国内だけでなく海外に対しても幅広く行ったほうがリスク分散になると言われていますし、例えば株式投資では米国株・中国株など外国株を扱う金融機関もあります。

海外の株式投資を行う際には、海外でかかる税金も意識したほうがいいですし、国内の税金を引き下げる方法もあります。10%アメリカで源泉徴収される、米国株配当を例に説明します。

目次

米国株配当ではアメリカと日本で二重課税

米国株を保有している場合に得られる配当ですが、例えば日本円に換算して11万1,111円の米国株配当を得た場合、まず10%の米国所得税1万1,111円がかかり源泉徴収されます。

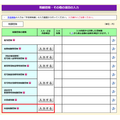

特定口座で受け入れている場合は、「外国所得税の額」欄に記載されます。

米国所得税差引後の10万円に対しては、日本の所得税15%(1万5,315円)・住民税5%(5,000円)が源泉徴収されます。

米国所得税が差し引かれるのは米国が発生源泉になっているから、日本でも課税されるのは日本の居住者は国外所得も所得税・住民税の対象になっているからです。

外国に対する税金の一部を国内の税金から控除できる

このような重税感がある二重課税を調整するため、外国に対する所得税の一部を所得税・住民税から控除できる制度もあります。

これは外国税額控除と呼ばれ、下記の金額を上限として外国所得税が差し引けます。

国外所得が米国株配当だけであれば、調整国外所得金額は米国株配当の額(上記の例では11万1,111円)です。

合計所得金額は、繰越損失を差し引く前(当年分の損失は差し引き可)の所得合計を指します。

配当の課税方式によって外国税額控除も変わる

上場株配当に関しては外国株を含め、総合課税・申告分離課税・申告不要と3種類の申告方式が選択できます。

配当所得を給与所得など他の所得と合算し、超過累進税率により所得税を計算するのが総合課税です。

国内上場株配当の場合に、配当所得×最大10%だけ所得税額を差し引ける「配当控除」は、外国株配当に関しては活用できません。

上場株式で損失が生じた場合は、申告分離課税により申告すると配当と損失を相殺できます。

ただし同じ年の損失を相殺すると、外国税額控除限度額の計算式にある「調整国外所得金額」「合計所得金額」が減少する点は注意してください。

事例で見る

平成30年分において

米国株配当:11万1,111円

上場株式の譲渡損失(平成29年発生分):1万1,000円

所得控除:社会保険料控除149万円(基礎控除38万円とあわせ、計187万円)

のケースで、確定申告書等作成コーナーで申告してみます。

外国税額控除の入力

税額控除の「外国税額控除」において「入力する」ボタンを押すと、外国税額控除の画面になります。

「外国税額控除の計算がお済みでない方」を選択します。

「1 本年中に納付する外国所得税額」は入力項目が多いですが、「国名」「相手国の課税標準」「左に係る外国所得税額」は正確に入力しましょう。

「相手国の課税標準」は、外国株配当の金額(今回の事例では11万1,111円)と考えてください。「左に係る外国所得税額」には1万1,111円を入力します。

「2 調整国外所得の計算」も、外国株配当の額11万1,111円を入力します。

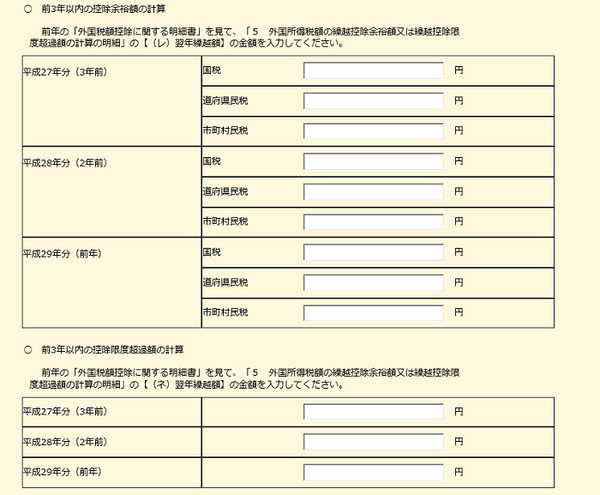

「3 外国所得税額の繰越控除余裕額又は繰越控除限度額の計算」は、今回の事例で入力すべき数値は無いのですが、住民税に関わる事項があるので住所が政令指定都市に該当するかどうかに関しては選択してください。

以降の入力項目については、計算結果の明細書を基に説明します。

総合課税で計算

還付金額5,000円となります。

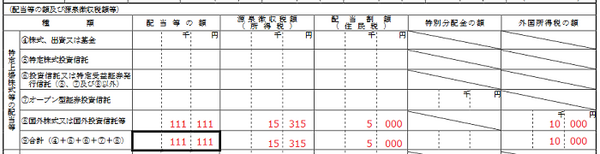

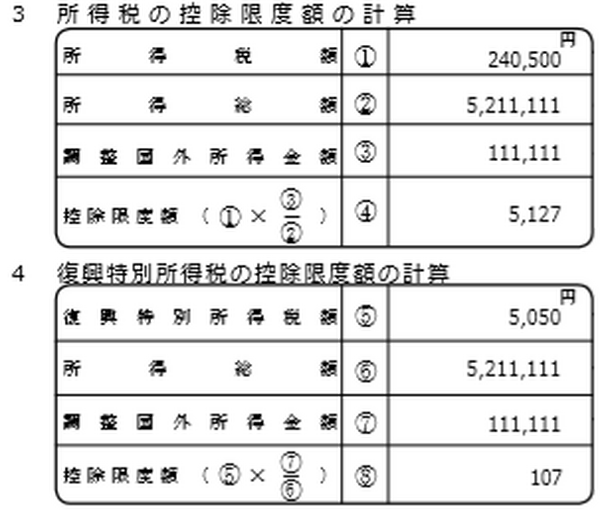

PDFの申告書控を見ると、外国税額控除に関する明細書も発行されます。「3 所得税の控除限度額の計算」「4 復興特別所得税の控除限度額の計算」で、所得総額(合計所得金額)と調整国外所得金額(米国株配当)を使用した計算結果が表示されます。

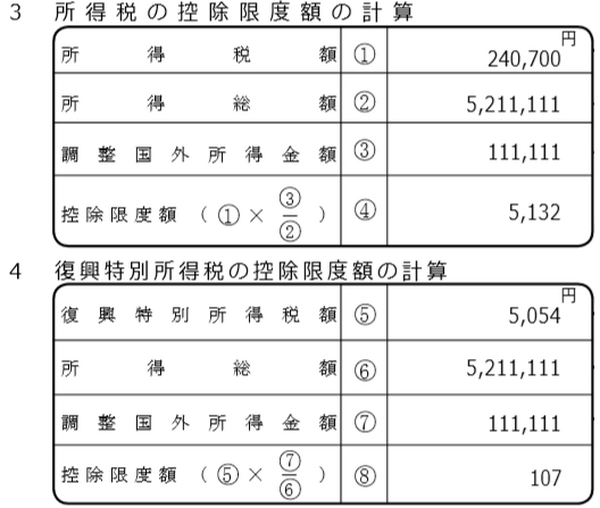

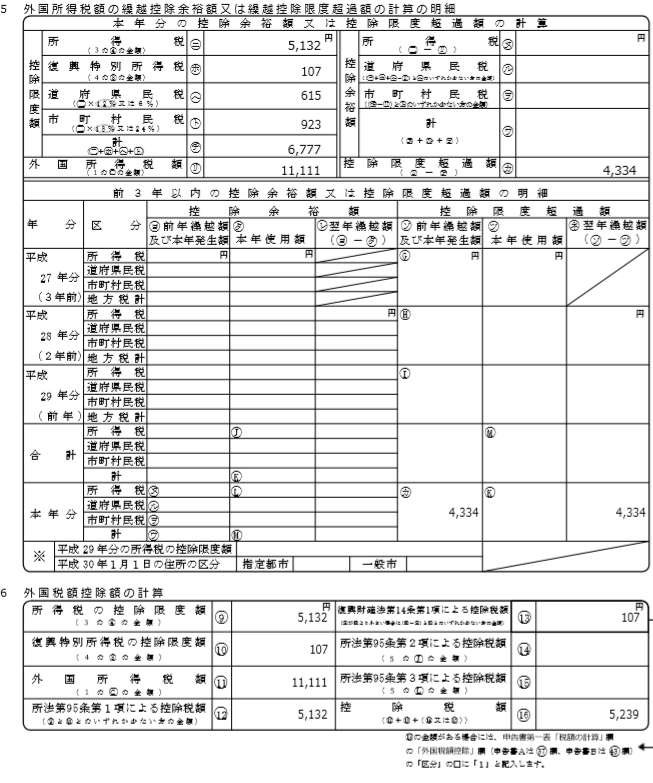

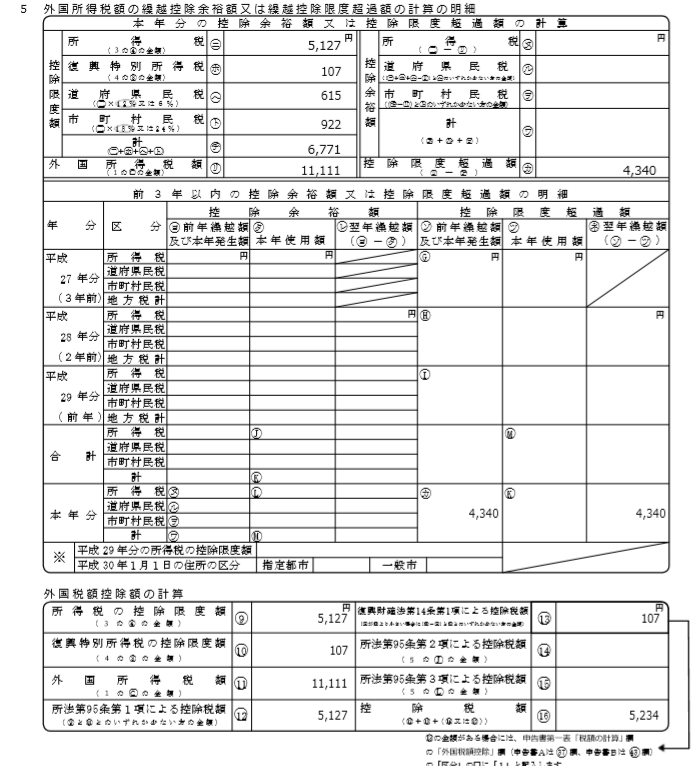

5のうち「本年分の控除余裕額又は控除限度超過額の計算」欄において、左半分の枠で所得税・住民税の控除限度額が計算されます。

所得税(二)5,132円と復興特別所得税(ホ)107円は3・4欄の計算結果ですが、道府県民税(ヘ)615円と市町村民税(ト)923円(いずれも住民税)はあわせて所得税の30%(5,132円×30%≒1,538円)です。

政令指定都市かそうでない市区町村かで、道府県民税(ヘ)と市町村民税(ト)の内訳が変わります。

控除限度額計(チ)は、一般的には外国所得税額(リ)を下回りますが、(チ)が上回った場合は右半分の控除余裕額が表示されます。

外国所得税額(リ)11,111円と控除限度額計(チ)6,777円の差額は、控除限度超過額(カ)4,334円となり、翌年以降に繰り越されます。

「6 外国税額控除額の計算」の控除税額(16)が、所得税および復興特別所得税から差し引かれる外国税額控除の額です。

米国株配当に関する国内所得税を、総合課税で計算し直した結果200円プラスになるので、還付額5,000円は控除税額(16)5,239円よりやや少ないです。

控除限度超過額(カ)4,334円は、翌年分の確定申告において「3 外国所得税額の繰越控除余裕額又は繰越控除限度額」のうち「前3年以内の控除限度超過額の計算」で入力しますので、申告書控をきちんと保存しておきましょう。

申告分離課税で計算

還付金額5,199円となります。

このケースは総合課税より若干有利な程度で大きな差はありませんが、外国税額控除の額も変わってくるという点に注意してください。

住民税で配当の申告方式を変える際の注意点

申告分離課税や申告不要では配当にかかる住民税率は5%なのに対し、総合課税の住民税率は10%と倍になるため、総合課税で確定申告する場合は別途住民税の申告を行うのが節税になります。

また住民税の外国税額控除は所得税の3割と低いため、大きく損をすることは無いでしょうが、申告不要を選択した場合に、自治体によっては外国税額控除を差し引かない措置をとることも考えられます。(執筆者:AFP、2級FP技能士 石谷 彰彦)