原則として65歳から受給できる、公的年金の一種である老齢年金(老齢基礎年金、老齢厚生年金)の支給開始を、1か月繰下げる(遅らせる)と、0.7%ずつ年金額が増えていきます。

この繰下げができる年齢の上限は70歳になるため、増額率は最大で42%(0.7% × 5年 × 12か月)になります。

一方で老齢年金の支給開始を、1か月繰上げる(早める)と、0.5%ずつ年金額が減っていきます。

この繰上げができる年齢の上限は60歳になるため、減額率は最大で30%(0.5% × 5年 × 12か月)になります。

現状では繰下げより繰上げを選択する方が多い、つまり増額するのを待つ方より、減額しても良いから早く受給したい方が多いのです。

しかし次のような理由により、この関係に少しずつ変化が起きるかもしれません。

目次

繰下げに関する年齢と増額率を、引き上げする議論が開始へ

政府は高齢社会対策を実施するうえでの、中長期にわたる基本的かつ総合的な指針となる「高齢社会対策大綱」を、2018年2月16日に閣議決定しました。

この中で注目すべきなのは、現状では利用者が少ない繰下げ制度の周知に、積極的に取り組むと記載されている点です。

また現在は70歳になっている繰下げ制度の上限を、70歳以降に引き上げすると記載されている点も、注目すべきだと思います。

前者は一部が現実化しており、例えば2019年4月以降に送付される「ねんきん定期便」に、繰下げ制度の説明が記載される予定です。

また後者については、まだ法改正は実施されておりませんが、マスコミの報道によると、繰下げができる年齢の上限を、75歳くらいまで引き上げする案が検討されているようです。

これに加えて繰下げした場合の増額率を、70歳以降は引き上げする案が検討されているようです。

たとえ増額率が変わらなかったとしても、繰下げできる年齢の上限が75歳に引き上げされると、増額率は最大で84%(0.7% × 10年 × 12か月)になりますから、かなり年金額が増えるとわかります。

ですから高齢になっても働ける環境が整備されるのなら、繰下げ制度の利用者は現在より、少しずつ増えていく可能性があります。

また2019年度の公的年金にも適用される、マクロ経済スライドによる年金額の減額は、これからも続いていく予定です。

そのため繰下げして年金額を増やさないと、十分な生活ができないという切実な理由で、繰下げ制度を利用する方が増える可能性もあります。

iDeCoの老齢給付金の支給開始は、60歳から70歳の間で選択できる

個人型の確定拠出年金、いわゆるiDeCoから支給される給付は、

「障害給付金(年金または一時金)」

「死亡一時金」

の3種類があります。

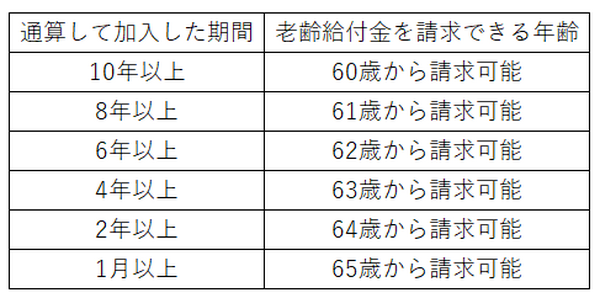

この中の老齢給付金は、iDeCoや企業型の確定拠出年金などに、通算して加入した期間によって、次のように請求できる年齢が変わります。

これを見るとわかるように、通算して加入した期間が長いほど、老齢給付金を早く受給できるのです。

また老齢給付金を請求できる年齢に達していれば、いつでも請求できますが、70歳になるまでに受給を開始する必要があります。

そうなると通算して加入した期間が10年以上ある方は、老齢年金と同じように、老齢給付金の支給が開始される時期を、60歳から70歳の間で選択できます。

ただ老齢年金と違って、65歳より前に受給しても、老齢給付金は減額されません。

また65歳より後に受給しても、老齢給付金は増額されませんが、60歳以降も拠出した掛金の運用を続けられるため、運用がうまくいけば老齢給付金の金額は増えます。

ですから老齢給付金についても、繰上げのように早く受給するのか、それとも繰下げのように遅く受給するのかを、考えておいた方が良いのです。

老齢年金が公的年金等控除額より低ければ、所得税は課税されない

老齢年金に課税される所得税は大まかに表現すると、次のような手順で算出されます。

(B) 公的年金等の雑所得 - 所得控除(例えば配偶者控除、扶養控除など) = 課税所得

(C) 課税所得 × 税率(課税所得によって5%~45%) = 所得税

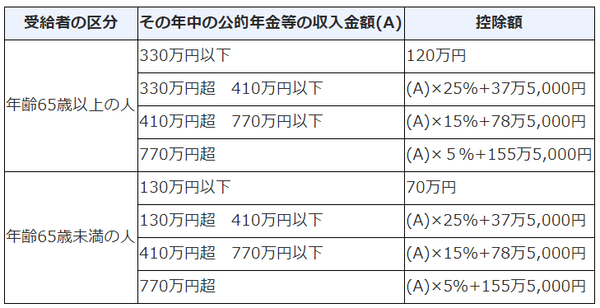

また(A)の中に含まれる「公的年金等控除額」は、次の表の一番右側に記載されているように、年齢(受給者の区分)や、老齢年金の合計額(その年中の公的年金等の収入金額)によって、金額が大きく変わります。

例えば65歳以上で、老齢年金の合計額が330万円以下の場合、公的年金等控除額は120万円になるため、1月~12月に支給される老齢年金の合計額が、この金額より低ければ、所得税は課税されません。

老齢年金を繰下げして受給するなら、老齢給付金は繰上げして受給する

iDeCoは個人年金保険などと同じように、任意加入の私的年金であり、公的年金ではありません。

しかしiDeCoから支給される老齢給付金を、年金で受給した場合には、老齢年金と同じ取り扱いになります。

つまり老齢年金と老齢給付金を合算し、そこから公的年金等控除額を差し引いて、公的年金等の雑所得を算出します。

そのため老齢年金だけでは、所得税が課税されない方でも、老齢給付金が合算されることによって、所得税が課税される場合があります。

ただ老齢年金を繰下げして受給する場合、その支給が開始されるまでは、両者を合算しなくても良いので、老齢給付金の金額が公的年金等控除額を超えなければ、所得税は課税されません。

ですから老齢年金を繰下げして受給するなら、老齢給付金は65歳より前に受給を始め、増額された老齢年金の支給が始まる前に、受給を終えても良いと思います。(執筆者:社会保険労務士 木村 公司)