ご自身のライフプランの考える際に、各種のライフイベントごとに、まとまった資金が必要なタイミングがあります。

そのうちの1つで苦労されると思われるものに、お子さんの教育費があります。

お子さんの教育費を確保する方法としては、貯金を除くと保険と資産運用が考えられます。

具体的には、保険なら「学資保険」の利用、資産運用なら非課税制度のある、「つみたてNISA」の利用を検討される方が多いように思います。

そこで、今回は、学資保険とつみたてNISAの特徴をご説明し、どのような方にそれぞれの利用がおすすめなのか、検討してみたいと思います。

目次

学資保険の特徴

学資保険は、基本的に子どもの教育費を準備するために設計されています。

学資保険に加入する主な目的は2つあります。

それは、

です。

貯蓄… あらかじめ決めた時期(大学入学時、大学卒業時等)に、あらかじめ決まった金額を学資金として受け取ることが可能。

保障… 保険料の支払期間中に契約者(親、もしくは祖父母)に万が一のことがあった場合、原則として保険料の支払いが免除となり、一定の時期を迎えると、あらかじめ決めていた学資金を受け取ることが可能。

つみたてNISAの特徴

つみたてNISAは、主に投資信託を利用した少額からの長期・積立・分散投資を支援するための非課税制度です。

2037年まで毎年40万円を上限に、主に低コストの投資信託で資産運用が可能で、その間の運用益が非課税となります。

3つの観点から両社を比較してみる

収益性:学資保険は低く、つみたてNISAは高い

学資保険の返戻率は比較的高めで、およそ107%です。

この返戻率は、満期の学資金と進学時にもらえる場合のある学資金の受取総額を、払込保険料累計額で割り算した数値です。

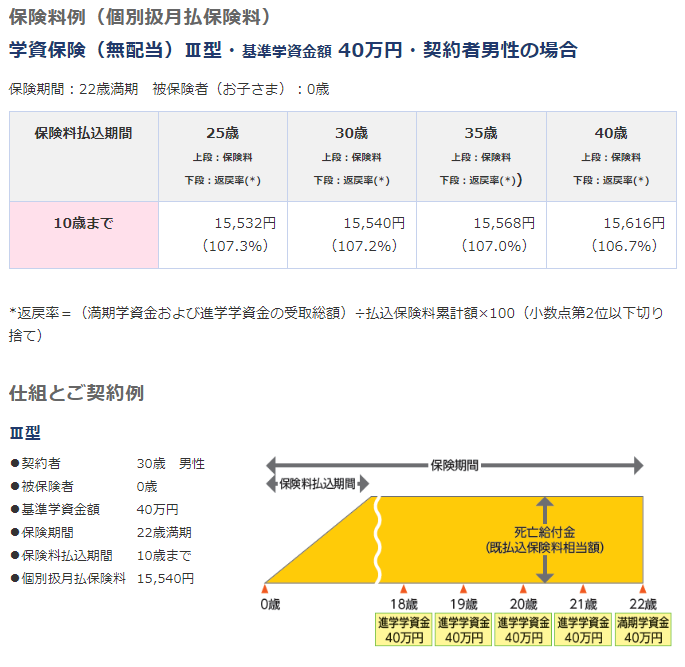

<具体例>ソニー生命 学資保険(無配当)Ⅲ型

契約者男性30歳の方が、毎月1万5,540円を10年間払込した場合ケースで見てみます。

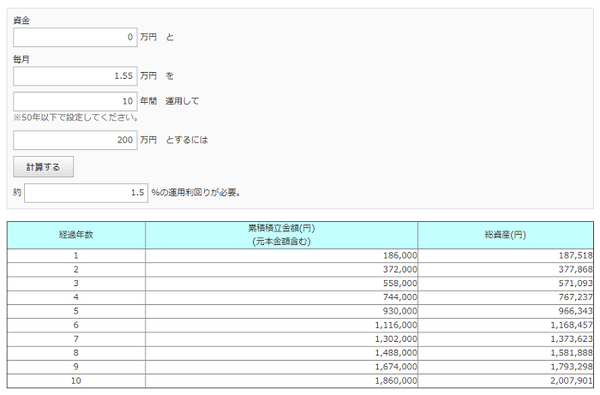

これを運用の利回りにすると、およそ年率1.5%になります。

この点、つみたてNISAの主な対象商品となっている、インデックスファンド(日経平均等の特定の指数に連動した運用を行うファンド)で運用すれば、過去の値動き等を勘案しつつ、その倍の3%の利回りを目標に、資産運用していくことも可能です。

安全性:学資保険が高く、つみたてNISAは未知数

学資保険は、保険会社が破綻しない限り、契約時に保険会社より提示された額を一定の時期に受け取ることが可能です。

これに対して、つみたてNISAでは、ご自身で金融商品を選び、資産運用を行っていくため、運用による利益がどのくらいになるか、あらかじめ計算することはできません。

また、運用に失敗すれば、投資元本を下回ることもあり得ます。

柔軟性:学資保険は低く、つみたてNISAは高い

学資保険は、契約時に決められた期間、一定の金額を毎月支払わなくてはなりません。

途中で、掛け金の変更・停止をすることはできず、解約すれば元本を割れることがあります。

これに対して、つみたてNISAは、掛け金の変更・停止が可能です。

また、運用商品の変更も可能です。

そのときの運用状況や資産状況に応じて柔軟に対応していくことができます。

十分な教育資金を準備するには、学資保険のみでは物足りない

以上をまとめると、おおまかには以下のように区分することができます。

・資産運用が苦手、安全性を何よりも重視したい方 → こども保険

・積極的に教育資金づくりをしたい方、柔軟な資金計画で教育資金づくりをしたい方 → つみたてNISA

ただし、学資保険を利用する場合、こども保険だけで教育資金に必要な金額の全てを用意できるとは限りません。

学資保険には満期金が数百万程度のものが多く、大学入学金や授業料に加え、下宿した場合にかかるお子さんの生活費も考えれば、貯金や資産運用もする必要があります。

このように考えると、学資保険に加入される方も、つみたてNISAも併用しながらお子さんの教育資金を確保していく方法があってもよいと思います。

ですので、具体的な方法としては、

2. 学資保険+つみたてNISA

3. つみたてNISA

の3つが考えられます。

それぞれの仕組みや特性を理解して、どのように教育資金を作るか考えてみてください。(執筆者:佐藤 彰)