相続法(民法)が改正され、2019年7月1日の施行により遺留分制度の内容が変わっています。

今回は、理不尽とも思える税務通達により余計な税金等を払うことになりかねない事象をお話します。

目次

「遺留分減殺請求権」から「遺留分侵害額請求権」に変更

単に名称が変わっただけではありません。

以前は、遺留分減殺請求権の行使により贈与または遺贈された財産そのものを返還する現物返還が原則で、金銭での支払いは例外という位置づけでした。

しかし、改正後の侵害額請求権ではこれが金銭債権とされましたので原則が金銭での支払いということになりました。

この物権的効果から金銭債権への原則変更はメリットも大きいですが、新たなデメリットも生じさせることになりました。

新たなデメリットとは

遺留分侵害額請求権が金銭債権化したことによるデメリットとは、譲渡税(所得税・住民税)等が課税される事象の発生が見込まれることです。

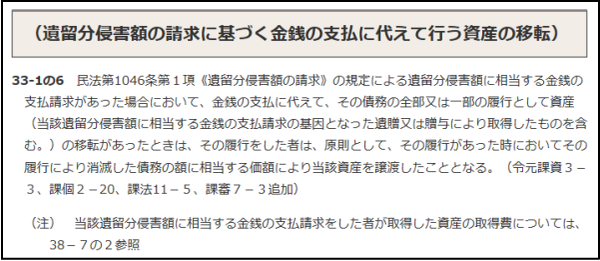

令和元年7月1日に次のような通達が出ました。

この通達が意味するところは、遺留分侵害額請求制度において、

ということです。

これまでの相続においては考えなくてもよい税金だったのが、金銭債権化して代物弁済となることで課税が発生することになってしまったのです。

譲渡税が発生する具体例

被相続人:父

相続人:兄弟2人

相続財産:土地・建物評価額合計1億円(取得価額不明)

遺言により、土地・建物は長男に相続させるとなっていたとします。

※ 相続税については、今回は触れないことにします。

次男の遺留分侵害額請求により2,500万円(相続財産の1/4)が長男に請求されましたが、長男が金銭での支払いが困難なため、両者合意により不動産持分を1/4引き渡しました。

この場合の譲渡税の計算式は、

2,375万円 × 20.315% = 482万4,800円(譲渡税)

金銭債権化し代物弁済となったことで、なんと、長男に譲渡税(所得税・住民税)がこんなにもかかることになるのです。

その他さまざまな悪影響

上記は長男の譲渡税についてだけですが、その他にこんなところにも悪影響が出る場合があります。

1. 不動産取得税登録免許税

まずは、次男への不動産取得税登録免許税です。

普通に相続していれば、不動産取得税は非課税、登録免許税は0.4%ですが、今回の場合では、

登録免許税:2%

がかかってしまいます。

2. 保険料・医療費負担割合増加

さらに、長男が国民健康保険や後期高齢者医療制度の加入者でしたら、来年の保険料負担と医療費負担割合が上がる可能性があります。

また、長男が子供などの健康保険の被扶養者でしたら、扶養からは外れて単独で国民健康保険に加入し保険料を納めることになる可能性もあります。

事前の対策で考慮しておくこと

上記のような無駄な税金等を支払わないように次のことを考慮に入れて対策を考えましょう。

・遺留分を侵害する場合はその相続人に遺留分請求の意思確認はできるか

・遺留分を侵害する場合は請求時に金銭での支払いが可能かどうか

・金銭での支払いが困難な場合の対策を検討する

改正相続法全体でさまざまな内容に変更

今回は遺留分制度の改正内容の一部についての盲点をお話させていただきました。

しかし、相続法改正全体ではその他さまざまな内容が変わってきています。

これまでと同様の事前対策では効果がない場合も考えられます。

改正後の全体像を理解し、対策を練り直せる専門家に相談することをおすすめします。(執筆者:小木曽 浩司)