老齢年金の給付だけでは平均的な老後を送るには資金が不足してしまうという懸念から、貯蓄から資産運用へと資金の流れが変わりつつあります。

しかし、比較的価格の変動が大きい株式投資では

との懸念から投資活動に二の足を踏んでしまうことがあります。

今回は、リスクを取りにくい状況時の資産運用としても利用できる「債券投資」について解説していきたいと思います。

目次

「債券投資」の特徴

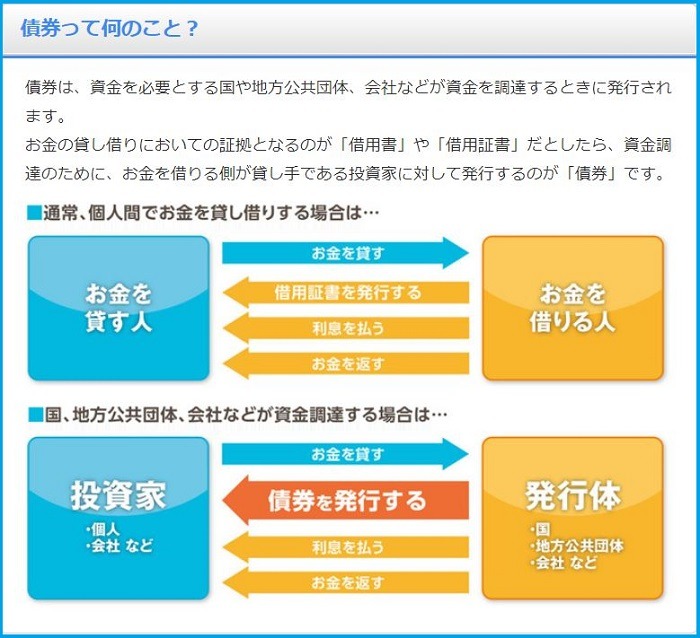

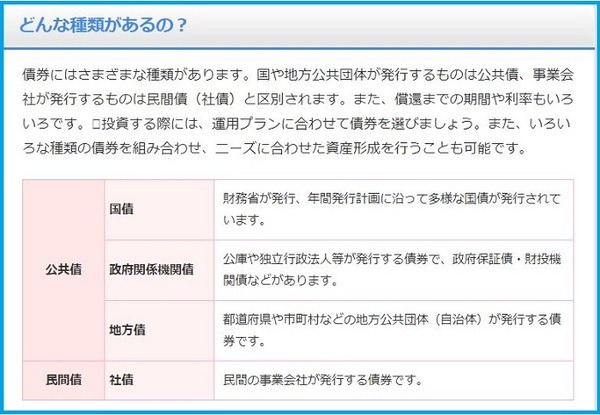

債券は、国や企業などが事業資金などを融資してもらった際に発行される借用書です。

債券には、

・ 償還前であっても債券を売却することで資金を回収できる換金性

・ 償還期限の到来によって元金が返金される安全性

といった3つの特徴があります。

この特徴により、支出時期の定まっている資金などでも安全に資産運用が行えるというメリットがあります。

「信用リスク」

「債券投資」のリスクとして最たるものは、信用のリスク(デフォルトリスク)です。

「信用リスク」とは、債券の発行体の経済状態が悪化し、利払いや元金の償還が遅延または履行できない状態となることです。

「信用リスク」は発行体の規模に左右されるため、基本的に

していきます。

そこで、あえて「信用リスク」を取ることで高い利回りを得る「劣後債」という債券も存在しています。

「劣後債」の特徴

債券は通常、特段の担保などが設定されていない場合に、発行体が債務不履行に陥った際、その発行体の債券の購入者は、売掛金や未収金などの金銭債務を有する他の一般の債権者と同列となり、従業員への未払い給与の支払いや担保設定されている資産などを処分したあとの残余財産から資金の回収を行います。

「劣後債」は、一般の債権者よりも償還順位が劣位となっている、すなわち一般債権者(普通社債保有者等)の債務弁済完了後に残余財産が劣後債保有者に弁済されるので資金を回収することが極めて難しいというデメリットがあります。

一方で「劣後債」の持つこうした性質から、銀行などでは自己資金として組み入れることができる「劣後債」の発行を盛んに行っていることもあります。

リスクを取ることが難しい場合に「債券投資」

資産運用は余裕資金で行うことが原則ですが、資産規模がさほど大きくないうちは使途が決まっている資金が多く、余裕資金を捻出することが困難であることが多いのが現実です。

また、年齢によっては定年退職などにで収入を稼ぎ出す力が減少し、資産運用による損失を回復できない恐れもあります。

このようにリスクを取ることが難しいシチュエーションにおいては安全性の高い「債券投資」が適していますが、利率を求めすぎるあまり信用度の低い債券にまで手を出してしまうのはリスク許容度の観点からはおすすめできません。

債券の3つの特徴活かした資産運用で老後資金寿命を延ばす

債券はほとんどが店頭取引で売買されています。

証券会社等で独自に売買されているので証券口座を開くことで取引が可能ですが、株式のような取引所取引ではないために債券の品揃えは個別性が高く目当ての債券を見つけるには細かなチェックが必要不可欠です。

債券の換金性・安全性・収益性といった3つの特徴活かし、年齢を重ねても資産運用を継続し、老後の資金寿命を延ばす試みを続けて行くことが大切です。(執筆者:菊原 浩司)