コロナショックは2月下旬頃から日本株式相場にも影響が出始めました。

日経平均株価は3月に1万6,000円台まで下落し、6月上旬に2万3,000円を回復し、現在は2万2,000円台での推移となっています。

ではこれまでの約4か月の中で、誰が日本株を買って、誰が売ったのでしょうか。

この売買主体を知ることで、今後の株価推移を占うポイントを探ります。

目次

売買主体から見た株価推移

日本株式市場で売買の主体となっているのは、

(2) 国内個人投資家

(3) 日本株式を運用対象とする「投資信託」

(4) 自己株取得等を含めた「事業法人」

(5) GPIF等の年金基金および日銀のETF買いが所属する「信託銀行」

と大きく5つの部門に分かれます。

日本株式市場はさまざまな売買部門を通じ約7割を海外投資家が占めていると言われています。

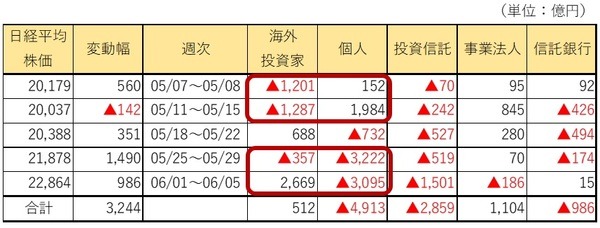

今回のコロナショックで乱高下した株式相場では各売買部門がどこで買って、どこで売ったのか。

日本取引所グループ(JPX)が発表している投資部門別売買状況を元に、2月下旬から4つの場面に分けて、当時のイベントや株価推移を見比べてみたいと思います。

※投資部門別売買状況のうち(1) ~(5) のみを抽出、日経平均株価225より抽出対象が広いため株価と連動するものではないため傾向について検証する

1. コロナショック襲来(2/25~3/19)

2/21終値で23,387円だった日経平均株価が急落したのが、2/25からの1週間でした。

この1週間で▲2,244円と▲10%の下落、そこから始まる4週間では▲6,834円と▲29%もの大幅下落となりました。

ここで特徴的なのは売り手が海外投資家であり、個人が2万円前後で大きく買い越していることです。

この水準で買った個人投資家は、次に2万円台を回復するGW明けまで塩漬けになった方も多かったのではないでしょうか。

そして3/16に緊急開催された日銀の政策決定会合にて、上場投資信託(ETF)の購入額倍増を発表しました。

信託銀行を通じての日銀ETF買いが功を奏し、3/19終値1万6,553円を底に日経平均株価の下落は止まりました。

この期間は海外投資家の売りに個人投資家が買いで応戦したものの負けてしまい、それを日銀ETF買いが支えた構図でした。

データから見ると、株価の底で買った人は一部の個人投資家と日銀だったことになります。

2. 底打ちから2万円へ反転(3/23~5/1)

株価が底を打ってからGWまでの期間は、日本全国に緊急事態宣言が発令された時期と重なります。

この期間は最もコロナ感染拡大が深刻となった期間なので、海外投資家も個人投資家も投資信託も大幅に売っています。

それを日銀ETF・GPIF等の年金基金部門が1人で買い支え、下落どころか2万円回復まで持ち込みました。

感染拡大懸念がありながら政府資金によって株価が上昇するという、正に金融相場と呼ばれる特殊な環境でした。

3. 2万円から2万2,000円への上昇期(5/7~6/5)

2万円を越えてくると日銀ETF買いが減少し、引続き売る海外投資家の株を個人投資家が買うという構図が前半です。

2万2,000円を越えてくると、個人投資家と投資信託が売り、海外投資家が買うという反対の構図となりました。

これを見ても、2万2,000円を越える水準は一般投資家が手を出す水準ではなく、コロナバブルと言われてもおかしくない経済実態とかけ離れた株価水準であることが分かります。

4. 現在の株価水準(6/8~6/19)

終値で2万3,000円を回復した6/8から、2万2,000円台を推移する現在の相場では、海外投資家がピークだとして大幅に売りに回っています。

ここで買っている個人投資家は、ちょっと辛い展開です。

また事業法人の買越額が低下しているのが、気になります。

事業会社はコロナ禍で手許現金を確保したり借入返済に資金を充てるため、昨年まで盛んであった自己株買いが急速に減少しています。

新規上場(IPO)件数も減少しており、年内いっぱいは事業法人の買越しに期待できそうにありません。

今後の展開

ここまで部門別に売買動向を見てきましたが、今後の展開をまとめると次の通りと予想します。

7割を占める海外投資家の売買動向が、最大のポイントである

・ 現在の金融相場が終わり実体経済を反映する株価水準となれば下落圧力強い

・ 海外投資家の売り圧力に買い方へ回るのは個人投資家と日銀・GPIF等の政府系資金

・ 政府系資金が大幅買越しに回るのは2万円前後につき、そこまでは下落余地あり

次に買うタイミングは10月前後を予想

・ 株式相場を左右するのは米国大統領選挙、11月までの時期に2番底を意識する必要あり

・ コロナ禍に加え選挙という不確実性には、海外投資家がギャンブルに出ないため売り圧力強い

経済実態から見て、2万円を中心に上下2,000円のレンジ相場を予想

・ 企業業績は昨年より▲10%程度の減益見込みであり、上値は2万2,000円

・ 国内コロナ第二波や海外の感染状況によって1万8,000円の下値予想

海外投資家の動向に日本の株式相場が左右されるのは過去から続いており、国内のみならず海外のコロナ感染状況に影響される不安定な相場が続くことが予想されます。

米国大統領選挙が重なるため、11月までは下落圧力が強いでしょう。

その11月以降は2021年を見通した上昇相場が期待されていますが、東京オリンピックの中止やワクチン開発の遅れ懸念など、まだ現時点で不確実な要因が多い状況です。

とにかく一進一退の状況では様子見とし、日経平均2万円前後の2番底まで待つ戦略をお勧めします。(執筆者:プライベートバンカー(シニア) 中野 徹)