青色申告の特典として有名なものとしては、特別控除により事業所得額を10万~65万円下げて節税になるというものがあります。

特別控除以外にも青色申告の特典は複数ありますが、赤字が生じた時に過去に納税した所得税を取り戻せる「繰戻し還付」の特典もあります。

令和元年分で所得税額が発生したものの、新型コロナの影響で令和2年に損失が出た場合はこの繰戻し還付を有効活用する余地があります。

令和元年分の所得税に関して納税猶予を受けた場合、猶予から部分的にでも実質免除に移行するため、知っておくと良いです。

目次

繰戻し還付とは:事例で見る

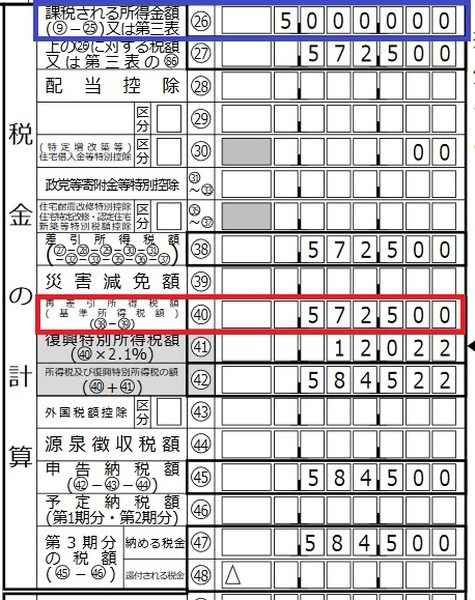

下記のように、令和元年では事業が好調で60万円近い所得税額が発生しているものの、令和2年のコロナ禍で損失が発生した青色申告者を想定します。

所得税額57万2,500円(復興特別所得税は含まない)・課税総所得金額500万円

令和2年分:

事業損失△300万円

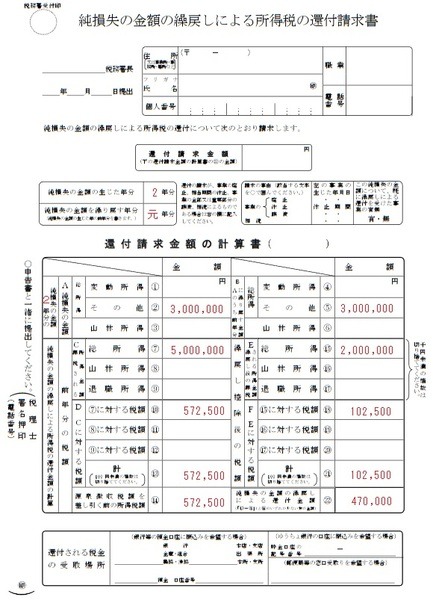

令和元年分の課税所得500万円と令和2年分の事業損失△300万円を相殺すると課税所得200万円となりますが、課税所得200万円に対してかかる所得税額は10万2,500円です。

令和元年分として実際に支払った所得税額57万2,500円との差額47万円が、繰戻し還付されます。

なお事業損失△300万円のうち一部のみを繰戻し還付の対象とし、残りを翌年以降に繰り越すことも可能です。

また復興特別所得税や住民税は、繰戻し還付の対象にはなりません。

繰戻し還付の注意点

繰戻し還付の注意点を、2点取り上げます。

白色申告で納税した所得税は取り戻せない

令和2年は確定申告期限延長とともに青色申告承認の申請期限も結局延長されたため、青色申告に切り替えられたフリーランスも多かったのではないかと思います。

令和元年分が白色申告で令和2年分が青色申告の場合は、残念ながら令和元年分の所得税還付を受けることはできません。

納税した年にも青色申告を行っていることが要件とされているためです。

廃業した場合でも有効

コロナ禍で事業継続が行き詰ってしまい、廃業を余儀なくされたケースも考えられます。

持続化給付金は事業継続の意思が給付要件となっているため、廃業を考えている場合は受けられませんが、青色申告者の繰戻し還付はどうでしょうか。

廃業の翌年以降は青色の効力を失いますが、廃業年までは青色申告が可能です。

このため令和元年分も青色申告を行っているという条件を満たしていれば、令和2年で青色申告者が廃業しても繰戻し還付が可能です。

繰戻し還付の手続き

繰戻し還付を行うためには、損失発生年分の確定申告期限までに手続きが必要です。コロナ禍で生じた令和2年分の損失を申告して繰戻し還付を行う場合は、令和3年3月15日までに手続きが必要です。

医療費控除や住宅ローン控除などによる所得税還付と異なり、5年間の還付請求権は認められていない点に注意してください。

なおコロナ第二波などの影響で、申告期限の一律延長もしくは個別延長が再度行われる可能性もありますので、令和3年3月15日の期限がどうなるのかは国税庁の案内をチェックしてください。

繰戻し還付を行うためには通常の確定申告書だけでなく、純損失の金額の繰戻しによる所得税の還付請求書(国税庁ホームページ)の提出も必要です。

なお令和2年時点では、確定申告書等作成コーナーで対応していないので、申請書をダウンロードして手書き作成する必要があります。(執筆者:石谷 彰彦)