新型コロナウイルスによって経済活動は停滞し、特に自営業・フリーランスの人にとっては収入面での悪影響が深刻です。

対策として持続化給付金が有名ですが、それ以外にも税金・社会保険料の支払いを免除・猶予するといった施策もあります。

今回は、こういった施策のうち新型コロナウイルスの影響により減収した人を対象とした、国民年金保険料の支払いを免除する臨時特例の制度について紹介していきます。

国民年金保険料は1人あたり年間約20万円と決して小さい数字ではないので、資金繰りが厳しい局面においてはありがたい制度だと思います。

なお、本記事は申請手続きの方法の解説ではなく、この制度のメリットとデメリットを整理することに焦点を当てています。

「利用するかどうか迷っている」

という人に有益な情報だと思いますので、気になった場合にはぜひチェックしてください。

目次

国民年金保険料の臨時特例免除制度の概要

もともと国民年金には、収入が低い人に対しては国民年金保険料の一部または全部を免除する制度があります。

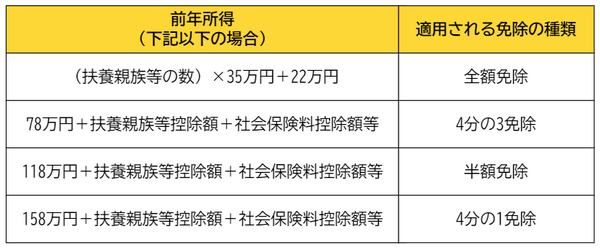

前年所得の金額によって制度を利用できるかどうかが判定されますが、その基準は次の通りです。

(※1)上記の「扶養親族等控除額」、「社会保険料控除額等」は、前年の確定申告で使用した金額です。

たとえば、妻が専業主婦の夫婦と小学生の子供が2人いる4人家族の場合に前年所得が127万円以下であれば、全額免除が適用されます。

このように、通常は免除可否の判定基準として使われるのは前年所得です。

ただし、以下の期間における国民年金保険料の支払いには、新型コロナ肺炎の臨時特定という特別な制度を利用できます。

・ 令和2年2月支払い分~令和2年6月支払い分(令和元年度分)

・ 令和2年7月支払い分~令和3年6月支払い分(令和2年度分)

新型コロナ肺炎の影響により収入が減少した場合には、上記の国民年金保険料を臨時特例的な扱いとして、免除可否の判定基準に前年所得ではなく次の金額を使用できます。

(※2)対象となる収入は、事業収入・不動産収入・給与収入・公的年金等収入で、それ以外は含める必要はありません。

(※3)給与収入・公的年金等収入がある場合、給与所得控除・公的年金等控除を上記計算式における経費等に含められます。

大まかに言ってしまうと、

ということです。

そのため、国民年金保険料の支払いがかなり免除されやすくなっていると言えます。

収入減少の理由が新型コロナウイルスによる影響である必要があります。

利用判断における3つの注意点

国民年金の保険料支払いは決して小さい金額ではないため、免除制度を利用しやすくなるのは大きなメリットです。

ただし、利用する際には、免除制度を利用することによるデメリットも正確に理解したうえで判断する必要があります。

国民年金の免除制度を利用するにあたって注意しておきたい主要なポイントとして、次の3点が挙げられます。

(1) 国民年金の受給額の減少

(2) 付加年金・国民年金基金・iDeCoの利用不可

(3) 申請月以前の支払い済み分は還付非対応

それでは、上記のそれぞれの点についてさらに詳細な説明を加えていきます。

(1) 国民年金の受給額が減少

国民年金の保険料の免除制度を利用した場合に保険料の支払い分は減りますが、将来において受給する年金額も減ってしまいます。

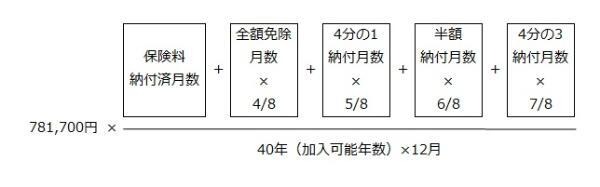

どの程度の受給額の減少があるかを説明するために、国民年金の受給額の計算式を次に引用しておきます(2020年7月時点)。

国民年金の受給額は、20歳~60歳(480か月間)まで満額を支払って年間78万1,700円です。

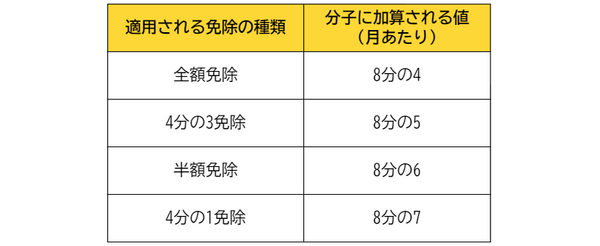

上記の計算式における分子の部分に保険料を納付した月ごとに1ずつ加算されますが、免除制度を利用した月については次のように加算される値が小さくなります。

適用される免除の種類と免除された月数に応じて、国民年金の受給額は減っていくのです。

たとえば、臨時特例の制度を利用して1年間(12か月間)にわたって全額免除を利用した場合を前述の計算式にあてはめると、年間で約1万円分、月あたり約800円分の受給額の減少が発生します。(※4)

このケースの場合、現時点では一時的に約20万円の支出を抑えられますが、国民年金の受給開始後の約20年後にトータルでのプラスマイナスがゼロになるということです。

20年以上にわたって受給することになると、免除制度を利用するほうが損をするということになります。(※5)

なお、一度免除制度を利用しても、10年以内であれば免除分を追納して受給額を元に戻すことも可能です。

一時的に資金が厳しい状況でいったんは免除制度を利用して、新型コロナウイルスの影響が収束してから追納するというのも1つのやり方でしょう。

(※4)繰り上げ受給、繰り下げ受給をせずに、通常通り65歳から国民年金の受給を開始する場合です。

(※5)貨幣の時間価値は考慮していません。

(2) 付加年金・国民年金基金・iDeCoが利用不可

自営業・フリーランスは企業に勤めるサラリーマンよりも受給できる年金が少なくなりますが、それをカバーする制度として付加年金・国民年金基金・iDeCoがあります。

iDeCo以外はサラリーマンは利用できません。

しかし、国民年金の免除制度を利用した場合には、これらの制度を利用できなくなるのです。

過去に保険料として支払い・拠出した金額が無効になることはありませんが、今後、年金の受給額を増やしていくうえでは大きな障害です。

国民年金による年金の受給額(満額で年間78万1,700円・2020年7月時点)だけでは不安という場合には、免除制度の利用を避けるか、一時的に免除制度を利用したとしてもできるだけ早い段階で追納したほうがよいこどでしょう。

(3) 申請月以前の支払い済み分は還付非対応

臨時特例制度を利用する人が注意しておきたいのが、すでに保険料を支払ってしまっている場合に還付されないケースがあるという点です。

保険料が安くなる前納を利用している人が対象です。

すでに保険料を支払ってしまっている場合、臨時特例による免除の対象となる月は、免除申請を行った日が属する月以降です。

そのため、申請日の前月以前に支払い済みの保険料が還付されることはありません。

たとえば、前納で令和3年6月分までの保険料を支払い済みの人が、令和2年9月15日に臨時特例を利用して免除申請をしたとします。

この場合、還付されるのは令和2年9月分~令和3年6月分であり、令和2年8月分以前については還付されません。

そのため、臨時特例制度を利用して現時点での支払いを少しでも減らしたい人は、できるだけ早く免除申請をしたほうがよいと言えます。

「利用すれば得」と単純に言える制度ではない

新型コロナウイルスの影響により減収した人を対象に、国民年金の保険料の支払いを免除する制度があります。

この制度は申請者本人以外にも配偶者や世帯主にも利用でき、うまく使えば支出を大きく減らせます。

ただし、現時点での支出は抑えられますが、将来的な年金収入を減らすという側面がある点に注意が必要です。

利用したほうがよいという単純なものではないので、自分のケースでは将来の年金収入がどのくらい減るのかを数字として認識したうえで利用判断をすべきでしょう。

一時的に支出を抑えるという意味では効果的な方法ですし、免除制度を利用しても追納すれば将来の年金収入の減少も避けられます。

自分にとって必要かどうかを慎重に判断したうえで、必要な人は急いで免除申請をすることをおすすめします。(執筆者:貝田 凡太 監修:社会保険労務士 拝野 洋子)