確定申告の半数以上は還付申告で、令和1年分の申告者数は2,204万人、そのうち約1,303万人が還付申告です。

確定申告をする必要のある方は、年収2,000万円超、給与所得・退職所得以外で20万円超の収入、公的年金者で所得控除後に残額がある方などですが、還付を受ける申告も可能です。

会社員は会社の年末調整で源泉徴収されますのでこれで終了と思ってしまうかもしれませんが、確定申告すれば還付金がある場合もあります。

しかし、反対に納税額が増えることもあります。特に、配当控除は注意が必要です。

確定申告期間は通常2月15日から3月15日(令和3年は4月15日まで延長)住民税もほぼ同時期ですが、還付の場合には前倒しで申告可能です。

目次

令和1年分、所得税の申告概況

参照:国税庁「令和元年分の所得税等、消費税及び贈与税の確定申告状況等について(報道発表資料)(pdf)」

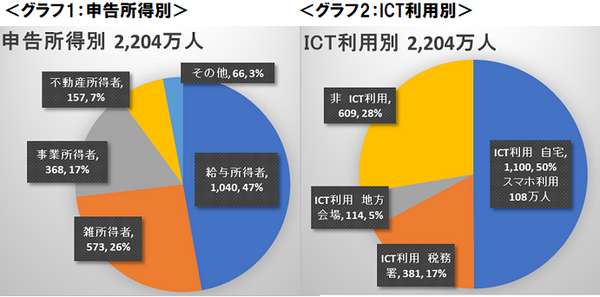

申告者の内訳は、給与所得者1,040万人、雑所得者573万人、事業所得者368万人、不動産所得者157万人、その他66万人です。

ICT利用別では、自宅にて1,100万人、税務署にて381万人、地方会場にて114万人で申告者の約7割です。そのうちスマートフォン利用者は約108万件です。

ICT利用とは、国税庁の「確定申告書等作成コーナー」や「e-Tax」の利用です。

確定申告しないと利用できない控除

・ 住宅借入金等特別控除、配当控除:税そのものを減らす効果がある「税額控除」

給与収入の方は「年末調整」で配偶者控除や社会保険料控除など各種控除を申請し税額が決まりますが、全ての手続きをできる訳ではありません。

自分で確定申告しないと控除されない項目があり、申告するかしないかは個人の判断に委ねられています。

入力忘れであっても「申告しない選択をした」とみなされるので自己責任です。

配当控除の注意点

配当は会社の利益の株主への配分で、会社は法人税で利益に課税されているため二重課税となり、確定申告すれば配当控除されます。

(1) 所得額の多い方は、配当控除を申告すると損をする可能性があり、申告するかどうかの「課税所得金額」の変曲点は900万円です。

配偶者控除や扶養控除を受けている方は「所得控除等を受けるための合計所得金額」以上(後述の表6参照)の収入で控除が外れますので、申告する場合には注意しましょう。

(2) 住民税と国民健康保険料は、申告した配当額分だけ総課税額が増えるので税額が増えます。

・ 住民税には2.8%の配当割控除がありますが、新たに配当額の10%課税ですので結果的には7.2%の課税です。申告しなければもともとの5%で済みますから差引2.2%の納税額が増加します。

・ 国民健康保険料は約14%の税率分増加しますが、会社の健康保険料は本人の給与で決まり影響はありません。

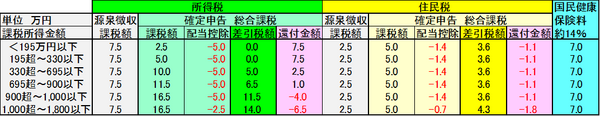

【例】50万円の配当控除を申告した場合

【所得税】

課税所得額900万円以下:7.5~1.0万円還付

課税所得額900万円超:4万円以上の納税増加

【住民税】

申告した場合には所得が増加した50万円に対する課税額5万円増加、1.4~0.7万円の配当割控除がありますが(課税所得額で控除率は変わります)、1.1~1.8万円の納税額が増加します。

平成29年(2017年)から所得税と住民税を別々に申請できるように税制改訂されています。所得税は「確定申告」、住民税は「申告なし」にすれば課税額は増えません。

「住民税 申告なし」は、市役所に「確定申告書」を持参して手続きします。手続きの期限は住所地の市区町村で異なりますが、5月から6月上旬、住民税通知が到着する迄です。

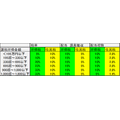

<表1:所得税・住民税、国民健康保険料への影響>

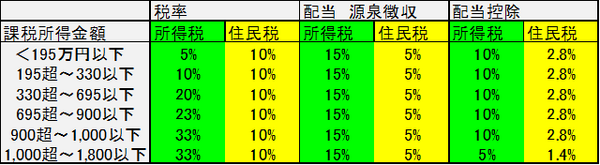

<表2:所得税・住民税の税率、配当の源泉徴収税率、配当控除率>

確定申告の方法

確定申告の方法は次の手順の通りです。

(1) 必要書類を揃える

源泉徴収、社会保険料、住宅ローン残高証明書、医療費、年間取引報告書、生命保険、ふるさと納税 (青色申告する場合は青色申告書)

(2) 国税庁「確定申告書等作成コーナー」で手続き

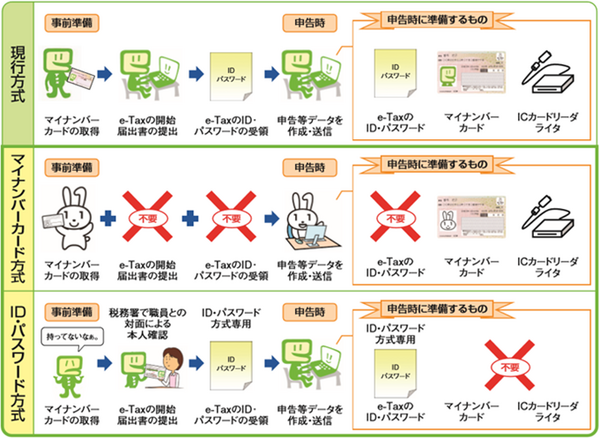

「確定申告書等作成コーナー」では、以下の3種類を選択できます。

a.「マイナンバーカード方式」マイナンバーカードとICカードリーダライタ利用

利用開始前に「事前準備セットアップ」をインストールします。

ICカードリーダライタの代わりにスマートフォン利用もできますが、対応している機種かどうかの確認が必要です。

マイナンバーカードを持っている方は、「マイナポータル」に登録すれば「マイナポータル連携」で控除証明書等の必要書類のデータを一括取得し、申告書の該当項目に自動入力できます。

令和2年分の確定申告では、次の控除証明書を取得できます。

・ 生命保険料控除証明書

・ 住宅取得資金に係る借入金の年末残高等証明書

・ 住宅借入金等特別控除証明書

・ 特定口座年間取引報告書

マイナンバーカード方式は便利な機能をそなえつつありますが、セットアップの手間や対応している会社がまだ多くないなど、現時点では簡単に使えるとは言えません。

b.「ID・パスワード方式」

事前に税務署に出向いて専用のID・パスワードを発行してもらう必要があります。IDとパスワードを使って、確定申告書作成とe-Tax送信できますので便利です。

c. プリントアウトして会場へ持参、または郵送

作成コーナーで作成した「確定申告書」を税務署や地方会場へ持参、または郵送します。

令和2年度分の申告変更点(所得税関係と個人事業の青色申告)

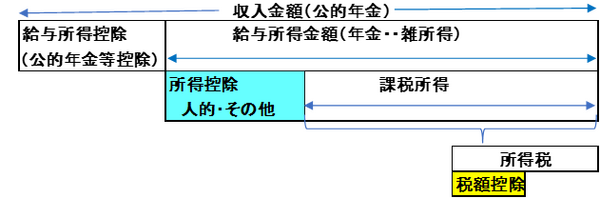

<所得税の概念図>

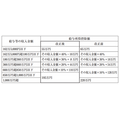

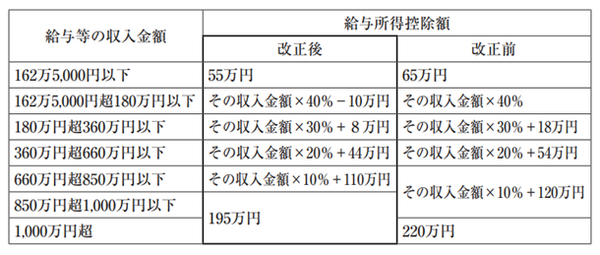

<表3:給与所得控除>

65万円 → 55万円になるなど10万円減になります。

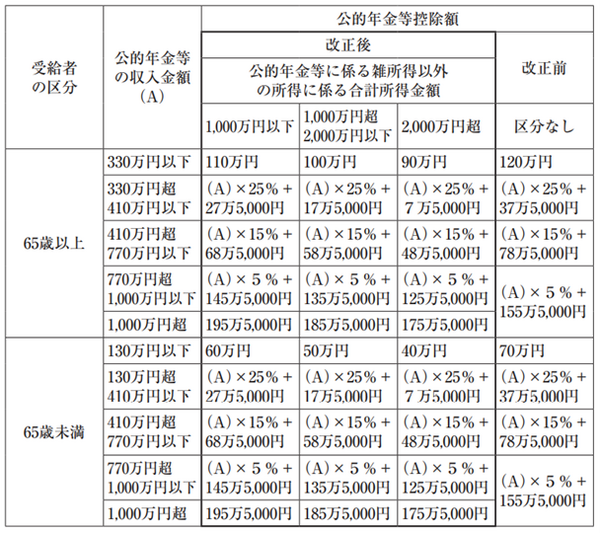

<表4:公的年金等控除>

120万円 → 110万円になるなど10万円減になります。

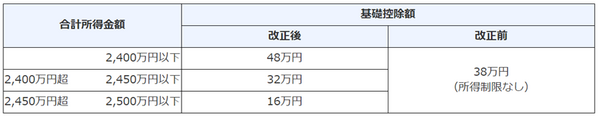

<表5:基礎控除>

基礎控除額が38万円 → 48万円へと10万円増加しますが、合計所得が2,400万円超で32万円になり、2,500万円超は基礎控除がなくなります。

所得金額調整控除の創設

給与の収入金額が850万円を超える所得者で子ども・特別障害者等を有する場合には、4つの要件のいずれかに該当すると、給与の収入金額(その給与の収入金額が1,000万円を超える場合には、1,000万円)から850万円を控除した金額の10%に相当する金額を給与所得の金額から控除することになりました。

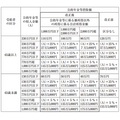

<表6:各種所得控除等を受けるための扶養親族等の合計所得金額要件等の改正>

各種所得控除等を受けるための「合計所得金額」要件が、記載の区分でそれぞれ10万円引き上げられます。控除額に変更はありません。

青色申告特別控除額の変更(現行65万円 → 改正後55万円)

令和2年分の所得税の確定申告から、青色申告特別控除の適用要件が改正され「現行の65万円の青色申告特別控除」の適用要件に加えて e-Taxによる申告(電子申告)または電子帳簿保存を行うと、引き続き65万円の青色申告特別控除が受けられます。

参照:国税庁「令和2年分の所得税確定申告から65万円の青色申告特別控除の適用要件が変わります (pdf)」(執筆者:1級FP技能士 淺井 敏次)