最近、証券会社や信託銀行のコンサルティング担当者との話のなかで、運用成績は大きく儲かっているのに、

と勘違いされている顧客がけっこういることを聞きました。

これは、すべての投資信託がこのようなパターンになるとは限りませんが、特定口座で保有している投資信託の「評価損益・譲渡損益」と「トータルリターン」の2つの損益が存在していることにあります。

ここでは、2つの損益について実例を用いて、そのしくみを深堀し、損益が異なる理由についても触れてみようと思います。

目次

評価損益・譲渡損益のしくみ

「評価損益」とは、解り易くいえば、ある時点の時価評価額と取得価額の差異です。

その時点ではファンドを解約・売却してないので未だ実現していない損益のことを指します。

「譲渡損益」とはファンドを解約・売却した場合、その時点の時価評価額(譲渡金額)と取得価額の差異をいいます。

仮に、利益がでれば、その額に20.315%(所得税・住民税・復興特別税)の税率で課税がされます。

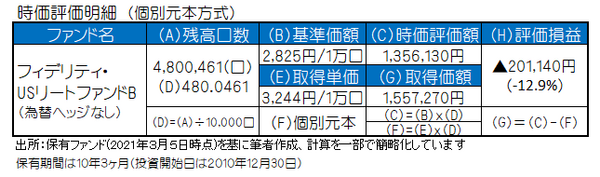

計算のしくみ

【(A) ・(D) 残高口数】

口数とは、投資信託では購入や解約・売却などの取引単位をいい、株式でいうところの株数にあたります。

口数の単位は1万口を1口として計算・表示されるのが一般的です。

残高口数は、評価または解約・売却時点の口数で、この項目は「保有口数」とも表示されます。

【(B) 基準価額】

基準価額は、投資信託の通常1万口当たりの値段で、投資信託の購入時や解約・売却時の取引に適用されます。

基準価額は、いわば株式でいうところの「株価」と似ています。

基準価額を求める計算式は

※純資産総額の計算項目

プラスする項目

・ 投資信託に組入れられる全ての株式・債券・リートなどの現時点の値段(時価)

・ 株式の配当金や債券の利子などの収入

・ 組入れた金融商品の売却益、等

マイナスする項目

・ 運用管理費用(信託報酬)、監査報酬等、ファンドの運用に係るコスト

・ 支払い分配金(普通分配金、特別分配金)、等

※投資信託(ファンド)の総口数は、すべての購入者が保有する口数を表します

また、基準価額は、追加購入や分配金の再投資などによって日々変動します。

【(C) 時価評価額】

時価評価額は、投資資産を現在価値で評価した金額のことで、(B) 基準価額に(D) 残高口数を掛けて求めます。

【(F) 個別元本】

個別元本は、投資信託の新規および追加購入や分配金の再投資がある場合は、加算され、特別分配金が還元された場合には減算されます。

したがって、個別元本はこのような取引が発生する都度変動します。

個別元本の計算式と項目

(投資信託の購入価額(購入販売手数料を除く)-特別分配金)÷ 保有口数(1万口当たりの口数)

プラスする項目

・ 新規購入額

・ 追加の購入額

・ 分配金の再投資額(税引き後)

マイナスする項目

・ 特別分配金

特別分配金は、個別元本から取り崩しただけなので、その金額を個別元本から差し引きます。

なお、普通分配金については、収益として既に課税されているので個別元本には含めません。

計算に含めない項目

・ 販売手数料

【(E) 取得単価 (G) 取得価額】

取得単価は、個別元本に購入販売手数料(税込み)を含めた1万口当りの値段で、収益分配金の還元時や売却時の税額計算に用いられます。

(G) 取得価額は(E) 取得単価に保有口数(1万口当たり)を掛けた金額です。

【(H) 評価損益】

(C) 時価評価額と(G) 取得価額の差額が評価損益または譲渡損益となります。

このように、評価損益や譲渡損益は、言ってみれば課税価格を決めるための損益なので、実際の「もうけ」や「損」はこの明細からは分かりません。

実際の損益を把握するためには次に挙げる「トータルリターン」を見ることです。

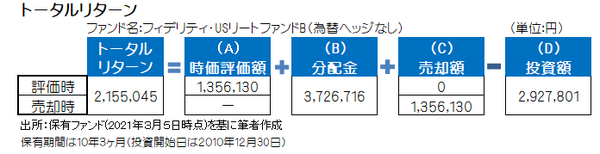

実際の損益は「トータルリターン」でないと分からない

トータルリターンは、主に投資信託(ファンド)の購入時から現時点までの投資から得られる運用成績を指します。

下表は、実例として挙げている「トータルリターン」ですが、そのしくみについて触れてみます。

トータルリターンのしくみ

このしくみはいたってシンプルで、お金の「出」と「入り」を区分けしてその差額で損益を判断します。

具体的には自分のサイフからお金の出し入れをイメージすると理解しやすいと思います。

たとえば、お金の出は、「ファンドという商品を購入した」あるいは「販売手数料を払った」「分配金を再投資した」など、これらは自分のサイフからお金が出ているので、「支出」です。

一方、お金の入りは、「時価評価額」と「分配金」で、これらは自分のサイフにお金が入ってくるので「収入」です。

時価評価額は、評価時点で売却したと仮定すると、その商品の時価評価額が売却額となります。

また、分配金のうち特別分配金は、元本の取崩し金に過ぎませんが、実際、特別分配金もサイフにお金が入ってくるので「収入」としてカウントします。

その「入り」の合計と「出」の合計の差額が実際の「儲け」や「損」になります。

計算のしくみ

トータルリターンの計算式は

売却時:(B) 分配金+(C) 売却額-(D) 投資額

(A) 時価評価額

時価評価額は、時価評価明細とトータルリターンのどちらにもありますが、計算方法も同じで、評価日が同じならば全く同額です。

(B) 分配金

分配金はファンドに組入れた株式や債券などから得た配当、利子などの収入および売却益などを原資として一定の運用期間ごとに計算し、投資家に還元するお金です。

分配金のタイプは、普通分配金と特別分配金があります。

一般的に、基準価額が個別元本を上回った部分の金額が普通分配金(課税対象)となり、基準価額が個別元本を下回った部分の金額が特別分配金(非課税対象)となります。

分配金の計算は、普通分配金(税引き後)および特別分配金を収入としてカウントします。

(C) 売却額(譲渡額)

売却額は、評価時点で売却する場合、(A) 時価評価額と同額となります。

(D) 投資額

投資額の計算式

投資額の計算式について解説します。

プラスする項目

・ 新規購入額

・ 追加の購入額

・ 分配金などの再投資額

・ 販売手数料

実例で紹介している投資信託は、評価損益で損失、運用成績で大幅な利益がでています。

この要因としては、計算のしくみの違いによるものです。

まず、「評価損益」については、分配金が長期間(保有期間は10年3か月)にわたり発生しており、基準価額すなわち時価評価額もその分減少しています。

また、評価損益が小幅な損失の理由は、特別分配金も発生しているため取得価額もその分減少しているからです。

一方、「トータルリターン」については、分配金の一定額が長期間にわたり継続して発生しており収入面が大幅に増加していることが要因の1つです。

その累計額は投資額を既に超えているので、今後、この投資信託を保有し続けても絶対に損はしません。

ただし、このような分配金受取型の投資信託がベストであるとは限りません。

無分配型の投資信託においても、基準価額すなわち時価評価額も分配金がない分、価額は減少しないからです。

トータルリターンを見て判断

「トータルリターン」は、金融機関のWebサイトなどで閲覧可能ですが、Webサイト上でまだサブメニュー的な扱いです。

保有している投資信託が「儲かっているのか、損をしているのか」は、トータルリターンを見て判断してみましょう。

※「時価評価明細」・「取引報告書」の名称や項目名は金融機関ごとに異なる場合があります。

※「投資信託」と「ファンド」は厳密にはイコールではありませんが、ここでは同じものとして表示しています。(執筆者:CFP、1級FP技能士 小林 仁志)