株式の信用取引とは、証券会社に担保を差出し、株の買い付けに必要な資金や売り付けに必要な株券等を借りて売買を行い、一定の期限内に決済する取引をいいます。信用取引の特徴としては、少ない資金で大きな取引が可能なので大きな儲けを得ることができる反面、株価が予想と逆の動きをした場合は大きな損失を被る可能性もあり、まさしくハイリスク・ハイリターンの金融商品といえます。

目次

信用取引の基本的なルール

・元手資金の約3倍までの取引が可能

レバレッジ効果(Leverage:テコの作用)と呼び、少ない自己資金で大きな取引が可能です。例えば信用買いの場合、元手の3倍の資金を借りて株を買入れて、予想通り株価が上昇すれば、儲けも元手の約3倍となります。

・担保差入れ(委託保証金)は取引価格の約30%(最低30万円) が必要

この委託保証金は現金の他、株式や国債などの有価証券(代用有価証券)の差入が可能です。また株式の時価が基準以上に下がった場合は追加保証金(追証:おいしょう)の差入れが必要となります。

・決済期限は6ヶ月、3年又は無制限

信用取引はお金や株券等を借りて取引しているため、どこかの時点で返済する必要があります。返済期限は制度信用取引(証券取引所などの規則で一律に定められる)の場合、6ヶ月間。一般信用取引(投資家と証券会社とで自由に設定される)の場合、3年又は無制限などです。

・買入・売却代金は証券会社が預かる

株式の買入や売却に要した資金は基本的に証券会社が預かります。決済は株の売買差額の受取又は支払および諸費用の支払を決済時にまとめて行うのが一般的です。

信用取引に関わる主な諸費用

◇取引売買手数料(株式委託手数料)

取引回数(同一資金で取引回数無制限)や約定金額などに応じて掛る手数料で、無料としている証券会社もあります。

◇金利

信用買いは、約定金額と決済期間に応じて金利が投資家に掛ります。レートは標準的に約3%前後、優遇金利の場合は通常より1%前後が一般的です。信用売りは、株式の売却から買入までの期間と約定金額に応じて金利が投資家に支払われます。しかしそのレートは殆どの証券会社で現在0%に設定されています。

◇事務管理費

信用取引の約定金額に対して掛るコストで、通常1ヶ月(約定日から1ヶ月毎)毎に1株当たり約10銭掛ります。

◇貸株料

信用取引で空売り(第三者(証券会社等)から借りた株券で株式を売却すること)した場合に借りた株券に掛るコストで、レートは通常、約定金額の約1%強(日割り計算)掛ります。

◇品貸料(逆日歩:ぎゃくひぶ)

信用買いの数より信用売りが多くなり、証券会社等に株が不足する場合に、外部などから株券を調達するコストで、空売りしている投資家が負担するコストです。

◇配当落調整金

配当支払時期に、信用買いの投資家は配当金相当額を受取、信用売りの投資家は※配当落ちによる株価下落分の配当金相当額を証券会社等に支払う調整額のとこです。

※証券会社所有の株券が信用売りによって売却されるため、証券会社等が本来得るべき配当金相当額を証券会社等に弁済することです。

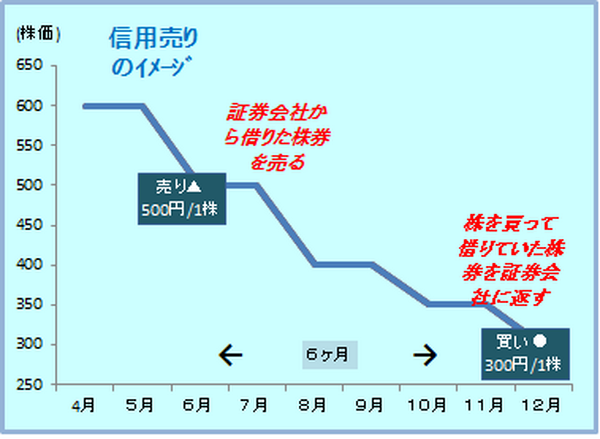

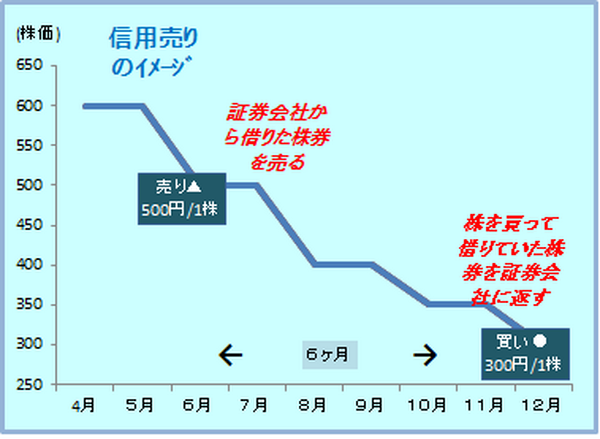

信用売りで株価が下がっても儲けがでるのはなぜか?

信用売りは株価が今後下がると予想される場合に行う取引です。最初は証券会社から株券を借りで株を売却する取引です。その後は約束の期限内に同じ銘柄と株数の株を買って、借りた株券を証券会社に返す形をとります。この場合は下降トレンドになれば儲けがでます。証券会社サイドは、投資家に貸した株券が期限内に戻ってくることで貸借関係が完了し、貸株料・品貸料・事務管理料などの手数料で収益を立てます。

※株券は2009年1月より電子化されため、現在印刷された株券はない。

信用取引は資産を効果的に増やす一つの方法です。ただこの運用にはリスクが伴いますので初めてトライする人は信用取引の仕組みとリスクを十分理解の上実行することが必要です。