購入した投資信託が、「一体いくら儲かっているか、いくら損をしているか」、実際の損・得は、定期的に発行される「運用報告書」、「収益分配金明細書」またはWebサイト上の「時価評価明細」などからでは分らないのが一般的です。

その理由は、銀行や証券会社が表示している「評価損益」を計算する税制上の仕組みにあります。

目次

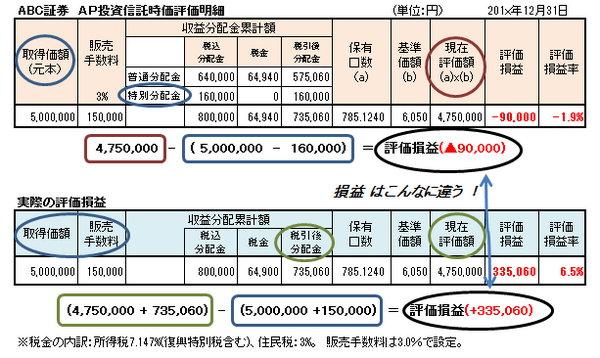

銀行や証券会社が表示している「評価損益」計算の仕組みとは

証券会社や銀行などの「評価損益」の計算においては、先ず、「取得価額」は元本ですが、追加購入額や分配金の再投資額なども含まれます。そして、その「取得価額」から「特別分配金額※1」がある場合は、その額を差し引き、その額と「現在評価額」との差額を損益額として表示されています。

つまり、「評価損益」は「現在評価額※2」-(「取得価額」-「特別分配金」)で計算されます。

※2.「現在評価額」は「保有口数」x「基準価額」で計算されますが、現時点で投資信託を売却する場合の受取金額となります。

「保有口数」の単位は1万口を1口として表示・取引されるのが一般的で、株式でいう「株数」、また「基準価額」は「株価」をイメージすると分り易いと思います。

本当の「儲け」や「損」はお金の“出”と“入り”で見る!

まず、お金の“出”は、投資信託の購入額(分配金再投資額、追加投資額含む)と購入に関わる販売手数料を投資元本と捉えます。次に、お金の“入り”は、上述の「現在評価額」と受取分配金の累計額です。つまりこの差額が本当の「儲け」や「損」となります。

ここで、分配金については、税引後の「普通分配金」と「特別分配金」の受取累計額です。

「特別分配金」は上で説明の通り、“損”として処理されていますが、実際はキャッシュフロー上消えていません。よって、「特別分配金」もお金の“入り”として計算すべきです。

尚、信託報酬・信託事務諸費用など期中に掛る手数料については「基準価格」で調整しており、キャッシュフロー上で影響を受けないことからこの計算には含めません。

このように、本当の“儲け”や“損”を知るためには、銀行や証券会社発行の評価明細書等と受取分配金の累計額や分配金の再投資額など(メモっておく)をベースに、実際のお金の“出”と“入り”を項目別に分類しておくことが必要です。

計算の事例(参考)

仮に毎月分配型投資信託を5,000,000円で購入し、収益分配金は再投資せずに毎月受取るとした場合。またこの明細表は便宜上、年間の運用結果としています。