生命保険や個人年金、地震保険に加入することにより節税できるということはご存知の方も多いと思います。

ただ、

ということについては私もよく質問を受けます。

読者の方の中にも疑問を持っている方がいらっしゃるということですので、今回はしくみと具体的な節税額を詳しく解説したいと思います。

目次

保険の加入による節税のしくみ

まずは個人の方が生命保険などの保険に加入することにより、なぜ節税できるかということについて説明します。

生命保険や個人年金に加入して保険料を支払った場合、その支払った保険料の金額に応じて「生命保険料控除」を受けることができます。

所得税や住民税が課税される所得金額を減らすことができるので、節税することができるというわけです。

また地震保険に加入した場合も、「地震保険料控除」という控除を受けることができます。

保険の種類と控除金額

保険による控除の金額は、次のように定められています。

1. 生命保険料控除

生命保険料控除は、保険契約の内容によって3つに分類されます。どの区分になるかについては、年末までに各保険会社から発行される「生命保険料控除証明書」によって確認することができます。

それぞれの控除額の合計額が生命保険料控除の金額になりますが、3つの控除額の合計額が12万円を越えた場合は、12万円までしか控除することは出来ません。

(1) 一般の生命保険

一般の生命保険については、契約の時期により「旧生命保険」と「新生命保険」に区分されます。平成23年12月31日以前に契約した場合は「旧」、平成24年1月1日以降に契約した場合は「新」に区分されます。それぞれの区分による控除金額は次の通りです。

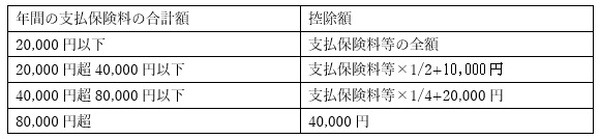

ア.旧生命保険

イ.新生命保険

ウ.両方ある場合

「旧」と「新」、両方の契約がある場合は、次のうち最大の金額が控除額となります。

B.新生命保険の控除額

C.旧生命保険の控除額と新生命保険の控除額の合計額(最大4万円)

少し分かりにくいので具体的な金額を使って説明します。

ケース1

(A)7万円×1/4+2万5,000円=4万2,500円

(B)7万円×1/4+2万円=3万7,500円

(C)4万2,500円+3万7,500円=8万円→4万円

∴(A)の4万2,500円

ケース2

(A)5万円×1/2+1万2,500円=3万7,500円

(B)4万円×1/2+1万円=3万円

(C)3万7,500円+3万円=6万7,500円→4万円

∴(C)の4万円

(2) 介護医療保険

介護医療保険の区分については、平成24年1月1日以降設けられたもので「旧」と「新」の区分はありません。支払保険料と控除額の関係については、上記(1)イ.の新生命保険と同じ金額になります。

(3) 個人年金保険

一般の生命保険と同様、平成24年1月1日を境として「旧」と「新」に区分されます。

支払保険料と控除額の関係については、一般の生命保険と同じ金額になります。

2. 地震保険料控除

地震保険料控除の対象となる保険は、地震保険と旧長期損害保険の2つがあります。旧長期損害保険となる保険は、新規に加入することは出来ません。支払保険料に対する控除金額は次の通りです。

(注) 1つの契約により地震保険料と旧長期損害保険料の両方を支払っている場合は、納税者がいずれか有利な方を選択します。

節税額のシミュレーション

生命保険料控除と地震保険料控除を満額受けた場合の節税額をシミュレーションしてみます。なお、社会保険料控除と生命保険料控除、地震保険料控除以外の控除が何もない場合を想定しています。

1. 年収500万円のサラリーマン(社会保険料控除額は65万円とする)

所得税及び復興特別所得税の額 14万8,500円

住民税の額 25万500円

合計 39万9,000円

(2)控除がある場合

所得税及び復興特別所得税の額 13万1,100円

住民税の額 24万1,000円

合計額 37万2,100円

(3)節税額

(1)-(2)=2万6,900円

2. 年収1,000万円のサラリーマン(社会保険料控除額は130万円とする)

所得税及び復興特別所得税の額 81万3,200円

住民税の額 61万9,500円

合計 143万2,700円

(2)控除がある場合

所得税及び復興特別所得税の額 77万8,500円

住民税の額 61万円

合計額 138万8,500円

(3)節税額

(1)-(2)=4万4,200円

シミュレーションのように、所得金額が大きい人ほど保険を加入することによる節税額が大きくなります。

まとめ

生命名保険などの契約による節税について説明してきました。お気付きかもしれませんが、

節税の効果はあまり高いものではありません。

控除を満額受けるためには、最低でも生命保険料などで22万円又は24万円、地震保険料で5万円を支払う必要があります。

年収500万円のサラリーマンの場合、その金額を支払っても2万6,900円しか節税になりません。また、それ以上の保険料を支払っても節税できる金額は変わりません。

保険に加入するかどうかは節税という面ではなく、自分に必要な保障という面を重視して考えた方がいいのではないでしょうか。(執筆者:高垣 英紀)