どちらが得かは個々人の借り入れ条件によって異なりますが、今回は、その分かれ目を探っていきたいと思います!

一般的には住宅ローンの「残高1000万円以上」、「残返済期間10年以上」、「金利差1%以上」で借入の効果があると言われ…

って、いやいや! ウチのローンは繰り上げ返済か借り換えか、どっちが得やねん! っていう話ですよね。

目次

条件を設定します!

とはいえ、分析するためには諸々の条件を、たとえ無理があっても設定しなければなりません。ということで、今回は以下のようにしました。

・住宅ローン契約のタイミングを2年前、5年前、8年前の3パターンで比較します。

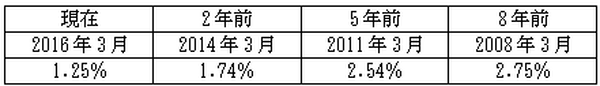

したがって適用される金利は表のようになります。(フラット35の最低金利)

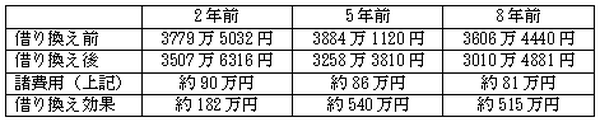

そして、各タイミングで住宅ローン契約したとすると、元金残高は下の表のようになります!(千円以下四捨五入)

フラット35からフラット35への借り換えによる総返済額の軽減幅と、返済額軽減型の繰り上げ返済による総返済額の軽減幅を比較します。

借り換え諸費用を計算します!

続いて、借り換え諸費用をざっくり計算します。

借り換えにかかる諸費用は以下の5つ。

・登録免許税:借入額×0.4%+1000円。

・司法書士報酬+収入印紙代:合わせて10万円とする。

・適合証明書発行費用:6万円とする。

・火災保険料と団信保険料:継続と考えて、試算に入れない。

これで、各タイミングの借り換え諸費用を計算すると、こうなります!(千円以下四捨五入)

借り換え効果と繰り上げ返済効果を比較!

それではいよいよ、借り換えによって、その後の総返済額がどれくらい軽減されるのかを計算してみましょう!

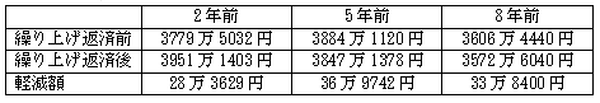

そして、先ほどの借り換え諸費用を、もしそのまま繰り上げ返済に充てるとすると、総返済額は以下のように減ります。

結果発表!

ふぅ。長かった。お付き合い、ありがとうございました。それでは、結果を発表します!

●5年前の住宅ローン:借り換えの方が約503万円お得!

●8年前の住宅ローン:借り換えの方が約482万円お得!

結局全部、借り換えの方がお得だという結果になりました! ってオイ。

「勝負の分かれ目を探す」という当初の目的は果たせずじゃあないですか。大変申し訳ありません。

ここまでお付き合いしてくれたのに…。

現在の金利状況では、やはり借り換えがほとんどの局面で有利なのです。それだけ、マイナス金利のインパクトは大きいということですね!

ただし、今回は少々無理矢理に条件を設定しました。住宅ローンの金利プランや、同じフラット35でも「フラット35S」や「フラット20」となってくると話が異なる可能性がありそうです。

また、住宅ローン控除を計算に入れるのも面白いかもしれません。それはまた、機会があれば。(執筆者:徳田 仁美)