目次

大災害債券(通称CATボンド)について聞いたことはあるだろうか?

CATボンドという耳慣れない金融商品が、近年一部の個人投資家の間でひそかに人気になっているようだ。

いわば保険の一種

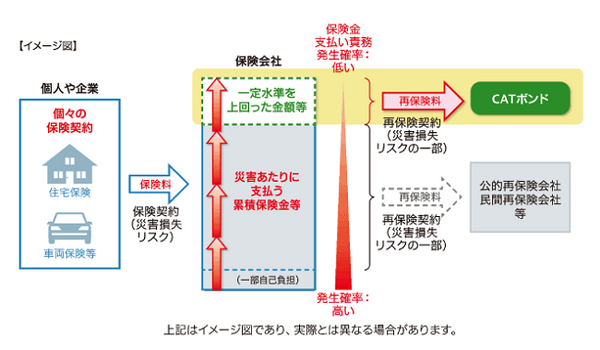

この金融商品はいわば保険の一種といえる。

たとえば、雨が降るとスポーツイベント(プロ野球やサッカーJリーグの公式試合など)が中止になり、スタジアムで弁当や飲食物を販売する業者の売り上げはゼロになる。そのようなリスクを回避するため、事業者はあらかじめ掛け金を支払うと雨天で試合が中止になった時に補償金が支払われる契約をする。

そういった保険契約(補償契約)を組み入れた金融派生商品がCATボンドのベースになっていると考えてもらいたい。

ホテルやレジャー施設など事業規模の大きな企業・事業体で広く利用されるものには、天候不順だけでなく、巨大台風や洪水、大震災などの自然災害に対応するタイプが主流である。それが、一般に馴染みのない「大災害債券」というものだ。

投資家の間では、英語表記の”Catastrophe bond”を略して「CATボンド」と呼ばれている

雨天のような日常的な自然現象とは異なり、数百年に一度といった低頻度の巨大災害が起きるとCATボンドの発行体は多額の補償金を受け取れるという仕組みだ。

CATボンドという金融派生商品が成り立つのは、「3~5年といった契約期間中に、条件に合致する大地震は発生しない」と予想して、CATボンドを購入する投資家がいるからである。大地震が起きなければ投資家は比較的高い利子収入を得られ、期間終了時には投資元本を受け取れる。

しかし、地震が起きれば、多額の補償金の受け手として設定されている企業や事業体に対し、投資家は補償金の原資を分担して負担しなければならない。つまり、投資元本が毀損するリスクがある。

「CATボンド」が人気の理由

CATボンドは従来から投資家の根強い人気と需要があるが、その理由は分散投資をする上で、株式や債券といった一般的な金融資産の値動きと全く関係がなく、値動きの相関性が非常に低いからだ。

保険関連商品に専門的に投資する欧米のヘッジファンドもあるが、効果的な分散投資を志向する海外の年金基金などがCATボンドの主な投資主体である。

日本でも人気が高まる

日本経済新聞社による調査によれば、日本でも地震や台風など自然災害リスクなどを引き受ける「大災害債券」の人気が高まっており、国内でのCATボンド関連の運用資産残高は2015年末時点で2,200億円超に達しているとのこと。

株式や債券などの伝統的な金融商品の値動きに影響されないという特徴から、運用資産をより幅広く分散させたいとする企業の年金基金や富裕層などの資金が流入していると報じられている。

日本では、主に損害保険会社が大災害債券を発行している。国内の台風や地震をトリガーとするCATボンドの例として、1999年にオリエンタルランド(ディズニーリゾートの運営会社)が発行した地震債券は、事業会社による発行例として大きな話題となった。

市場すべての大災害債券の総合リターンは3%台後半

スイスの再保険会社スイス・リー・インターナショナルが試算した、市場すべての大災害債券の総合リターンは3%台後半とのこと。

近年の活発な資金流入を受けて、CATボンドの利回りは低下傾向が続いているが、1.7%前後の米国10年国債利回りはもちろんのこと、マイナス圏に下落している日本の長期金利に比べれば、3%台の金利は十分以上に魅力的な水準といえよう。

3~4%台の安定した利回りが期待できる金融商品の代表例として、不動産投資信託(通称REIT)がすぐに思い浮かぶ個人投資家は多いだろう。

しかし、REITは金利感応度が高いうえ、値動きが景気動向に左右されやすく株価の値動きとの相関性も高い。投資家がリスク分散を十分に図るには、REITへの投資は意外にも効果がないということが2008年のリーマンショック以降の金融市場がはっきりと示している。

さて、読者が知りたいのは…

ということであろう。

大災害の発生リスクに対する投資、つまり「不測のリスクを引き受ける」という性質を考えると

というのが大方の意見だろう。ましてや、日本は地震大国であり東日本大震災の凄惨な記憶が国民の心に残っている中、大災害発生リスクと投資を結びつけるのは「甚だ不謹慎だ!」と考える人も少なくないかもしれない。

筆者はこう考える

しかし筆者は、CATボンドが複数の銘柄を組み入れてリスク分散を十分に図っている投資信託の形態であれば、個人投資家が代替資産として金融資産ポートフォリオに組み入れてもいいのではと考えている。

先に説明した通り、CATボンドの対象となる地震や台風、ハリケーンなどの自然災害が償還期限までに起こらなければ、投資家は元本と利払いを受け取るが、自然災害が起こった場合は損失を被ることになる。

よって、その損失リスクを分散するために複数の銘柄(国・地域、発生頻度や性質の異なる複数の災害事由)を組み入れたファンド形式のものであれば、個人投資家にとっての代替資産になり得るだろう。

参考までに1つファンドを紹介して説明

T&Dアセットマネジメントが今年6月に設定・運用を開始した投資信託「リビング・アース戦略ファンド」を紹介しよう。

このファンドを取り扱っている販売会社は現時点では東海東京証券のみで、購入金額は300万円~となっており小額からの投資ができないのは残念ではあるが、6月の設定以来、運用状況は堅調のようだ。

目論見や最新の運用レポートによれば、当ファンドは外国投資証券(ファンド・オブ・ファンド形式)を通じて、CATボンドに投資して安定した投資成果を目指しており、運用資産のほぼ全てが外貨建て(日本は投資対象になっていない)である。

投資対象の国・地域

北米が大半

自然災害の種類

暴風(ハリケーン被害)が多く組み入れられている。

投資ポートフォリオにおけるCATボンドの銘柄数は7月末時点で35銘柄、平均の利回りは約7%だ。

申し込みできるファンドは2種類

・ 決算が年2回(6・12月)のコース

・ 決算が年4回(3・6・9・12月)のコース

運用通貨は8割超が米ドルであり、組み入れ外貨建て資産には原則として為替ヘッジ(為替予約取引等を行って為替変動リスクを低減している)を実施している。

ファンドの仕組みを説明

このファンドのリスク・リターンの仕組みを簡単に説明してみよう。

米国カリフォルニア州やフロリダ州に大規模なハリケーンが襲来しない場合

組み入れたCATボンドの元本は無事償還され7%程の高い利子収入を得られる。

ハリケーンの襲来が投資する一部のCATボンドのトリガー条件を満たした場合

それらの元本の償還は行われず損失が発生することで、ファンド全体の運用が悪化するというものだ。

諸経費

・ 購入時手数料が2.16%(消費税込み)

・ 信託報酬を含めた運用管理費用が年率2%程度(一般的に考えると高い)

紹介しておいて申し訳ないが…

現時点では販売会社が東海東京証券のみでネット証券で取り扱っていないこと等を踏まえると、残念ながらこのファンドはお勧めできない。

しかし公募投資信託の形で個人投資家が購入し易いCATボンド関連の金融商品が、近い将来数多く登場することを期待したい。

「大災害債券」は変わり種ではあるが、怪しくはない

今回は、変わり種の大災害債券(CATボンド)という金融商品を紹介したが、けっして投資対象や運用内容が不透明な怪しい金融商品ではない。

大災害の発生リスクをある程度受け入れながらも、相対的に高利回りを得られる投資対象であり、株式や債券といった伝統的な資産とは値動きの相関性が極めて低いことは魅力的である。(執筆者:完山 芳男)