目次

なぜ所得税・住民税の還付金が出るの?

働いている人は、会社員ならその年の会社の年末調整で、自営業等なら翌年の2月から3月の確定申告(住所地の税務署で手続き)で所得税額を計算しています。

住民税は前年の所得税で計算されますので、平成29年に支払う住民税は、平成28年の所得税額が確定してからです。

給与から住民税が差し引かれている会社員は6月の給与から今年の住民税になります。

所得税や住民税で還付金が出るのは「所得税・住民税を払いすぎたから」です。

ちなみに「収入」とは会社から入ってきた金額そのままの年収をいい、「所得」は年収から給与所得控除や青色申告控除など必要な差し引きを行ってからの金額です。

年末調整や確定申告、還付申告で基準となるのは「所得」で、「所得」に応じて税率を掛け、所得税が計算されます。

例えば、会社からの給与明細には所得税が引かれているのは「仮に差し引かれた所得税」です。

月給から給与所得控除や扶養人数に応じた控除を割り出し差し引きし、所得税率を掛けて計算した所得税です。

還付申告には必須です。

自営業の方なら、報酬を相手先から受け取った時、報酬の10%が差し引かれているかと思います。

これは「所得税を仮に差し引いて」報酬が振り込みされているのです。

所得税と復興所得税が差し引かれる。

確定申告しなければならない人

どうしたら所得税・住民税を払いすぎた状態になるか、まずは、確定申告しなければならない人をおさらいしましょう。

2. 老齢年金が年400万円超の人。

3. 給与収入が2,000万円を超える人。

4. 給与や公的年金以外で20万円を超える所得がある人。

5. 給与を2か所以上からもらっている人。

6. 同族会社の役員や親族で、給与のほかに貸付金の利子や土地建物の賃貸料などを受け取っている人。

上記の条件の人は、確定申告をしなければならないのですが、要するに「所得税を払えそうな人」は「確定申告をしなければならない」のです。

どうしたら所得税を払いすぎる?

「確定申告の義務」は「確定申告してもらって所得税を払ってもらう」ことを目的としているので、「所得税が還付される」ときには確定申告の義務はありません。

「特に払う税金なんてなし、面倒だね。」と確定申告も還付申告もしないでいると、「税務署に申告していたら所得税が還付されたのに」ということもあり得るのです。

例えば

・ 年末調整前に辞めた元会社員

・ 所得税を払うほど多く働いているアルバイト・パート

・ 高額の年金は受けていないけれど株の売買で損の方が多かった高齢者

等です。

会社員・退職者・高齢等が還付申告できる場合

1か所で給与をもらう会社員は原則年末調整で所得税の調整をしますが、年末調整で調整しきれなかった所得税を還付申告することができます。

一般的には医療費控除や住宅ローン控除が多いです。例えば次のような場合が還付申告できます。

1. 医療費の自己負担分が10万円以上かかった人(医療費控除)

所得が200万円未満の場合は、所得金額の5%で申告できます。

病院での診察代、薬代、風邪などを治すための市販薬も入れられます。

同一生計の家族の医療費負担分も計算に入れられます。一般的には税率の高い大黒柱で医療費控除を行った方が還付金額が多くなります。

2. 住宅ローンを組んで家を購入した最初の年

住宅の床面積が50㎡以上(1/2以上の部分を自己の居住用)で、築20年(マンションなど耐火建築物25年)以下の住宅を10年以上1,000万円以上の住宅ローンを組んで購入した時は最初の年に住所地の税務署に確定申告が必要です。

所得税から差し引かれなかった控除分(還付分)は翌年の住民税から差し引かれ住民税が還付されます。

翌年の住民税からの控除を受けるためには、確定申告の時期に税務署に手続きすることが必要です。

例えば28年分の住宅ローンなら29年2月中旬から3月中旬に確定申告しなければ、6月の住民税還付には間に合いません。

所得税還付だけなら平成33年12月31日までに還付申告すれば大丈夫です。

3. 年末調整終了後に扶養家族が増えた場合

年末調整が12月に行われる会社にお勤めの場合、平成28年12月までに結婚、出産等があった時、年末調整後に扶養家族が増えることになります。

還付申告すれば、扶養控除に所得税率を掛けた分の所得税が還付されます。

4. 会社員で仕事に関する資格など勉強の費用や転勤の転居費用、単身赴任中の帰宅旅費等を費やした人

・派遣などで交通費込のお給料をもらっている場合は、給与所得者の特定支出控除として通勤費が認められます。毎月交通費込の給料に対して所得税が差し引かれているなら、確定申告をすれば交通費総額×所得税率分の所得税が還付されるでしょう。

・資格取得や制服購入などの衣服費なども給与所得者の特定支出控除として申告することができます。 「給与所得者の特定支出控除に関する証明書」を書いてもらう必要があります。

5. 地震など自然災害や盗難などで被害を被った時

本人またはその年の総所得等が38万円以下の生計同一の配偶者や親族の資産が自然災害、火災、盗難、害虫被害などで損害を受けた場合、雑損控除が使えます。

6. 株や投資信託の売買などで売却損が出たのに、証券会社の特定口座にある売却益から所得税・住民税が差し引かれている人

売却損の額が差し引かれた所得税・住民税より大きければ、翌年の確定申告に繰り越して控除することもできます。

還付申告は確定申告の時期(毎年2月中旬から3月中旬)にする人が多いのですが、時期的にはいつでもできます。

税務署が込み合う時期を避けられます。平成28年分については、平成29年1月1日から平成33年12月31日までの5年間申告することができます。

義務はないけれど確定申告すると還付される可能性が高い人。

確定申告の義務はないのですが、確定申告すると所得税が還付される可能性が高いのは次のようなケースです。

自営業で収益がでない(または損失がでた)など税金を多く払い過ぎた人

・ 事業で受け取る報酬は10%の所得税が差し引かれて入金されていることが多いのです。例えば事業収入から経費や青色申告控除65万円、基礎控除、配偶者控除、扶養控除、生命保険料控除、社会保険料控除などを引くと実は税率5%の所得(195万円以下)だったとします。その場合、確定申告をすると差額5%分の源泉所得税が還付されます。

・ 青色申告の届け出をしてあれば、損失の翌年繰越控除が3年使えて、翌年事業の利益から昨年の利益から差し引いてから所得税計算をすることができます。損がでた年に繰越申告用特定の届け出用紙が必要です。

自営業者の注意点!

自営業者も医療費控除、株等の売買や自然災害等で損が生じた場合、住宅ローン控除などももちろん受けられますが、確定申告の提出時期(2月中旬から3月中旬)に自宅の管轄の税務署に手続きをしなければいけません。

「確定申告しなければならない」のにしなかった場合、また「計算を間違えた、少ない税金で出しちゃった」など、「修正」が必要なときは、確定申告期限(3月中旬)から5年以内に「修正申告」しなくてはなりません。

住宅ローン控除のように税金が戻ってくることが多い場合、その他「還付金がもっと多いはず」「多い税金で確定申告しちゃった」ときは、確定申告期限(3月中旬)から5年以内に「更生の請求」の手続きを行いますので、税務署や税理士に相談しましょう。

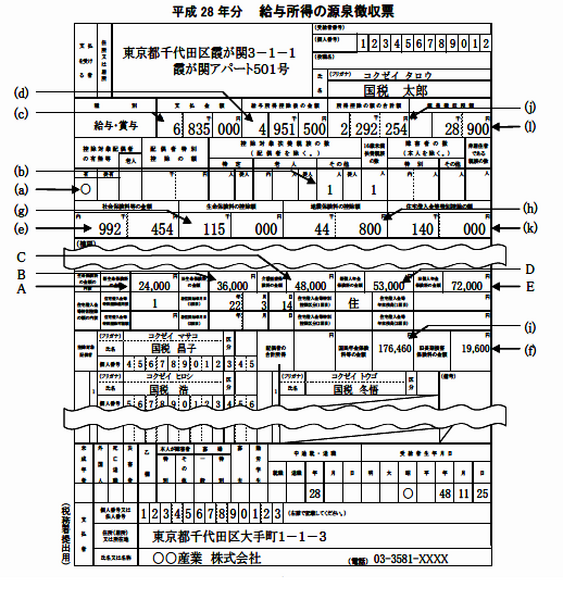

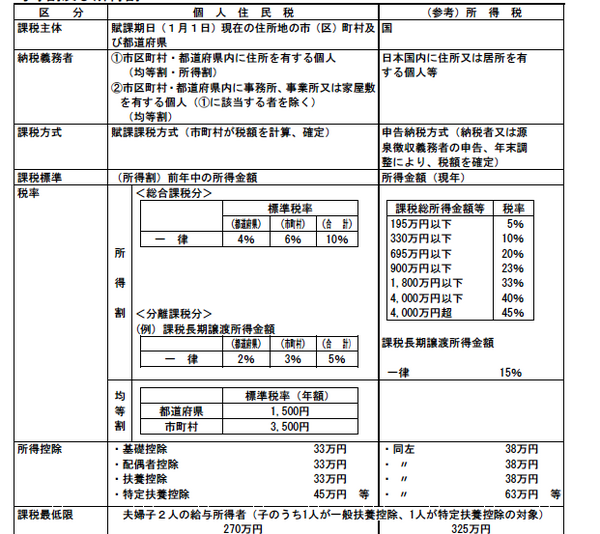

所得税と住民税は税率と控除額が異なる

所得税と住民税は税率と基礎控除、配偶者控除、扶養控除などの控除額が異なります。

以下の表を見ればわかりますが、住民税は控除額が少なく税率が高いです。

住民税は前年の所得税から計算した額を確定するので、住民税の還付金は限られています。

税率も控除額も異なります。

住民税が還付されるのは、

・ 株や投資信託等の配当金から差し引かれている住民税

・ ふるさと納税などの地方に対する寄付金

・ 公益法人や私立学校法人、社会福祉法人やNPO法人、政党への寄付金

などです。

次回は、ふるさと納税による還付金を中心に、いろいろな還付金について挙げて行きたいと思います。(執筆者:社会保険労務士 拝野 洋子)