「国民年金学生特例を受けていたものです。昨年4月より晴れて社会人となり厚生年金加入者になりました。

2年間の学生特例期間の国民年金を支払わないといけないと思っているのですが、支払いのタイミングはいつがいいですか? 一括返済した方がいいのでしょうか?

貯金もある程度できているので一括返済も可能ですが、社会保険料控除の関係上、時期とタイミングがあると思うので、1番お得に支払う時期が知りたいです。」

詳しく説明していきますと、次のようになっております。

目次

学生納付特例は受給資格期間に算入されても、年金額には反映されない

国民年金に加入している本人、配偶者、世帯主の前年の所得が一定額以下の場合には、日本年金機構での審査を受けて承認されると、

一部免除

納付猶予

学生納付特例

のいずれかを受けられます。

ただ学生の方については、学生納付特例を受ける必要があり、これは他の免除と違って、本人の所得のみで審査されるため、例えば親が高額所得者であっても審査に影響を与えません。

また納付猶予と学生納付特例を受けた期間は、他の免除を受けた期間と違って、老齢基礎年金を受給するために必要となる、原則10年の受給資格期間に算入されますが、年金額には反映されません。

つまり全額免除の期間が10年の方は、原則65歳になった時に減額された老齢基礎年金を受給できるのですが、納付猶予と学生納付特例を合わせて10年の方は、老齢基礎年金を受給する権利はあっても、年金額はゼロになってしまうのです。

ですから納付猶予や学生納付特例の期間がある方は、金銭的な余裕ができた時に、国民年金を支払った方が良いのです。

追納を先送りするほど、経過期間に応じた加算額が上乗せされる

全額免除、一部免除、納付猶予、学生納付特例を受けた期間の国民年金を後払いすることを、一般的に「追納」と言います。

この追納ができるのは、厚生労働大臣に追納が承認された月の、前10年以内の期間に限られます。

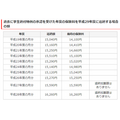

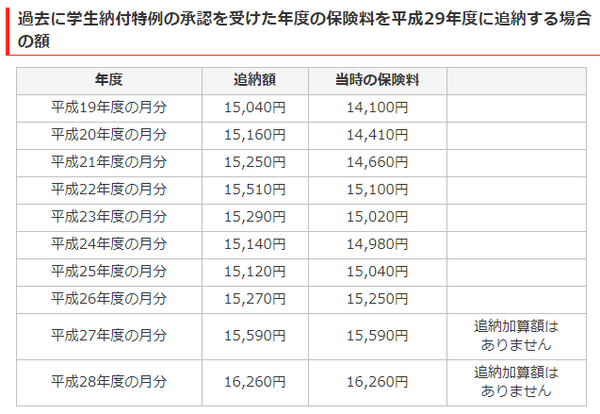

また全額免除、一部免除、納付猶予、学生納付特例を受けた期間の翌年度から起算して、3年度目以降に国民年金を支払うと、経過期間に応じた加算額が上乗せされるのです。

学生納付特例の承認を受けた年度の保険料を、平成29年度に支払う場合の追納額は、次の表のようになっております。

社会保険料控除の金額が増額すると、課税所得の金額が少なくなる

会社にお勤めしている社員、パートやアルバイトなどの給与から控除される所得税は、大まかに表現すると次のような手順で算出します。

なお括弧内には12月か1月の給与明細と一緒に渡される、「源泉徴収票」の中の用語を記載しましたので、それを参考にすると具体的な金額がわかるはずです。

(B) 給与所得 - 各種の所得控除の合計額(所得控除の額の合計額)=課税所得

(C) 課税所得 × 税率 = 所得税(源泉徴収税額)

以上のようになりますが、(B)の中にある所得控除のひとつとして、「社会保険料控除」があります。

学生納付特例を受けた期間の国民年金を追納すると、この社会保険料控除の金額が増額するため、各種の所得控除の合計額も増額します。

その結果として課税所得が少なくなるため、所得税の節税になるというわけです。

節税効果が消えない範囲で、国民年金を分割して支払う

学生時代の国民年金を一括返済すると、その年については「給与所得 < 各種の所得控除の合計額」になる可能性があります。

そうなると給与所得から控除しきれない社会保険料控除が生じるため、何年かに分けて支払って、「給与所得 > 各種の所得控除の合計額」の状態を維持するのです。

ただ学生納付特例の承認を受けた期間の翌年度から起算して、3年度目以降に国民年金を支払うと、経過期間に応じた加算額が上乗せされるため、節税効果が消えてしまう場合があります。

また何度も追納の申込みをするのは手間がかかるので、分割するにしても2~3年くらいに止めておいた方が良いと思うのです。

税率の高い方が社会保険料控除を受けると、節税効果が大きくなる

最近は新聞やテレビなどを見ていると、ビットコインをはじめとする仮想通貨の話題が、頻繁に取り上げられております。

仮想通貨の取引による利益は今のところ、副業の利益と同じように雑所得になるため、給与所得などと合わせて総合課税されます。

総合課税は所得が高くなるほど税率が上がる累進課税のため、その利益の金額によっては税率が上がり、最高で45%になります。

このようなケースに該当する方は、利益が発生した年に学生時代の国民年金を一括返済すると、所得税の税率が上がった分だけ、節税効果が大きくなるため、分割しない方が良いのです。

これと同じように生計を一にしている親族の中で、所得税の税率がもっとも高い方が社会保険料控除を受けると、節税効果が大きくなります。

つまり社会保険料控除を有効活用するには、いつ控除を受けるかという視点だけでなく、「誰が控除を受けるか」という視点も、大切になってくると思うのです。

社会保険料控除を受けるには、年末調整か確定申告を利用する

社会保険料控除を受けるには、11月頃に配布される年末調整の書類に必要事項を記入し、それに「社会保険料(国民年金保険料)控除証明書」などの、支払った国民年金の金額がわかるものを添付して、お勤め先の会社に提出します。

なお証明書の中に記載されているのは、1月から9月末くらいまでに支払った国民年金の合計額になるため、そこに含まれていない分の控除を受けるには、支払いを済ませた時に渡される「領収証書」を添付します。

また郵送で追納の申込みをした場合には、納付書が届くまでに3週間くらいはかかるため、年末調整の書類の提出期限が迫った時期に申込みをすると、間に合わない場合があるので、余裕を持って手続きを済ませたいところです。

もし提出期限に間に合わなかった場合には、自分で確定申告を行って社会保険料控除を受ける必要があります。

しかし、会社によっては「再年末調整」という、年末調整のやり直しに応じてくれる場合があります。

まとめ

一括返済する場合には、給与所得から控除しきれない社会保険料控除が生じる可能性があるため、何年かに分けて支払っても良いと思います。

ただ学生納付特例の承認を受けた期間の翌年度から起算して、3年度目以降に国民年金を支払うと、経過期間に応じた加算額が上乗せされるため、分割するにしても2~3年くらいに止めておきたいところです。

(執筆者:木村 公司)